За вече 10 годишния си опит в работата с инвеститори в злато научих, че всеки инвеститор има множество и различни причини да инвестира в благородния метал. Освен причина, трябва да имате цел, стратегия и времеви хоризонт. В тази статия ще опиша различните цели и стратегии и как може да се възползвате от тях, за да имате оптимален резултат спрямо Вашите лични разбирания. Не всяка цел и стратегия е подходяща за всеки инвеститор. Били те на различна възраст, с различен бюджет и разбирания, инвеститорите могат да имат множество различни желани резултати. Няма да отричам или давам превес на една стратегия пред друга, а по- скоро ще дам насоки как може да се възползвате от различните стратегии и къде са плюсовете и минусите.

The Hoarder/ The Stacker (Акумулиращият Злато)

При този тип стратегия инвеститорите влагат пари в злато почти непрекъснато, стига да им се появят свободни средства. За тях нито цената, нито икономическият цикъл, в който се намират, имат някакво значение. Години след стартирането средната цена на инвестицията им е значително по-ниска от нивата на златото на борсата, понеже дългият период на инвестиция им е осигурил балансирана средна стойност за грам чисто злато. Това е най-дългосрочният тип инвеститори, които разсъждават на принципа ‘ако никога не ми се наложи да продам, значи всичко е наред‘. При тази стратегия крайната цел е сигурност, а не печалба, изразена във фиатна валута. Обикновено осигурява спокоен сън дългосрочно и инвеститорът е готов за почти всякакъв форс мажор.

Цел

Сигурност и спокоен сън.

Хоризонт

Цял живот или поне 15 + години.

Висока степен на сигурност от всякакви икономически, финансови и геополитически катаклизми. Не изисква особени познания относно фундамента на златото.

В зависимост от момента, в който сте започнали, е възможно да сте на загуба в парично изражение сравнително дълъг период от време. Ако златото е в мечи пазар или в низходящ тренд. При тази стратегия цената не е определяща, понеже начинът на мислене е сходен на този, който използват бизнесите, търгуващи със злато, а именно: ‚Не е важно колко пари правиш, а колко злато имаш‘. Тук акцентът е върху увеличаване на обема на златото, независимо от изражението му във фиатни пари.

Препоръки: Вероятно никога няма да продадете цялото си злато, а ще продавате малки части от него, когато имате нужда в годините. За Вас е важно да имате така наречената вътрешна диверсификация в инвестицията си. Не купувайте само едноунциеви монети, само кюлчета или само 20 Франкови монети, понеже в дадени моменти едни продукти се купуват по-скъпо от други. Така ще имате възможност да продадете това, което се изкупува най-скъпо към дадения момент, и да се възползвате от пазарни аномалии. Пример: към момента на писане на тази статия, при липсата на 20 Франкови монети, такива се изкупуват по-скъпо, отколкото се продава едно Кенгуру. Съвсем спокойно, можете да замените своите Наполеони и Мариани за Кенгуру и да спечелите повече грама чисто злато от транзакцията в един и същи момент.

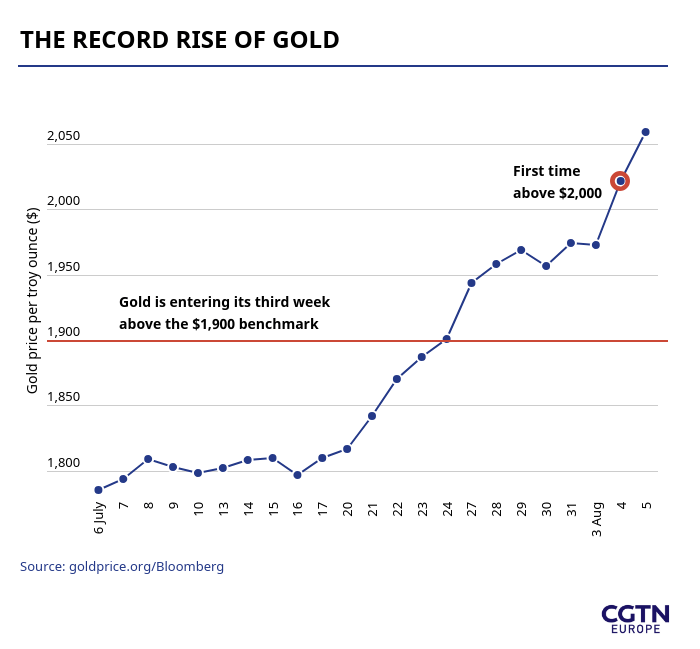

The Cycles Investor (Цикличният Инвеститор)

Една от най-трудните стратегии, която изисква най-много познания. Целта при нея също е дългосрочна, но не чак толкова, колкото при предната категория. Тук идеята е да се купи в най-ниската точка и да се продаде в най-високата между два цикъла. След продажбата обикновено се търси друг подценен към момента актив или клас активи. Целта е печалба, изразена във фиатни пари, без особени усилия. За да дам пример, ако бяхте купили злато през 2003 год. на средна цена около 550 USD – една година преди златото да повиши стойността си за пръв път значително над средната си 12 годишна стойност през 2004 год. – и го бяхте продали през 2011 год. на върха за около 1900 USD, щяхте да сте изпълнили тази стратегия блестящо и да сте с печалба от приблизително 345 %. Уви, задачата не е лесна.

Цел

Реализация на оптимална печалба във фиатни пари.

Хоризонт

7-10 години между два икономически цикъла.

Можете да реализирате голяма доходност, ако знаете какво правите.

Почти невъзможно е да уцелите абсолютни върхове и дъна. Погледнато назад, изглежда лесно, но не е.

Препоръки: за Вас е важно да реализирате оптимална печалба във фиатни пари. Подгответе се да четете и да придобивате знания. Това, върху което трябва да акцентирате, е:

- Макроикономика. Няма да минете без нея. Трябва да знаете как функционира икономическата машина. Лихви, политика на централни банки, ликвидност, бюджетни дефицити и пр.

- Ratios: исторически съотношения между златото и други активи, като сребро, мед, S&P, DOW Jones, имоти и пр.

- Цикличността в икономиката. Освен малките цикли, има и големи икономически цикли. Фактът, че в момента се намираме в малък кризисен цикъл и същевременно сме на дългогодишно дефлационно дъно, което ще доведе до дългогодишен инфлационен процес, което е нов голям цикъл, обърква множество от тези инвеститори. Рей Далио обяснява добре как функционират големите икономически цикли.

- Сентимент. Трябва да го познавате и да правите ясна разлика между професионален и непрофесионален сентимент. Централните Банки, институционалните инвеститори и хедж фондовете имат съвсем различен сентимент от този на частните на инвеститори.

- Геополитика и социално-политически процеси. В края на големите цикли обикновено има катаклизми, поляризация в политическия спектър, появява се крайно ляв и крайно десен популизъм. Златото се влияе пряко от всякакъв тип политически и геополитически рискове и това се видя ясно в последните 4 години управление на Тръмп.

- Облигационен пазар. Трябва да знаете как функционира поне базово. Другият хедж на риск, освен златото са облигациите.

- Supply/demand.

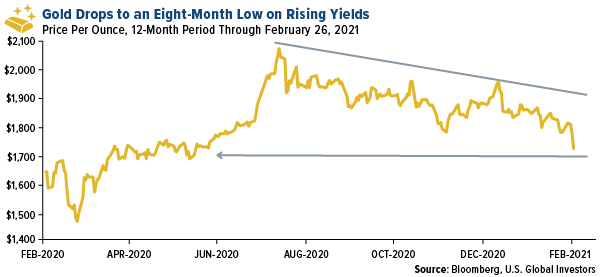

Buy The Dip Investor (Купуващият Локални Дъна)

Това е стратегия, която се появява и добива популярност при ясно изразен бичи пазар (възходящ тренд в цената на златото). При нея инвеститорът е убеден, че се намира в дългосрочен бичи пазар и купува при всеки краткосрочен спад. Възползва се от волатилността (VIX) на метала, която е по-осезаема при бичи пазар. Обикновено при тази стратегия инвеститорът няма ясно изразена цел кога трябва да продаде. Акцентът е върху методологията на покупки. При всеки локален спад се извършва покупка. В действителност този метод се използва от всякакъв тип инвеститори – краткосрочни, средносрочни, дългосрочни и спекуланти. Методът идва от инвестиращите в акции. Стана популярен в последните 7-8 хубави години и след избухването на кризата от КОВИД-19 се прехвърли от акциите към злато.

Цел

Покупка на злато при локални спадове в състояние на бичи пазар, което води до относително по-ниска средна цена и възползване от волатилността. Без ясна цел за момент на продажба.

Хоризонт

Широка времева амплитуда при различните инвеститори, без ясна цел кога да се продаде.

Разпокъсана във времето инвестиция при спадове, което Ви дава възможността да купувате по-евтино.

Вероятно няма да уцелите локалното дъно. При локални спадове инвеститорите купуват по време на цялото низходящо движение. Казвам Ви го като човек, който им продава злато.

*Вероятно е да прилагате стратегията и при мечи пазар, без да знаете, че той е такъв. Това ще Ви изравни средната цена, което е добре при дългосрочна цел (10 + години), но ако целта Ви е по-краткосрочна, няма да е във Ваша полза.

Препоръки: техническият анализ би Ви свършил някаква работа, ако го усвоите добре. Но, би Ви навредил, ако не го владеете добре. Изучете фундамента на златото, за да имате по-голяма доза сигурност, дали се намирате в бичи пазар, или не. Формирайте крайна цел за продажба. Тази цел може да бъде както краткосрочна, така и дългосрочна, за цял живот или циклична, но трябва да съществува.

Local Tops Investor (Купуващият Локални Върхове)

Точно обратната стратегия на предишната. Инвеститорът купува само по време на възходящи движения, с идеята да не изпусне локалния връх. Отново се случва по време на силно изразен бичи пазар.

Цел

Покупка на злато само при възходящи движения с оглед на това да не се изпусне ниската цена.

Хоризонт

Широка времева амплитуда при различните инвеститори, без ясна цел кога да се продаде.

Тази стратегия е подходяща за хора, които не могат да определят кога е върхът на даден актив, и им помага да спрат да купуват при спадове.

Не изисква особени познания.

Води до относително по-висока средна цена на златото, понеже обикновено купуват в края на възходящото локално движение, а не в началото.

Препоръки: при тази стратегия има доза FOMO (Fear Оf Missing Opportunity). Страх да не се изпусне възможността. Добре е да намалите емоцията при инвестицията и да се концентрирате върху фундамента на златото като актив. Също така имате и нужда от ясна цел и времеви хоризонт.

(DCA) Dollar Cost Average Investor (Систематичният Инвеститор в Злато)

Тази стратегия е изключително близка до първата описана категория (Акумулиращият Злато) и възникна в последните години като стратегия за инвестиция в акции. След като златото влезе в мечи пазар след 2013 год., а акциите в бичи пазар, стратегията стана изключително популярна сред по-младите инвеститори в акции и ETF-и. Нейната цел е да се избегне волатилността, като се купува на ясно формулирани периоди по време на бичи пазар, без да се акцентира върху цената. Представлява вид спестовен план, при който инвеститорът пести в злато, а не в банка. Породена е от ниските банкови лихви, рисковете при пенсионната система и перспективите пред златото и други активи.

При все това, разлики между Систематичния Инвеститор (DCA) и Акумулиращия Злато (The Hoarder/ The Stacker) има:

- Систематичният Инвеститор влага една и съща сума от дохода си всеки месец регулярно. Точна сума, която е % от дохода на месец. Акумулиращият няма такава ясна методология.

- Систематичният инвеститор обикновено има и други активи, не само злато.

- Подбудите им са различни. Систематичният цели спестовен план, а акумулиращият търси високо ниво на сигурност. Оттам идва и разликата в количествата.

Цел

Спестовен и пенсионен план, предизвикан от ниските банкови лихви пo депозитите и несигурността на пенсионните системи по света.

Хоризонт

Цял живот или поне 15 + години.

Не се изискват особени познания, както при някои от другите стратегии.

Подходяща за организирани хора, които обичат да плануват.

Няма актив, който винаги да дава ръст. Златото не прави изключение. Бъдете сигурни, че това са пари, които действително можете да отделите за такъв дълъг период. Множество млади хора, прилагащи тази стратегия, нямат сигурност на работните си места, установена кариера, както и тепърва изграждат семейства, раждат им се деца и пр. В определени моменти са склонни да инвестират повече, отколкото могат да си позволят реално, без да мислят, че една криза може да доведе до загуба на работно място и съответно непланувана продажба на активи.

Препоръки: все пак научете повече за фундамента на активите, в които инвестирате. Това ще Ви помогне да разпределите процентно по-правилно портфейлите си в различните икономически цикли. Отчитайте повече систематичните рискове. Инвестирайте в различни златни продукти с висока ликвидност, делимост спрямо Вашите обеми на инвестиция на оптимална цена. Не се подлъгвайте да инвестирате в маркетингови subscription (брандирани с логата на търговец) продукти, които нямат нужната световна ликвидност.

igold предлага CombiBar на Valcambi (най-голямата рафинерия в света), който е много подходящ за този тип инвеститори, но НЕ препоръчваме да взимате само него, а и други световно ликвидни инвестиционни продукти.

The Speculator (Спекулантът)

Макар и физическото инвестиционно злато да е крайно неподходящо за спекула (краткосрочни покупки и продажби), има такава категория инвеститори и тя не е малка. Целта е краткосрочни печалби при условия на волатилност, но все пак притежание на форсмажорен актив в голям % от случаите, който да дава някаква сигурност.

Цел

Краткосрочна печалба във фиатни пари при висока волатилност в условия на тесни пазарни маржове.

Хоризонт

Седмици до месеци.

Ако знаете какво правите, можете да изкарате бърза доходност.

igold e една от основните причини за скъсяването на маржовете на инвестиционно злато в България. Другата е пазарната среда на интензивно търсене и почти никакво предлагане на злато, което води до константна покупка на злато от доставчици извън България и стимул на дилърите на инвестиционно злато да купуват по-скъпо процентно от инвеститори. Макар и тази тенденция да се очертава дългосрочна към момента, тя винаги може да се промени при промяна на пазарната среда и съответно маржовете да претърпят разширение.

Препоръки: спекула (в добрия смисъл на думата) със злато се прави най-добре със CFD върху злато и ETF-и. Не с физическо инвестиционно злато. Редица от Вас решават, че разбират от злато след няколко успешни транзакции и започват да купуват и продават на нелегитимни места, търгувайки с нелегитимни търговци. Това е голяма грешка, която може да Ви струва скъпо по ред причини.

The Profit Taker (Прибиращият Печалби)

Това е стратегия, при която инвеститорът е отделил определена сума пари, която може да изгуби на 100 %, без това да се отрази на начина му на живот. Спекулира с нея при високорискови активи като BTC, други криптовалути, сребро, определени високорискови акции като TSLA, GME, CMA и често дори го прави на leverage с цел мултиплициране на печалбата. Рискът е голям, но и печалбите са големи. В голям % от случаите тази стратегия е губеща. Но в случаите, когато е печеливша, целта е печалбите да се приберат малко преди срива на съответния актив или клас активи. По време на криза често тези инвеститори се обръщат към златото като стабилен и нискорисков актив и реализираните печалби обръщат не във фиатни валути, а точно в злато. Маржовете от 3-4 % при физическото инвестиционно злато нямат голяма стойност за тях при реализирани стотици и хиляди проценти печалба от рискови активи. Но пък златото им носи сигурност и защита от инфлация.

Цел

Висок риск, висока печалба. Сигурност в запазването на стойността на спечелените пари при покупката на злато накрая.

Хоризонт

Не е от значение. Обикновено този тип инвеститори се появяват при привидно изтрит от Централните Банки риск, които вливат ликвидност поголовно и изчезват при борсови сривове и в спокойни времена.

Тук ще коментирам единствено частта, засягаща златото. Обикновено, когато се прибират печалби в злато, се излиза от високорисковите активи за по-дълъг период и се оставя само основната сума, предвидена за риск.

Може да отнеме ден-два-три, да Ви бъдат заплатени по-големи количества злато обратно, така че стратегията не е много подходяща, ако искате да може да излезете от злато и да се върнете обратно в рискови активи с натискане на един бутон.

Препоръки: при следващия борсов срив, когато и да е той, всички високорискови активи, зависещи от вливане на ликвидност от Централните Банки и привидният положителен сентимент, даващи ръст заради спекулата и алчността, които владеят пазарите в момента, потенциално ще се сринат драстично. В този момент златото ще е с много високи надценки над спота, ще има разширяване между bid и ask, Вие няма да виждате ask и вероятно няма да има злато, независимо дали цената му се е сринала, или не. Следете надценките в %. Не допускайте грешката, която мнозина допуснаха през март-април 2020 год. – да купят злато на 2050 – 2100 USD за трой унция при борса от 1600-1650 USD.

В заключение мога да добавя, че винаги е по-добре да имате стратегия, цел и времеви хоризонт, в който да ги изпълните, отколкото да нямате такива.

Разпознахте ли се някъде сред тези инвеститори? Ако да, споделете опита си в групата ни във Facebook – Форум Инвестиционно Злато.

Поздрави и успешна инвестиция на всички!

Автор: Крум Атанасов

Igold.bg

*Статията е лично мнение базирано на дългогодишен опит с множество инвеститори в злато и не представлява инвестиционен съвет.

СУПЕР ИЗЛОЖЕНО И УБОСНОВАНО !!!