След близо две години на силно стимулираща парична политика Федералният резерв е готов да свали крака си от педала на газта. Има широк спектър от мнения, очаквания и препоръки за това как и кога ще се случи това. Дали ФЕД ще успее да приземи икономиката плавно, или ще убие растежа? Тъй като „мекото кацане“ не е лесна задача, съществуват редица опасения относно възможните ефекти от тази промяна в паричната позиция върху икономиката на САЩ, развиващите се страни, финансовите пазари, дълговото бреме и т.н.

Според някои по-скромни прогнози ФЕД ще вдигне лихвените проценти четири пъти тази година (със стандартна стъпка от 0,25%), докато по-смелите настояват за седем увеличения, по едно на всяко следващо заседание на банката до края на годината или дори с 0,5%, ако условията го изискват.

Разбира се, има и мнения, че ФЕД не може да си позволи да повишава лихвените проценти, тъй като държавният дълг на САЩ е твърде висок (скоро достигна 30 трилиона долара) и правителството няма да може да го обслужва.

Тъй като има редица рискове, дори не съм си поставил задачата да ги изброя в този блог, в следващите редове ще обърна специално внимание на въпроса с дълговата тежест.

Независимо дали лихвените проценти продължават възходящата си тенденция, или не, нарастващият дълг ще доведе до по-високи лихвени плащания и сериозни проблеми в дългосрочен план.

Ето защо се придържам към сценарий, при който дългът ще продължи да расте, дори и само поради чисто демографски фактори. В статията разглеждам следните два правдоподобни резултата:

- Как повишаването на лихвените проценти от страна на ФЕД ще се отрази на лихвените плащания по дълга в краткосрочен план? При този сценарий ФЕД повишава лихвените проценти в рамките на 2-3 години, инфлацията и икономическата активност се забавят, а дългосрочната доходност не реагира много (свидетели сме на плоска крива на доходност).

- Лихвените проценти остават постоянно по-високи, спрямо предходното десетилетие, отразявайки следните фактори: демографски тенденции, за които ще пиша малко по-късно (застаряващото население ще промени съотношението на броя на работниците и техните спестявания към броя на възрастните, които ще изтеглят спестяванията си, за да финансират годините след пенсиониране. При равни други условия това води до по-високи лихви); Увеличаването на федералния дълг има тенденция да изтласква частните инвестиции с течение на времето, като по този начин повишава лихвените проценти; По-високата инфлация и инфлационни очаквания водят до повишени рискови премии, които инвеститорите изискват, за да държат дълг в дългосрочен план; По-високите лихвени плащания по дълга водят до нов допълнителен дълг и риск от навлизане в дългова спирала и т.н.

Но нека започнем с няколко определения, преди да се задълбочим.

Какво е държавен дълг?

Дългът е общата сума, която едно правителство дължи – сумата, която е взело на заем, за да покрие миналогодишния дефицит и този от миналото.

Дефицитът от своя страна е разликата между потока на държавните разходи и потока на държавните приходи, главно данъци.

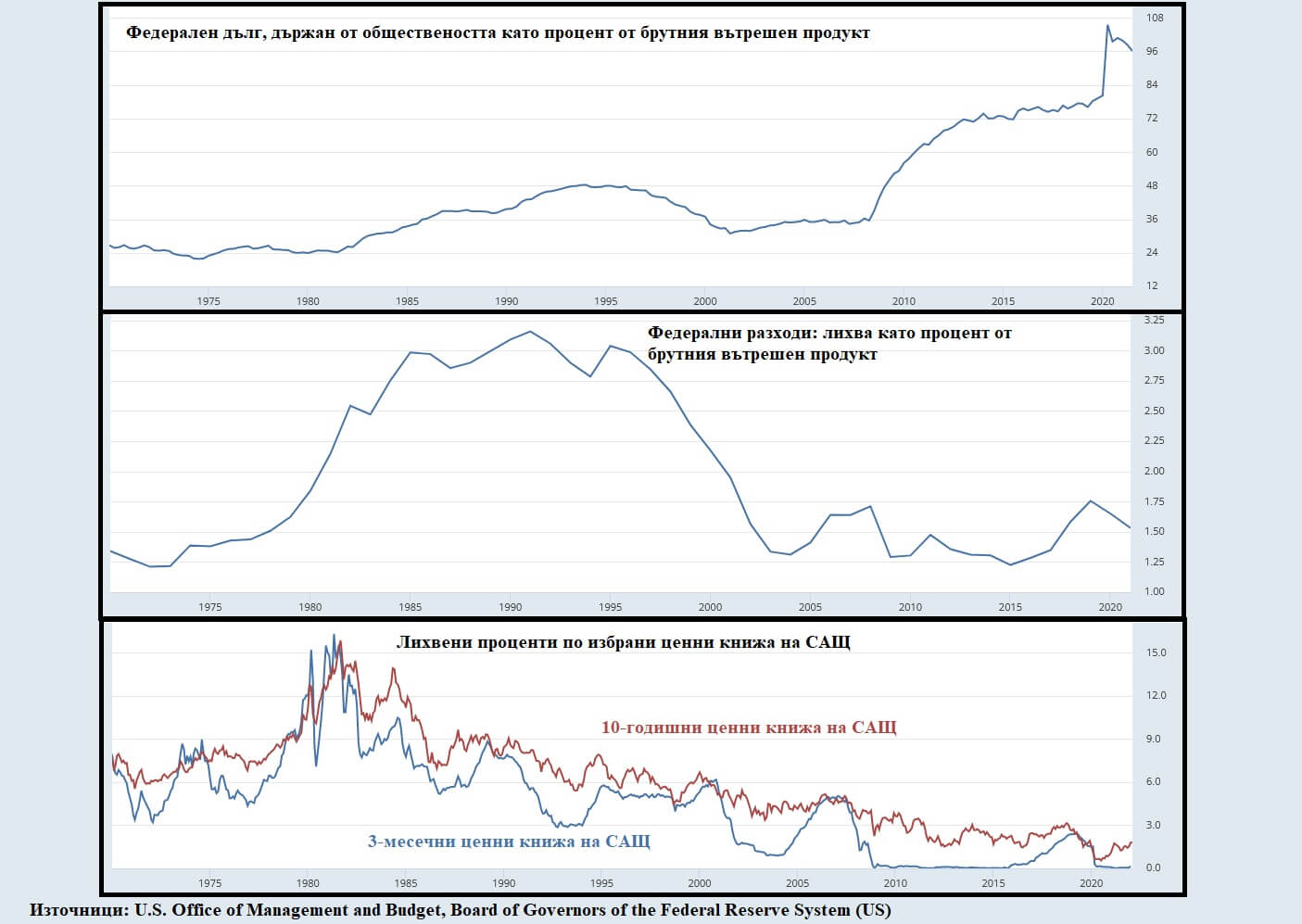

Измерен спрямо размера на икономиката, дългът на САЩ е бил около 35% от БВП преди Голямата рецесия 2007-2009г. (според мярка, която не включва вътрешния дълг). След това се повишава до 80% точно преди пандемията да удари и достига 100% през първите месеци на 2020 г. Очаква се тази тенденция да продължи, най-малкото поради чисто демографските фактори.

Демографските промени могат също да повлияят на основния темп на икономически растеж, структурния растеж на производителността, жизнения стандарт, нивата на спестявания, потребление и инвестиции; може да повлияе на дългосрочната безработица и равновесните лихвени проценти, тенденциите на жилищния пазар и търсенето на финансови активи.

Демографски тенденции в Съединените щати

Наблюдава се предимно тенденция към предпочитания за по-малки семейства поради нарастващите алтернативни разходи, свързани с по-високите разходи за отглеждане на деца и образование. Също така, преместването на населението от селски към градски райони намалява нуждата от по-големи семейства, например за управлението на ферми, въпреки че това е малко по-стара тенденция.

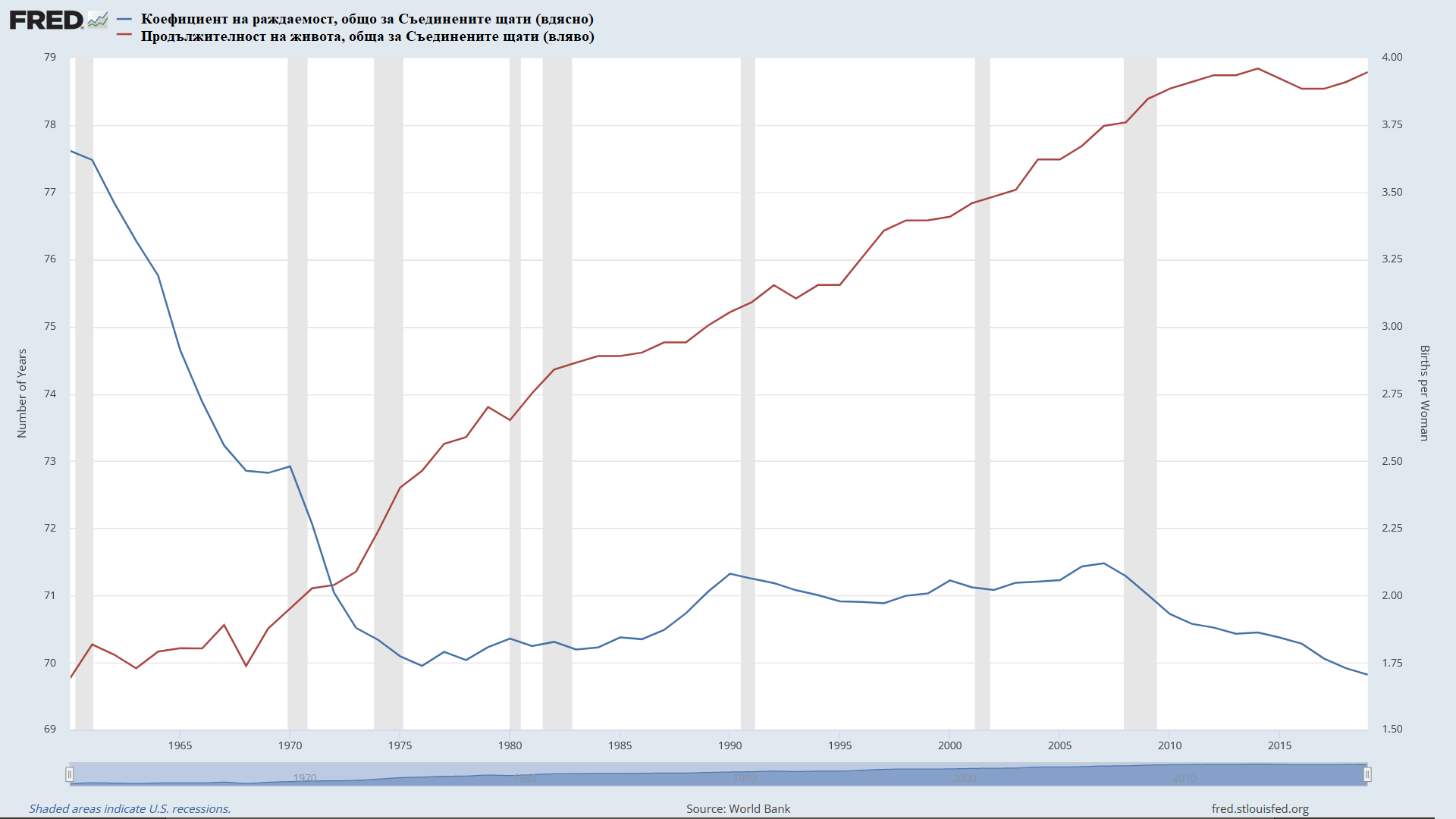

Днес раждаемостта при жените е 1,7 % в САЩ, докато продължителността на живота се е увеличила, в резултат на което населението застарява. Например, средната продължителност на живота сега е почти 80 години, с 30 години по-висока, отколкото през 1900 г. Средната възраст на населението достига 38 години, почти с 10 години повече от 1970 г. Според прогнозата на ООН до 2050 г. средната възраст в САЩ ще достигне 42 години.

Всичко това води до нарастващ дял на възрастните хора, което от своя страна ще окаже значителен натиск върху социалното осигуряване и Medicare в Съединените щати, които са структурирани разходи на федералния бюджет. В дългосрочен план се очаква тези разходи да се удвоят, което ще увеличи федералния дефицит до 10% (в сравнение с 3% в годините преди пандемията), в нормални времена, да не говорим, когато икономиката навлезе в криза. От своя страна федералният дълг като процент от БВП ще достигне 200%.

Това бяха перспективите относно американския дълг. В момента, въпреки че дългът се е увеличил с 10 трилиона долара за две години, нетните разходи за лихви намаляват както в доларово изражение, така и като процент от БВП.

Не е тайна, че лихвените проценти паднаха до исторически ниски нива, което е основната причина за по-ниската дългова тежест при обслужването на заемите. Лихвените проценти по десетгодишните облигации паднаха от 1,5% през февруари 2020 г. до малко над 0,5% в началото на март същата година. Оттогава обаче доходността се възстанови до 1,9% и може да продължи да расте.

Това увеличение на дългосрочната доходност и намеренията на ФЕД за повишаване на краткосрочните лихвени проценти идват навреме, за да ни напомнят, че ниските лихви не са гарантирани.

Дори при изключително ниски лихви, Министерството на финансите на САЩ е похарчило 350 милиарда долара за лихвени плащания през фискалната 2021 г.(1,5 като процент от БВП), което е приблизително 2500 долара от всяко домакинство. Въпреки това разходите остават ниски като процент от БВП в сравнение с историческите средни стойности (2% за последните 50 години).

Какво би се случило, ако ФЕД повиши лихвите, например с 1% или повече тази година?

Противно на това, което се пише на много места, ефектът ще е много малък, особено в интервал от 2-3 години. Ще го опиша в четири бързи стъпки, преди да премина към втория сценарий, в който нещата изглеждат далеч по-страшни.

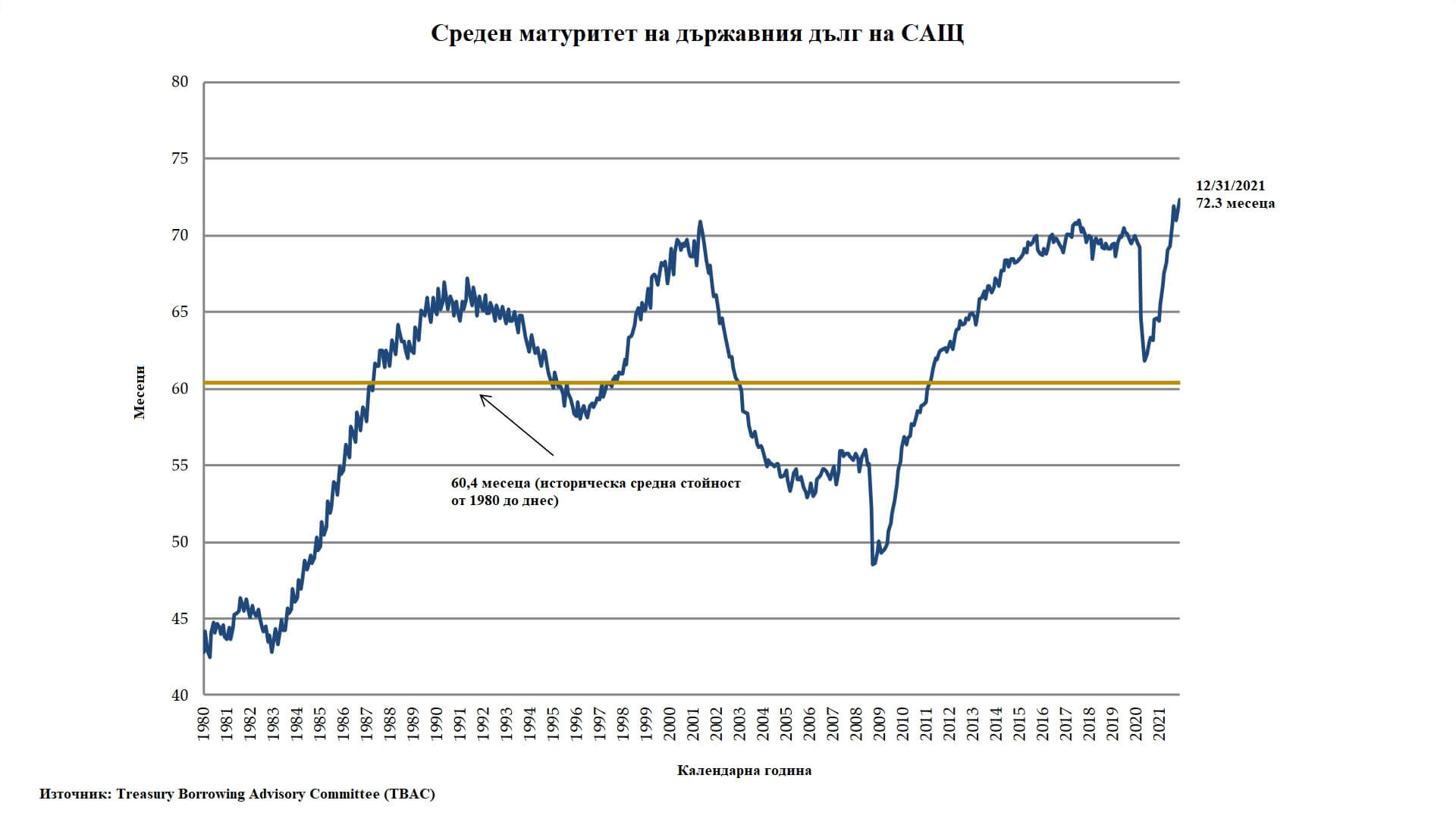

Това се случва, тъй като има известно забавяне между повишаването на лихвените проценти и ефекта им върху разходите за лихви, понеже ценните книжа имат фиксирани лихвени проценти през целия си живот и следователно разходите не се увеличават със същия темп като лихвените проценти.

Увеличението на лихвените проценти ще засегне само тези ценни книжа, издадени след действията на ФЕД.

- Средният матуритет на държавния дълг, издаден от Министерството на финансите, се е увеличил през последната година до 72 месеца (историческата средна стойност е около 60 месеца). По този начин Министерството на финансите ще прехвърли по-малко стари задължения през следващите няколко години (от ниски към по-високи лихвени проценти). С други думи, дълговата политика, провеждана през последната година, ще направи разходите за лихви по-малко уязвими от действията на ФЕД (thank you, Janet Yellen).

- Увеличаване на краткосрочните лихвени проценти със 100 б.п. или повече не означава непременно, че дългосрочните лихвени проценти ще ги следват със същото темпо. Това обикновено не се случва. Исторически 100 б.п. увеличението на лихвените проценти на ФЕД добавя само около 25 б.п. към доходността на 10- и 30-годишните държавни ценни книжа. При този сценарий дългосрочната доходност ще остане исторически ниска. Например, ако Съединените щати са издали облигация на 9% годишен лихвен процент преди 30 години, когато настъпи нейният падеж и в последствие се обърне в нов 30-годишен дълг, но с лихвен процент от 2,5%, лихвените плащания всъщност ще продължат да намаляват.

- Правителството на САЩ плаща и събира лихви по различни начини. Това, което всъщност има смисъл да се следи, е нетната лихва, колко плаща, минус лихвата, която получава. Министерството на финансите издава дълг към доверителни фондове и други държавни сметки (около 7 трилиона долара), плащането на лихви по тези сметки е вътрешна държавна транзакция, която няма ефект върху бюджетния дефицит. Общо за фискалната 2021 г. размерът на тези лихвени плащания, които идват с обратен знак, възлиза на близо 200 милиарда долара.

- Един от най-големите притежатели на държавния дълг на САЩ е Федералният резерв, около 25% от всички непогасени задължения. Очакваната печалба на ФЕД за 2021 г., която впоследствие се прехвърля към Министерството на финансите, е в размер на 110 милиарда долара. Въпреки че ФЕД наскоро обяви планове за нормализиране на баланса си, ще отнеме известно време, преди това да има голям ефект върху годишните приходи.

Накратко, нищо драматично. Съединените щати няма да фалират (ще плащат малко повече, но под историческите норми), така че ФЕД има зелена светлина да действа.

Във втория сценарий нещата стават трудни за правителството

Ако лихвените проценти продължат да растат, както краткосрочните, така и дългосрочните, Бюджетната служба на Конгреса прогнозира, че разходите за лихви ще се удвоят до 2029 г., тенденция, която ще продължи в дългосрочен план.

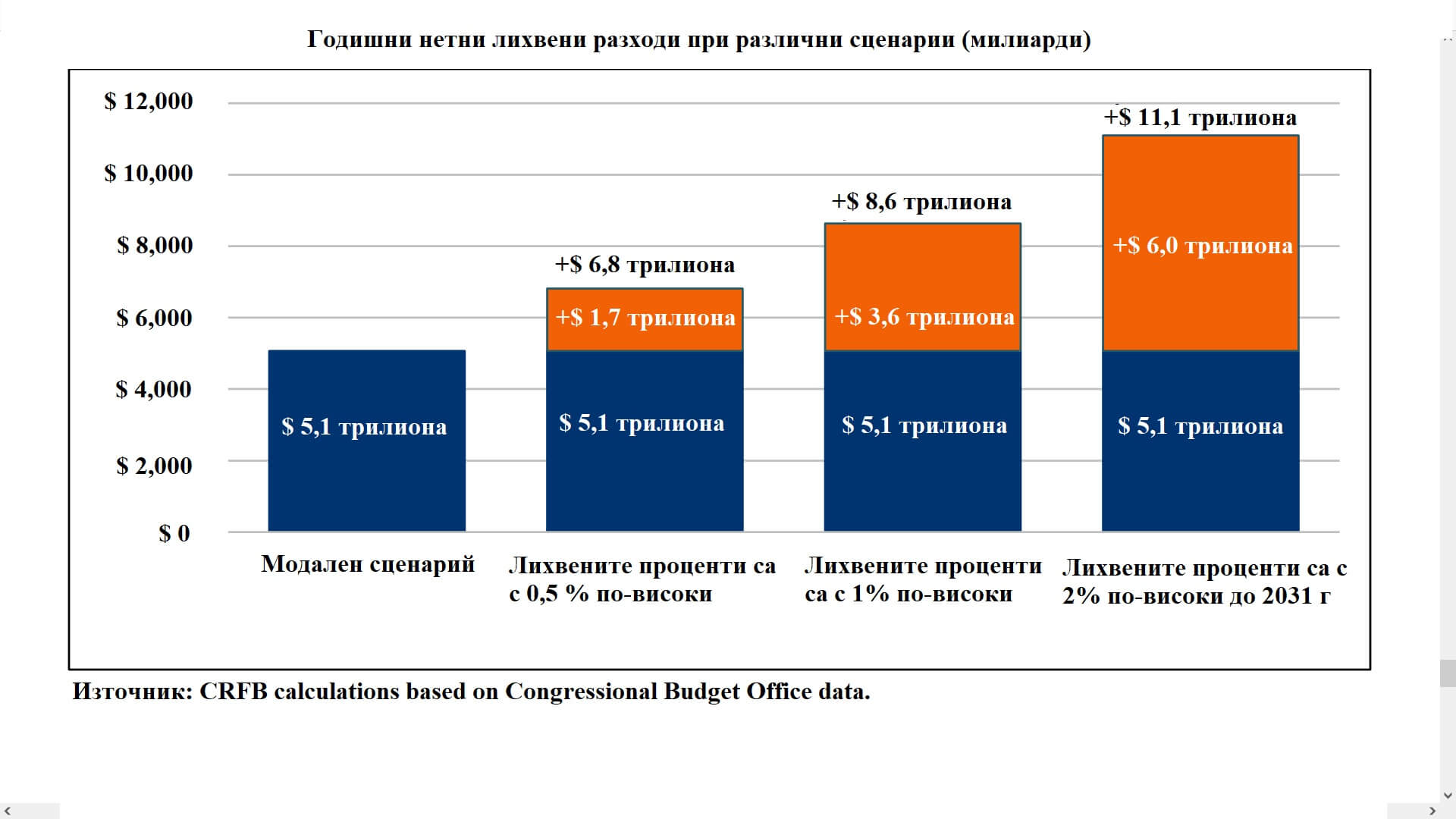

При модалния сценарий, при който доходността на 10-годишните ДЦК достига 3,0%, а тази на краткосрочните ценни книжа остана около 2%, прогнозните разходи за лихви ще възлизат на 5,1 трилиона долара за бюджетния прозорец 2021-2031 г. При алтернативни сценарии, при които лихвените проценти са с един процент по-високи (10-годишните лихвени проценти достигат 4%), тогава разходите ще се увеличат с 3,6 трилиона долара, докато при лихвени проценти по-високи с два процента от модалната прогноза (10-годишните достигат 5%), тогава разходите за лихви ще бъдат 11 трилиона долара. При запазване на тази тенденция, през следващото десетилетие правителството на САЩ ще трябва да заделя между 9% и 12% от БВП годишно за обслужване на лихвите по дълга. За сравнение, нетните разходи за лихви като процент от БВП през последните 50 години варират от 1,2% до 3,2%.

В този случай лихвените плащания ще станат най-бързо растящият разход във федералния бюджет. Те ще се увеличат четири пъти по-бързо от разходите за Medicare, които ще се удвоят за същия период поради демографски причини. В момента нетната лихва е петата по големина федерална позиция. Ако лихвените проценти и дългът се повишат, според прогнозите на CBO, до 2045 г. този разход ще стане най-големият за федералното правителство.

Като цяло всеки долар, похарчен за лихви по дълга, е долар, недостъпен за нови приоритети на държавните разходи, намаляване на данъците или по-ниски бюджетни дефицити.

Автор на статията: Петър Петров

**Статията няма за цел да представлява инвестиционен съвет.