Миналия месец се навършиха 250 години от избухването на първата световна финансова криза, по-известна като кредитната криза от 1772-73 г. Това е първата кредитна криза по отношение на голямата роля, която финансовите продукти, създадени от частния сектор, са изиграли в нея. Финансови продукти, чиито ефекти бяха много сходни по начина, по който финансовата зараза се разпространи с тези от последната финансова криза.

Тази статия описва причините за кредитната криза от 1772-73 г. и посочва някои от приликите с тази от 2007-09 г.

През десетилетието, предхождало кризата, Великобритания се възползвала максимално от икономическата експанзия в колониалните заеми. Колониалните плантатори имали ненаситна жажда за евтин капитал от британските кредитори. Кредитен бум, подкрепен от търговци и банкери, улеснявал бързото разширяване на производството, минното дело и цялостната икономическа активност както във Великобритания, така и в колониите. Но тъй като плантаторите поддържали отворени кредитни линии чрез множество търговски канали, кредиторите трудно можели да оценят точното ниво на тяхната задлъжнялост. Днес агенциите за кредитен рейтинг предоставят тези услуги както по отношение на кредитния риск на корпорациите, така и по отношение на различните финансови продукти, въпреки че опитът от 2007-09 г. разкри лоши практики при оценяването и на двете.

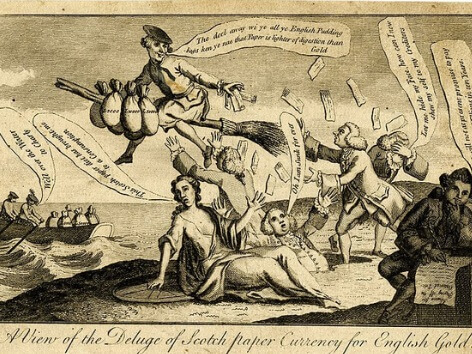

Освен това зад кредитния бум и просперитета както на британската, така и на колониалните икономики стояли проблеми, свързани със спекулации и създаването на съмнителни финансови инструменти. В действителност ролята на бързо променящите се частни кредитни пазари била решаваща за ускоряването и разпространението на кризата.

Например менителниците, основният кредитен инструмент, подхранващ търговията през този период, са помогнали значително за разпространението на заразата. Менителницата представлява обещание за плащане на фиксирана сума пари на определено място и в определено време.

Първоначално били замислени като краткосрочни договори, но постепенно започнали да се използват широко като инструмент за дългосрочно финансиране. Когато старите договори изтичали, те незабавно били подновявани с нови и де факто краткосрочните заеми можели да финансират по-дългосрочни проекти. Рискът от „преобръщане“, присъщ на този процес, е много подобен на този, който беше в основата на световната финансова криза от 2007-09 г. Този процес също така позволявал на спекулантите да ги използват за финансиране на дългосрочни покупки на високорискови активи като акции.

Този метод на финансиране можел само временно да подпомогне икономическото развитие, но успешно успял да насърчи фалшивия оптимизъм на пазарите.

Предупредителни сигнали за предстояща криза, като претъпкани рафтове и складове в колониите, били напълно пренебрегнати от британските търговци и американските плантатори.

Въпреки че първоначално били създадени, за да поддържат краткосрочна търговия, менителниците в крайна сметка се превърнали в заместител на книжните пари. По това време менителниците можели да бъдат препродадени, като всеки следващ продавач индиректно се превръщал в гарант при неизплащане на дълга. След като лошите времена настъпили, това допринесло значително за разпространилата се финансова зараза, тъй като към всички замесени страни можело да бъде предявен иск за пълния размер на дълга.

Това довело и до прекомерното обвързване на пазарните участници чрез техните баланси: една банка можела да има както актив за вземане, така и пасив за плащане по една и съща менителница. Високата задлъжнялост и взаимосвързаността направили търговските банкери силно уязвими към всяко забавяне на наличния кредит. Например, по това време неплатежоспособността на един или повече плантатори би могла, чрез ефекта на доминото, напълно да прекъсне международния пазар на менителници.

Ипотечното кредитиране също играело съществена роля за финансовата нестабилност в периода преди 1772 г. В годините преди кризата ипотеките станали по-спекулативни, тъй като включвали рискови заеми, обезпечени с плантации от по-ниско рентабилни райони. Впоследствие заемите били обединявани и продавани на богати инвеститори в Холандия. Абсолютно аналогично на обезпечените с ипотека ценни книжа (MBS), които имаха много бърз растеж в годините преди кризата 2007-09 г.

Когато икономиката процъфтявала, плантаторите били склони да теглят ипотеки, за да придобият имотите си. Скоро по-скромната реколта или падащите цени ги принуждавали да прибягнат до краткосрочни заеми (менителници), за да продължат да плащат вноските си по ипотечните кредити. Така с всеки изминал сезон плантаторите започвали да плащат все повече и повече, попадайки в капана на дълговия цикъл. След няколко години на упадък, неспособни да продължат, плантаторите били принудени да обявят несъстоятелност.

Това внезапно спиране по плащането на дълга парализирало кредиторите, защото те също имали изискуеми задължения, както и техните длъжници и т.н.

Подобно на днес спекулациите на фондовия пазар разчитали в значителна степен на маржин кредитиране. Тези заеми обикновено били за шест месеца, с опция за подновяване, ако и двете страни били съгласни. По това време Холандия действала като основен източник на финансиране за спекулации с британски акции и облигации.

Намаляването на стойността на заложените ценни книжа създавало илюзията, че при случай на неизпълнение от страна на кредитополучателя, би имало повече от достатъчна стойност в обезпечението за покриване на загубите. Въпреки това голяма част от тези заеми били отпуснати срещу неликвидни активи. В други случаи заинтересованите страни не можели да установят правен контрол върху обезпечението в продължение на години, тъй като имало спорове за това кой има право и на какъв дял от възстановените средства.

Именно този вид спекулации предизвикали кредитната криза, която първо започнала в Лондон и след това бързо се разпространила в Шотландия и Холандия.

През юни 1772 г. Александър Фордайс виден шотландски банкер и спекулант губи 300 000 британски лири от акции на Източноиндийската търговска компания (с пари, взети назаем). Първоначално използвал печалбите от други инвестиции, за да покрие загубата, но в понеделник, 8 юни 1772 г., станало ясно, че той и институцията зад него са фалирали. На следващия ден изчезнал във Франция, за да избегне изплащането на дълга. Колапсът на неговата банка създал паника в Лондон, предизвиквайки бягство на средства от банки и ликвидна криза (в рамките на две седмици осем банки в Лондон обявяват фалит).

Тъй като икономическият растеж през този период бил силно зависим от използването на кредити, това силно повлияло на доверието на хората в банковата система. Тълпи от хора се втурнали към банките, за да се опитат да изтеглят парите си. Това парализирало кредитната система. Кредитните ограничения и смущенията на пазара на менителници, които последвали, бързо разпространили кризата.

Мигновената зараза довела до фалита на почти всички частни банки в Шотландия и създала голям хаос във финансовия център на Европа, Амстердам, впоследствие кризата се разпространила в Санкт Петербург, Генуа, Стокхолм и Париж.

В същото време плантаторите се борели да изплатят дълговете си към британските кредитори чрез продажба на стоки, което допълнително сривало цените им. Комбинацията от падащи цени на продукцията и несигурност относно задлъжнялостта на плантаторите довело до последващ кръг от затягане на финансовите условия.

В момент на отчаяние банките започнали така наречените „продажби на пожар“. Кредиторите се опитвали да укрепят балансите си чрез продажба на проблемни активи, но това оказало допълнителен негативен натиск върху тях и балансите на други взаимосвързани участници. „Продажбите на пожар“ предизвикват системен риск на пазарите за финансиране, подобно на това, което се случи по време на последната финансова криза.

През зимата на 1772 г последвал вторият кръг от фалити, като най-забележителният сред тях бил на древната Clifford Bank, смятана от съвременниците за втората по важност банка в Европа.

За да потушат паниката и да гарантират, че икономиката няма да се срине напълно, властите започнали да предоставят обезпечени заеми. Тези заеми, съчетани с пристигането на пратки от благородни метали, които били извикани от други европейски финансови центрове, успяват да възстановят доверието в банковата система.

Английската централна банка използвала правомощията си на кредитор от последна инстанция. Банката осигурила ликвидност чрез увеличаване на обема на предоставяните от нея кредити. Централната банка също изиграла ключова роля за ускоряване на финансовото възстановяване чрез своята намеса на пазара на менителници.

Kризата изглежда приключила до края на 1773 г., тъй като финансовите пазари вече се били възстановили от първоначалния спад. Ефектите върху реалната икономика обаче остават предмет на дебат, тъй като темповете на растеж не успяват да се върнат до нивата си отпреди кризата до 1774-75 г.

Препратки:

The First Global Credit Crisis – Asani Sarkar, Stein Berre and Paul Kosmetatos – Federal Reserve Bank of New York Liberty Street Economics, June 27, 2022

The Credit and Commercial Crisis of 1772 – James Narron and David Skeie – Federal Reserve Bank of New York Liberty Street Economics, March 7, 2014

The Commercial Credit Crisis of 1763 and Today’s Tri-Party Repo Market – James Narron and David Skeie – Federal Reserve Bank of New York Liberty Street Economics, February 7, 2014

In Search of the First Domino: The Credit Crisis of 1772-1773 in a Global History Perspective – Geest, Patrick van der (2021)

The crisis of the subprime plantation mortgages in the Dutch West Indies, 1750-1775 – Hoonhout, Bram (2013)

Last resort lending before Henry Thornton? The Bank of England’s role in containing the 1763 and 1772–1773 British credit crises, European Review of Economic History. – Kosmetatos, Paul (2018)