На последното си заседание членовете на ФЕД (FOMC) предоставиха последните си икономически прогнози (Summary of Economic Projections – SEP)[1], както и тези за най-подходящото ниво на лихвените проценти (Dot Plot), съвместимо с целите им за ценова стабилност и максимална заетост.

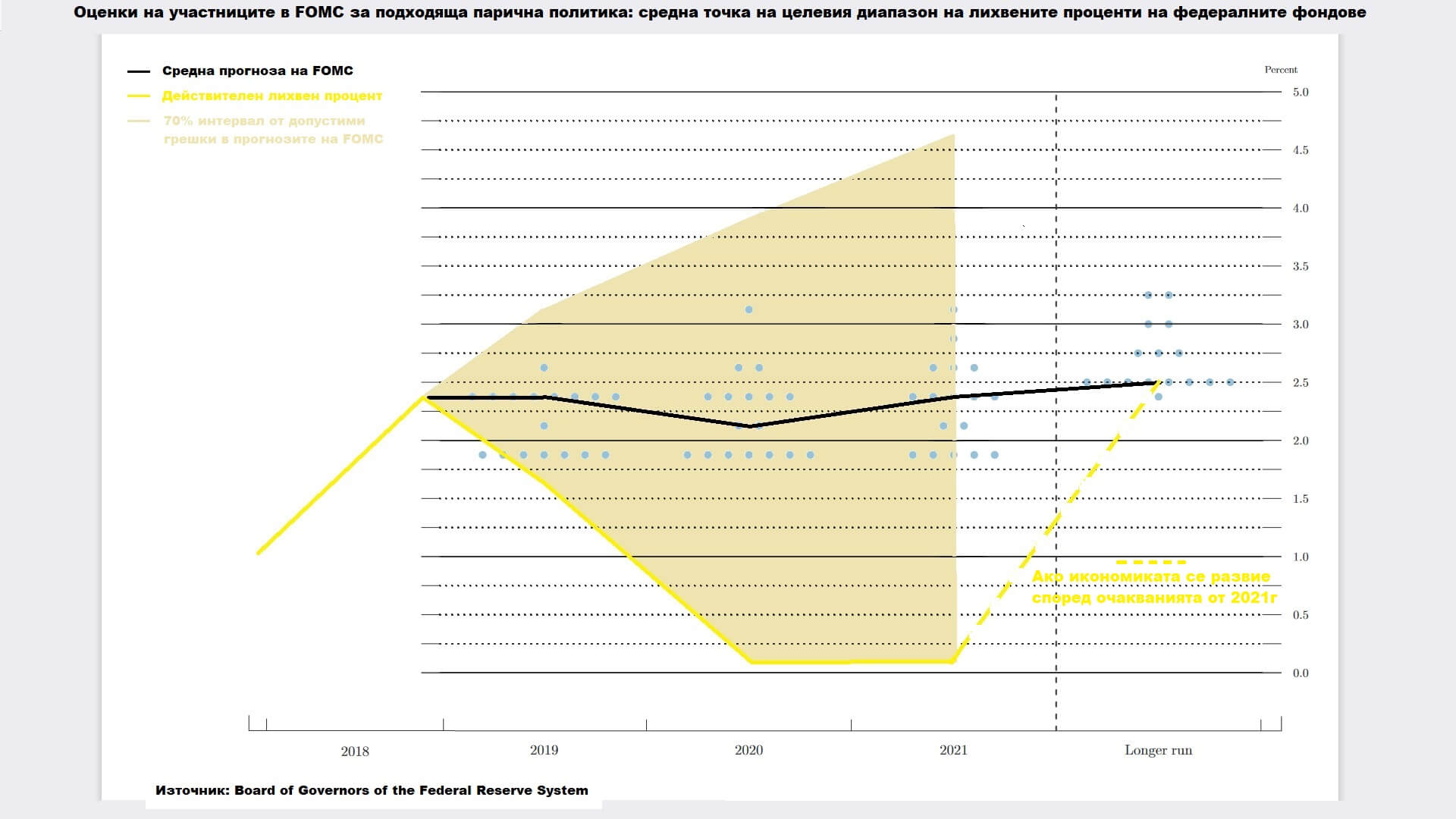

Промяната в прогнозите за бъдещите лихвени проценти получи най-сериозен отзвук сред широката общественост, тъй като по-голям брой от участниците в FOMC очакват лихвените проценти да се повишат през 2023 г. с 0,50 базисни пункта (в предходните прогнози от март подобно увеличение не се предвиждаше).

Въпреки че медиите обърнаха голямо внимание на „Dot Plot“, скорошен доклад изготвен от центъра за фискална и парична политика Хътчинс[2], базиран на проучване сред наблюдатели на политиката на Федералния резерв в академичните среди и частния сектор, установи ,че тези прогнози не са особено полезни за анализаторите, които се опитват да преценят как паричната политика ще реагира на икономическото развитие.

Според участниците в проучването пресконференциите и речите на председателя на Федералния резерв са най-полезното средство за комуникация на ФЕД. Повече от 80 процента от анкетираните ги оценяват като „полезни“ или „изключително полезни“. От друга страна, проучването установи, че точковата диаграма (Dot Plot), публикувана като част от икономическите прогнози (SEP), се счита за полезна от по-малко от 50 процента от наблюдателите на фЕД.

В тази публикация ще обърнем повече внимание на това какво всъщност са SEP и как трябва да ги тълкуваме. В последната част ще обсъдим защо членовете на ФЕД преместиха датата за първото повишение и какво наложи тази промяна.

Какво представлява SEP и какво не?

Четири пъти всяка година, непосредствено преди заседание на ФЕД, деветнадесетте участници в FOMC (седем управители на борда, когато няма свободни места, и дванадесет президенти на резервни банки) представят прогнози за четири ключови икономически променливи – растеж на реалното производство (БВП), равнището на безработица, общата инфлация, и основната инфлация (без цените на храните и енергията), както и за краткосрочните лихвени проценти. Прогнозите обхващат текущата година и до три допълнителни (например прогнозите, направени през юни 2021 г., включват пълната 2021 г., както и 2022 и 2023 г.).

Важно е да се има предвид и това, че прогнозите за лихвените проценти се обуславят от индивидуалния възглед на всеки участник за това, коя би била „най-подходяща“ парична политика, която отделният участник смята, че би могла да помогне за постигане на целите на ФЕД за инфлация и заетост.

Според бившия председател на ФЕД Бен Бернанке, за да се възползват в пълна степен от информацията, предоставена в прогнозите от членовете на FOMC, наблюдателите на ФЕД трябва да са наясно какво не е SEP[3]:

-

SEP не е политически ангажимент от страна на FOMC

Прогнозите, докладвани в SEP, включително прогнозите за лихвените проценти, се представят от отделните участници във FOMC по децентрализиран начин. Прогнозите не отразяват непременно консенсусната позиция на FOMC и със сигурност не обвързват бъдещите действия на членовете. Ако ФЕД реши да се ангажира или да предостави изрични насоки относно бъдещата политика за лихвените проценти, те ще го направят посредством изявлението си след заседанието. В миналото FOMC, под председателство на Бернанке експериментираха с разработването на консенсусна прогноза, която комисията да може да направи публично достояние. Въпреки това, предвид големия размер на комисията и представените в нея разнопосочни възгледи, не успяха да се споразумеят за процедура за своевременно разработване на такава прогноза.

-

SEP не е безусловна икономическа прогноза

Когато икономист прави прогноза, той ще посочи какво смята, че е вероятно да се случи, като вземе предвид най-добрите си предположения относно политиката и други фактори. Участникът във FOMC не прави това, когато подава прогноза. Това е така защото прогнозата трябва да се основава на индивидуалните му възгледи за „най-подходяща“ парична политика. Да разгледаме например участник (инфлационен ястреб), който смята, че политиката, подкрепена от консенсуса във FOMC, е твърде разхлабена. Неговата прогноза за това, което всъщност ще се случи, ще бъде, че лихвените проценти ще останат ниски и че в резултат на това инфлацията ще надхвърли целта на ФЕД. В своите прогнози за SEP обаче той ще отрази това, какво би направил, а именно ще отбележи по-високи лихвени проценти, отколкото очаква да види, и инфлацията по-близо до целта.

-

SEP не обхваща статистическата несигурност или обхвата на възможните резултати

Когато ФЕД обсъжда подходящата лихвена политика, те не вземат под внимание само възможните резултати, но и рисковете, несигурността и всички неща, които могат да помогнат за тяхната колективна преценка. От друга страна, SEP изрично се отнасят за „най-вероятните“ или модални прогнози относно перспективите, а не за обхвата на възможните сценарии (SEP не разглежда пълния набор от възможни резултати). Например, когато рисковете за перспективите доминират надолу, най-вероятните бъдещи лихвени проценти ще бъдат по-ниски от модалните прогнози на участниците.

Преди време председателят на банката Джеръм Пауъл беше казал относно прогнозите SEP, че „има моменти, когато „най-вероятният“ сценарий, който участниците записват, е разумно да се случи. В други случаи обаче, когато несигурността относно перспективите е необичайно висока, това, което те виждат като „най-вероятния“ сценарий, може да е най-малко вероятно да се случи.“

В по-общ план знаем, че статистическата несигурност, свързана с която и да е макроикономическа прогноза, е много висока. Прогнозите в SEP не са изключение и съответно трябва да се третират с голямо внимание. Ако несигурността, свързана с тези прогнози, е подобна на тази в миналото и рисковете около прогнозите са широко балансирани, тогава съществува вероятност от около 70 процента, че действителният лихвен процент през 2023 г. може да бъде в диапазона от 0 до 2,75(средната историческа неточност в прогнозите за лихвените проценти за последните 20 години е ± 2,2. В този случай долният диапазон на допустимата грешка се съкращава от нулевата граница).[4]

Имаме скорошен пример от 2019 г., който ясно илюстрира тази характерна несигурност и неточност в прогнозите за лихвените проценти.

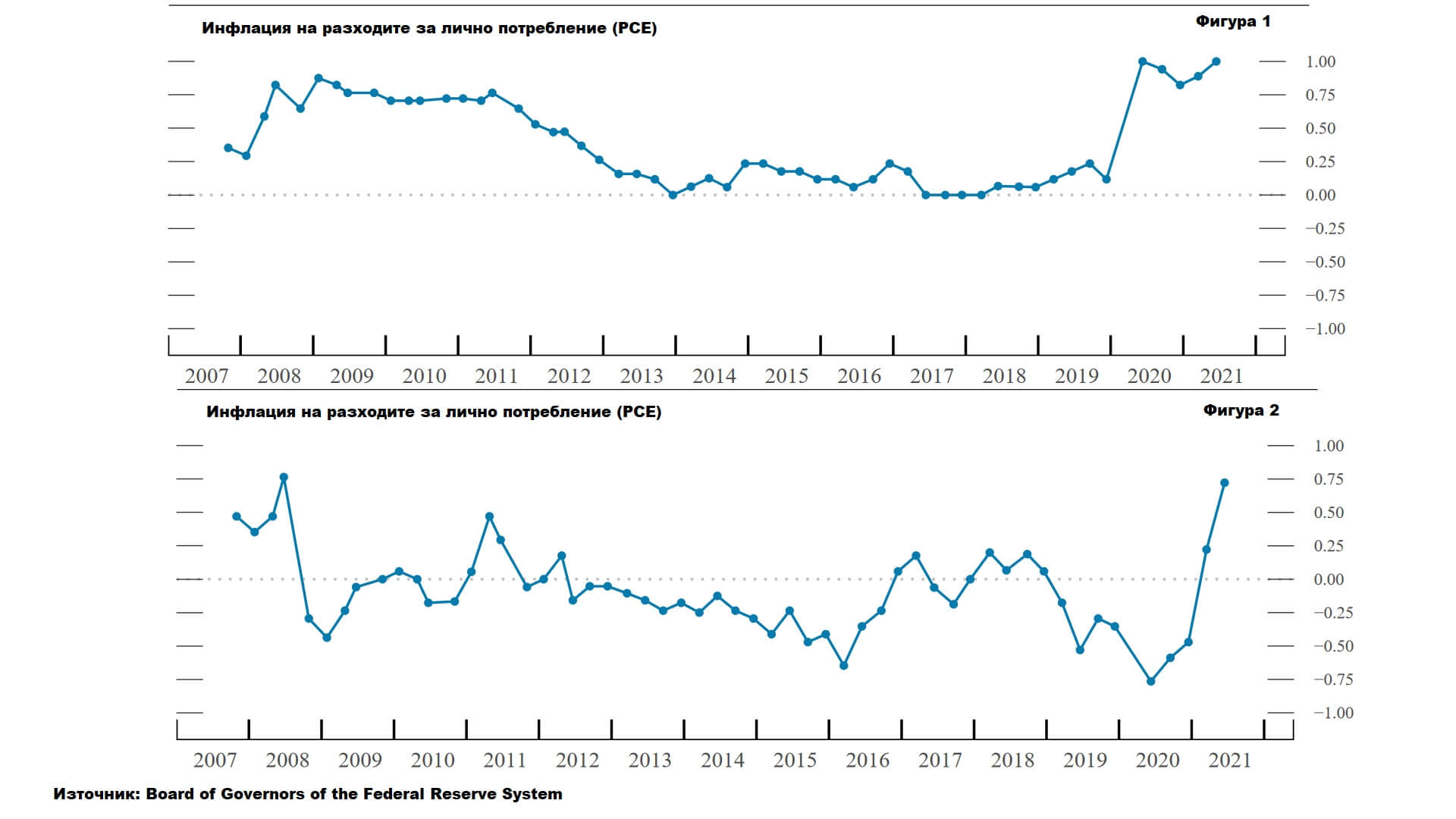

Следващите две диаграми показват голямата несигурност в прогнози за инфлацията от последната среща на FOMC (ключова променлива, определяща подходящото ниво на лихвените проценти). Според първата диаграма участниците описват настоящата среда като най-несигурната за прогнозиране на бъдещата инфлация през последните 20 години. От втората се разбира, че рисковете по отношение на модалните прогнози са претеглени възходящо. Тази несигурност може да бъде уловена в думите на Джером Пауъл по време на последната пресконференция, придружаваща новата информация, идваща от SEP. „Тъй като икономиката продължава да се отваря, промените в търсенето могат да бъдат големи и бързи, а тесните места, трудностите при наемането и други ограничения могат да продължат да лимитират колко бързо може да се приспособи предлагането, повишавайки възможността инфлацията да се окаже по-висока и по-устойчива отколкото ние очакваме.“

-

Настоящите прогнози, публикувани в SEP, по никакъв начин не могат да обвържат действията на бъдещите членове на FOMC.

Друг важен фактор, който трябва да се вземе предвид, е кой всъщност ще взема бъдещите решения. Например само дванадесет от деветнадесетте участници имат право на глас на всяко заседание (седемте управители на борда имат постоянно право на глас плюс президента на Ню Йорк ФЕД, останалите четири места са на ротационен принцип).

Кой може да напусне FOMC до 2023 г.?

- Президентът на Бостън ФЕД Розенгрен трябва да напусне през юни 2022 г.;

- Еванс от Чикаго ФЕД и Джордж от Канзас Сити през Януари 2023г;

- Заместник-председател Ричард Кларида попълва неизтекъл мандат до януари 2022г.; може да не бъде удължен с нов, същото важи и за председателя Джером Пауъл, чийто мандат изтича в началото на 2022 г.

- Отделно има едно свободно място в борда на директорите, което може да бъде запълнено до 2023 година.

Не е задължително новите членове да споделят същите виждания относно паричната политика, като на предишните. Също така за малки числа, като броя на участниците във FOMC, медианите може дори да не са добро представяне на централните тенденции, тъй като те са чувствителни към промени в една или две прогнози.

Какво наложи промяната?

Изявлението, публикувано от ФЕД веднага след заседанието, се счита за едно от най-ефективните средства за комуникация (вижте първата диаграма), което същевременно обединява консенсуса между членовете на FOMC и може да се разглежда като вид ангажимент от страна на банката към широката общественост. В него ФЕД заяви, че ще повиши лихвените проценти не по-рано от момента, в който „условията на пазара на труда не достигнат нива, съответстващи на оценките на комитета за максимална заетост и инфлация се повиши до 2% и е на път да надвиши умерено 2% за известно време“.

В това изявление може ясно да се види, че ФЕД никъде не се ангажира с определена дата, когато става въпрос за повишаване на лихвените проценти. Единственото условие това да се случи е свързано със състоянието на икономиката. В миналото ФЕД и други Централни банки са използвали конкретни дати, за да направят посланията си по-ясни към пазара, но в този период на висока несигурност банката е предпочела да не го прави.

И все пак, повечето от участниците промениха визията си за подходящото време за първото увеличение на лихвения процент. Защо се случи това и какво се промени в техните възгледи за икономиката?

- Средната прогноза за инфлацията беше значително ревизирана нагоре в сравнение с преди три месеца(3,4%-2021;2,1%-2022;2,2%-2023 спрямо тази от март 2,4%;2,0% и 2,1% съответно). Според официалното изявление след заседанието, ФЕД се ангажира да повиши лихвите за първи път, когато “инфлацията се повиши до 2% и е на път да надвиши умерено 2% за известно време“. Инфлация от 2,2% през 2023 г. изглежда в съответствие с насоките, дадени от банката.

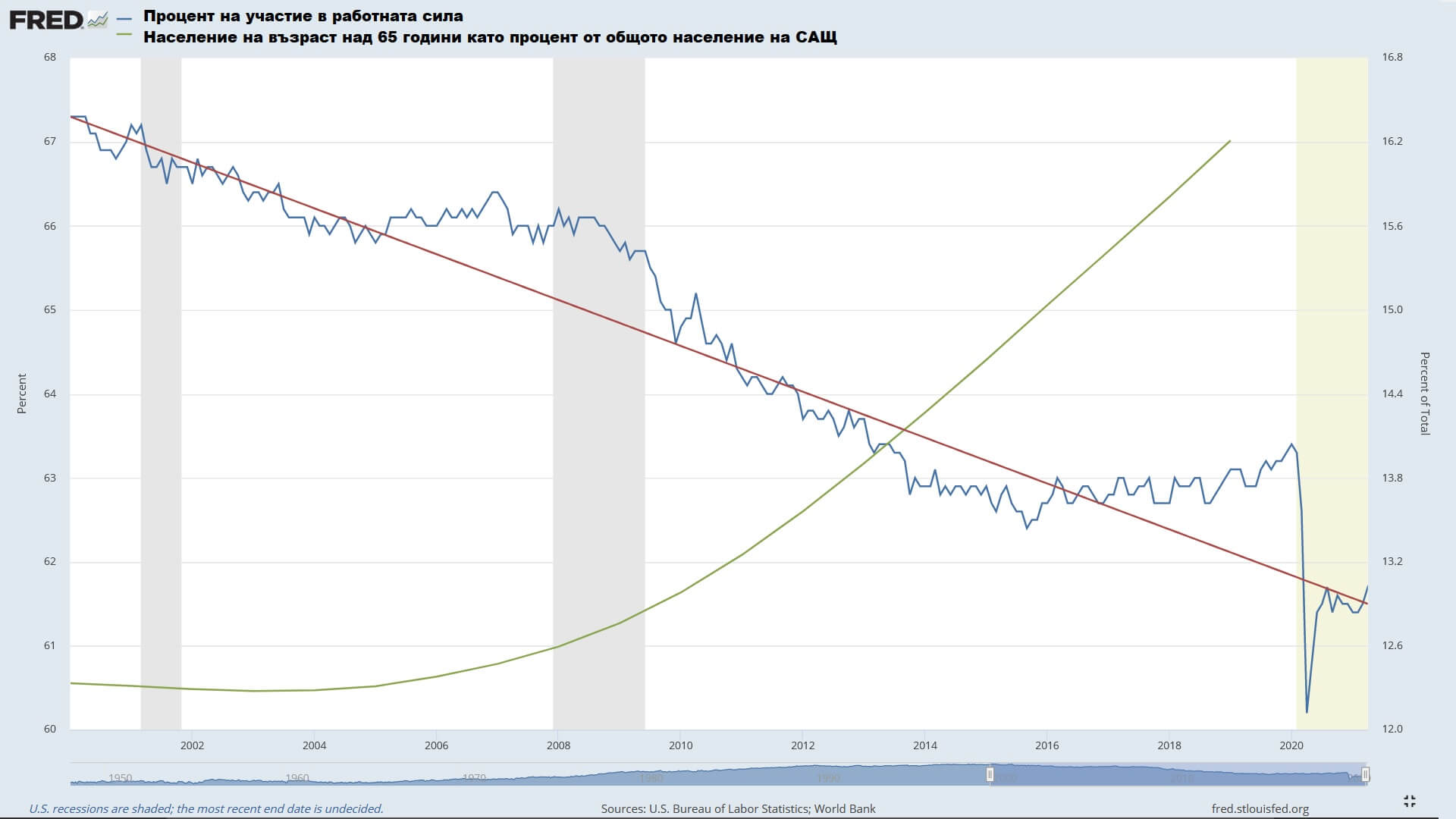

- Относно втората цел, свързана с постигането на максимална заетост. Големият брой на хората, пенсионирали се по време на пандемията (около 2,6 милиона), изглежда доближава банката до целта ѝ за заетост[5].В своя разцвет американската икономика създава почти същия брой нови работни места всяка година, което означава, че оценката на комитета за това кога пазарът на труда ще достигне максимална заетост се е изместила с година по-рано.

Последната графика показва процента на хора на възраст над 65 години и произтичащата от това тенденция в работната сила през последните 20 години.[6]

На графиката може да се види, че горещият пазар на труда през 2018 и 2019 г. вероятно е подтикнал много възрастни работници да забавят пенсионирането си, отколкото би предположил процентът на застаряване. В настоящата ситуация обаче работниците – особено тези, които са се възползвали от увеличението на капиталовите и жилищните пазари, както и от по-високите спестявания, натрупани по време на пандемията – може да са по-малко склонни да се върнат на пазара на труда, след като пандемията приключи.

Имайки предвид дългосрочната тенденция на намаляване на участието в работната сила, съчетано с милионите нови пенсионери, които са напуснали работната сила и е малко вероятно да се присъединят към нея, ФЕД не може да очаква участието в работната сила – и следователно заетостта – да се върне на нивата от преди пандемията.

[1] Summary Of Economic Projections – June 15–16, 2021

[2] Federal Reserve Communications: Survey Results – Hutchins Center on Fiscal and Monetary Policy at Brookings

[3] Federal Reserve economic projections: What are they good for? – Ben S. Bernanke

[4] Gauging the Uncertainty of the Economic Outlook Using Historical Forecasting Errors: The Federal Reserve’s Approach

[5] The Labor Market May Be Tighter than the Level of Employment Suggests – Robert S. Kaplan, Tyler Atkinson, Jim Dolmas, Marc P. Giannoni and Karel Mertens

[6] An Assessment of the U.S. Labor Market – By James Bullard