През по-голямата част от годината служителите на ФЕД се придържаха към сценарий, при който инфлацията ще се забавя по естествен начин. При този сценарий инфлацията трябваше да се върне към целта от 2%, без да се изискват допълнителни политически действия от страна на FOMC.

Тъй като вероятността за това намалява, Федералният резерв започна да се позиционира за различен сценарий, изискващ намеса за ограничаване на инфлационния натиск. Поради тази причина Централната банка обяви план за постепенно намаляване на месечните покупки на активи, който започна по-рано спрямо пазарните очаквания от началото на годината (процес, известен също като “тейпъринг”).

В началото на декември, по време на изслушване в Конгреса, председателят на Банката Джером Пауъл отхвърли сценария за „преходна“ инфлация, сигнализирайки, че ще са необходими допълнителни действия от страна на банката, за да върне инфлацията до целта от 2 процента в средносрочен план. Това означава по-бързо прекратяване на покупките на активи и повишаване на лихвите още през следващата година.

По-специално, програмата за закупуване на активи се очаква да приключи някъде през пролетта, оставяйки 9-месечен хоризонт, през който ФЕД може да повишава лихвените проценти (има спекулации за три увеличения от 0,25%). Ако в крайна сметка това не е достатъчно, за да спре инфлацията, Банката ще трябва да продължи да нормализира или дори да затяга паричната политика през 2023 г.

Добре известно е, че една независима Централна банка винаги може да се пребори с нежеланата инфлация, тъй като разполага с неограничено пространство за повишаване на лихвените проценти. Например, ако не успее да ограничи инфлацията, като повиши лихвените проценти до 3%, тогава може да ги коригира до 10% или дори 30%.

Въпреки че в настоящата ситуация едва ли ще е необходимо да се стига толкова далеч, ФЕД може да се сблъска с редица трудности в опитите си за нормализиране на паричната политика.

Големият размер на баланса, който оказва натиск върху дългосрочната доходност, е възможна пречка, която може да възникне през периода на нормализиране. Евентуално обръщане на кривата на един по-ранен етап от възстановяването може да доведе до нежелано преждевременно затягане на финансовите условия с доста непредвидими последици за цялата икономика.

В действителност Централната банка е между две криви. От една страна изглежда, че е изтървала инфлацията (ситуация, известна още като behind the curve), от друга е изправена пред обръщане на кривата на доходност.

В тази статия обръщам внимание на този проблем, който може да изисква промяна в начина, по който тя провежда паричната политика през следващите години.

Кривата на доходността

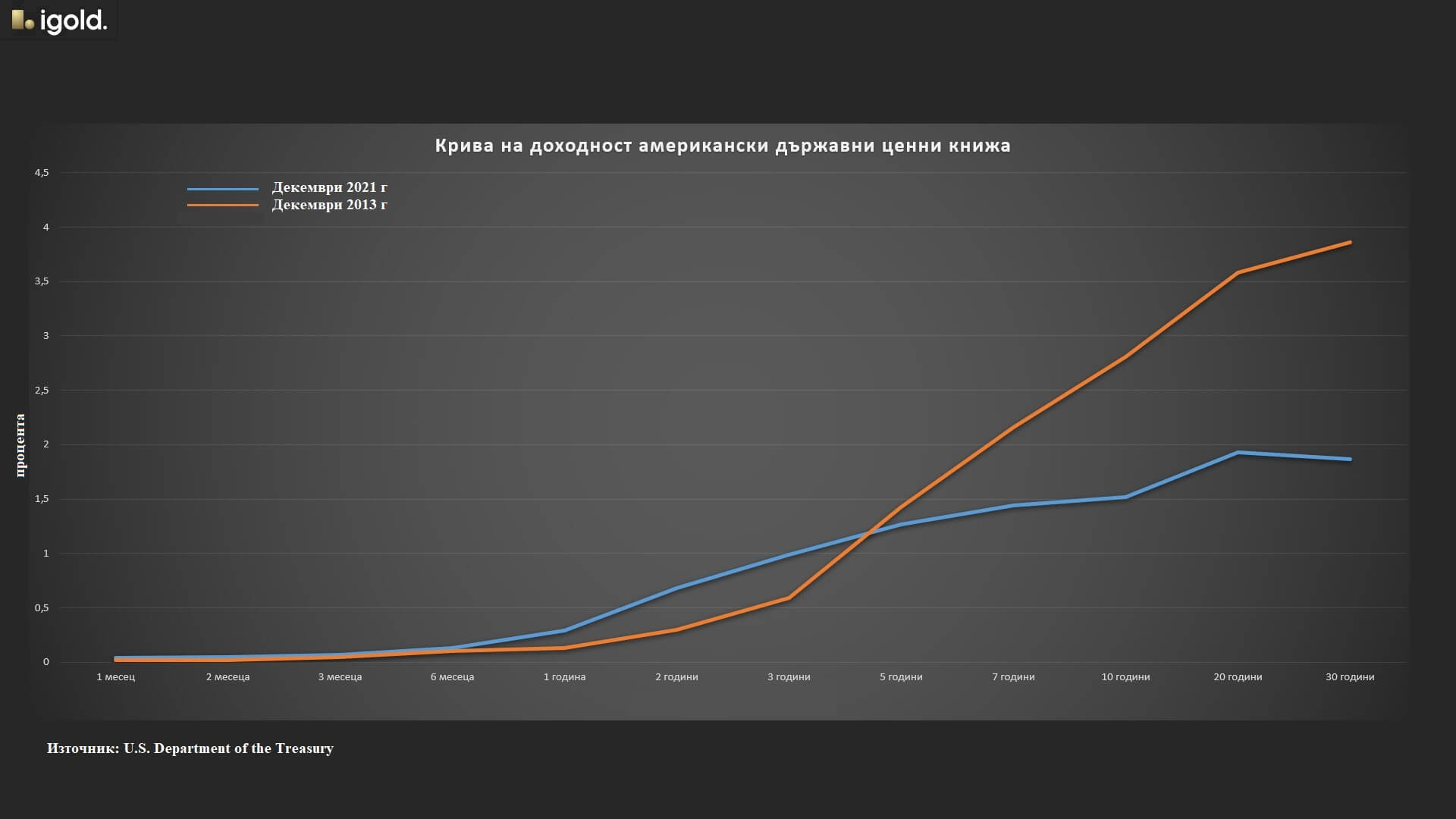

Графиката показва кривата на доходността на американските държавни ценни книжа. Това е линия, която изобразява лихвените проценти по облигации с еднакво кредитно качество, но с различни дати на падеж.

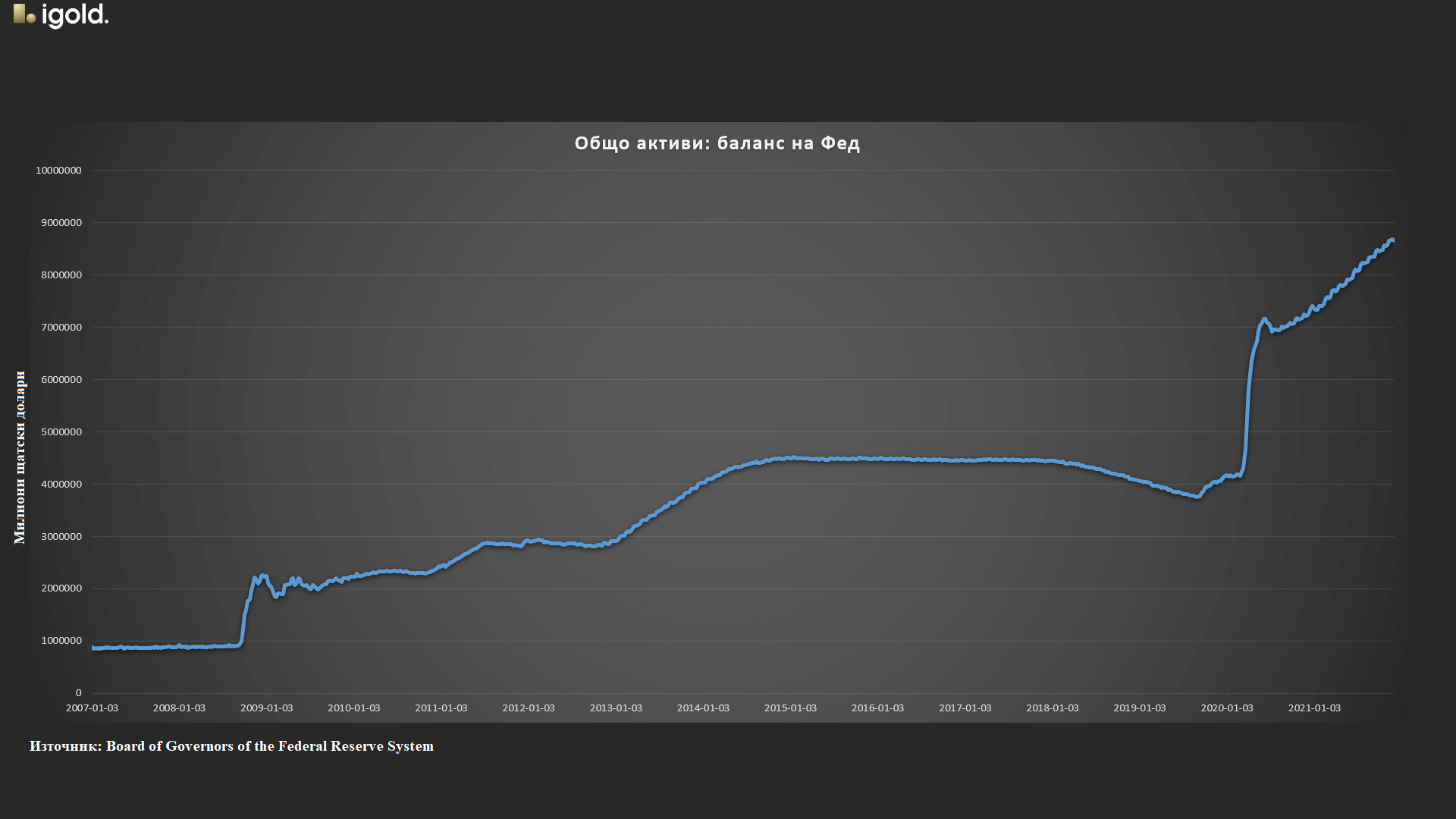

Когато ФЕД коригира лихвените проценти, това се отразява най-много върху доходността на краткосрочните държавни ценни книжа, докато купуването на активи (балансовото число) има по-силен ефект върху дългосрочните лихвени проценти. Балансът на Банката се повиши от 4,2 трилиона долара до малко над 8,5 трилиона долара през последната година и половина, потискайки доходността на дългосрочните държавни ценни книжа.

Повишаването на лихвените проценти и поддържането на голям баланс е рецепта за обръщане на кривата на доходност, с потенциални отрицателни ефекти върху банковата система.

Стандартните банкови модели разчитат на краткосрочно финансиране за отпускане на заеми в дългосрочен план, така че обръщането на кривата може да повлияе негативно върху нетните лихвени маржове и рентабилността, особено на по-малките банки, които играят ключова роля в кредитирането на икономиката.

За да предотврати такова рязко затягане на финансовите условия, Федералният резерв трябва да предприеме нов подход при нормализирането на паричната политика, различен от този, който използваше в миналото.

Нормализиране на паричната политика 2014-19 г.

Всичко започна през декември 2013 г., когато Централната банка намали темпа на месечните си покупки на активи от 85 милиарда долара на 75 милиарда долара. Процесът беше постепенен и програмата приключи през октомври 2014 г. Точно три години по-късно тя започна да свива баланса си, процесът по нормализиране завърши през юли 2019 г.

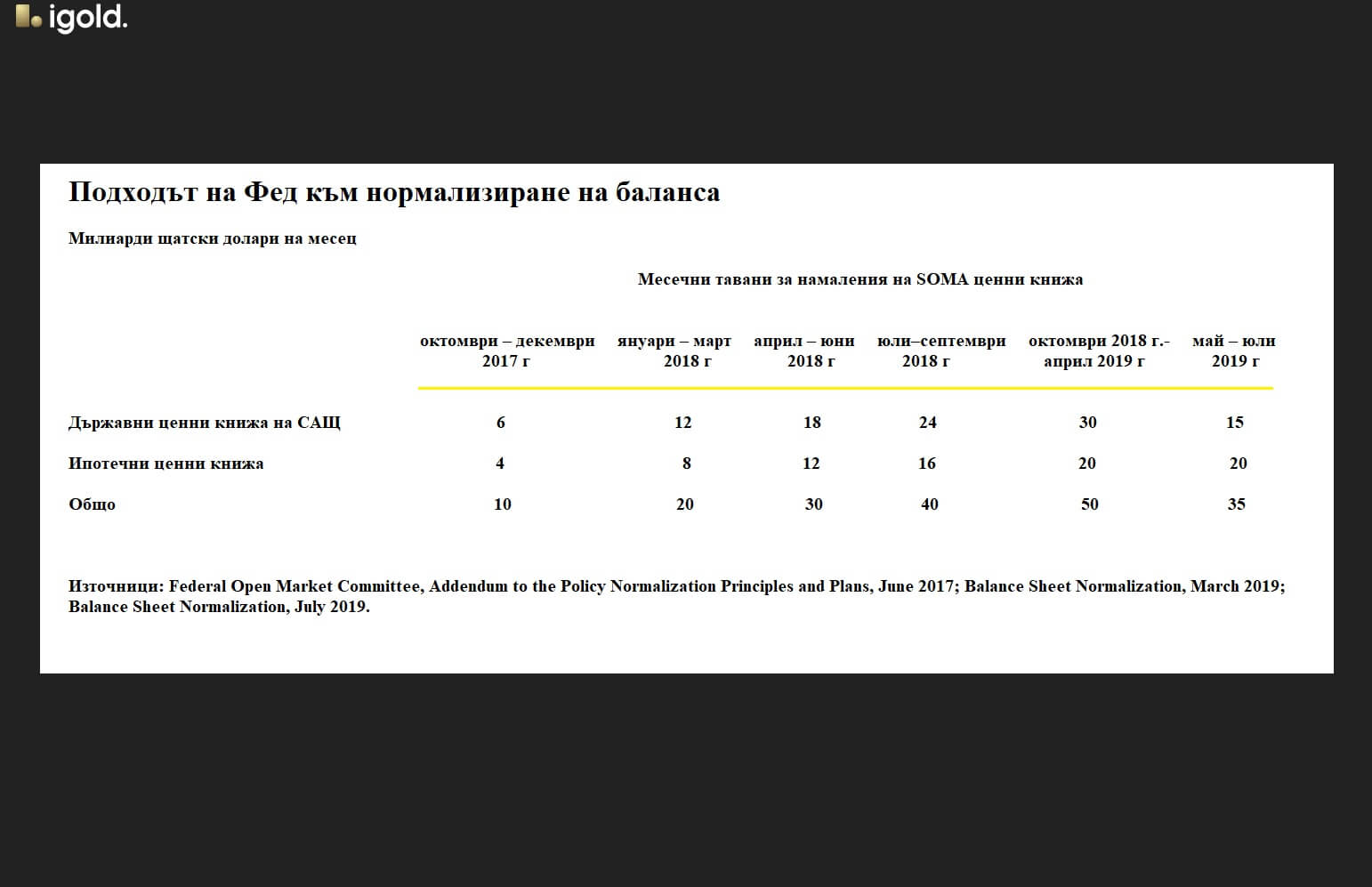

Подходът на ФЕД беше изключително предпазлив, като най-сериозният месечен спад беше между октомври 2018 г. и април 2019 г. (около 50 милиарда долара на месец).

Нормализирането на лихвите започна по-късно, около година след като Банката финализира програмата си за покупка на активи. Тя повиши лихвените проценти за първи път с 0,25% по време на заседанието си през декември 2015 г. Оттогава ФЕД повтори това упражнение още осем пъти, като лихвените проценти достигнаха 2,5% през декември 2018 г., най-високото им ниво за цикъла на повишение.

В обобщение може да се каже, че Централната банка беше изключително предпазлива в действията си по отношение на баланса, тъй като лихвените проценти в крайна сметка достигнаха равновесни нива, според оценките по това време: Първо, по това време Федералният резерв не трябваше да действа в отговор на риска от продължително висока инфлация; Второ, „тейпъринг“ беше изпълнен много гладко без никакви промени спрямо първоначалния план. Покупките бяха намалени с точно 10 милиарда долара по време на всяка среща на банката; Трето, след края на програмата за закупуване на активи, Банката първо започна да изгражда лихвен буфер, преди да позволи по-значително свиване в баланса си. Всъщност тя искаше да има пространство за намаляване на лихвените проценти, в случай че се случи нещо непредвидено, когато балансът започне да се свива.

Поради риска от обръщане на кривата и факта, че ФЕД трябва да се намеси, за да върне инфлацията до целта от 2%, подходът от близкото минало не може да се приложи в момента.

Нов подход към нормализиране

Понастоящем, когато ценните книжа в баланса на Централната банка падежират, постъпленията се реинвестират в нови, като балансът се увеличава в съответствие с програмата за закупуване на активи.

Съгласно тази политика, когато нетните покупки на активи бъдат прекратени, реинвестирането ще поддържа баланса на ФЕД постоянен. В миналото Банката започна да променя политиката си за реинвестиране, за да свие баланса си (не всички суми бяха повторно реинвестирани, поради което балансът постепенно се топеше), но този подход не би бил достатъчно ефективен днес.

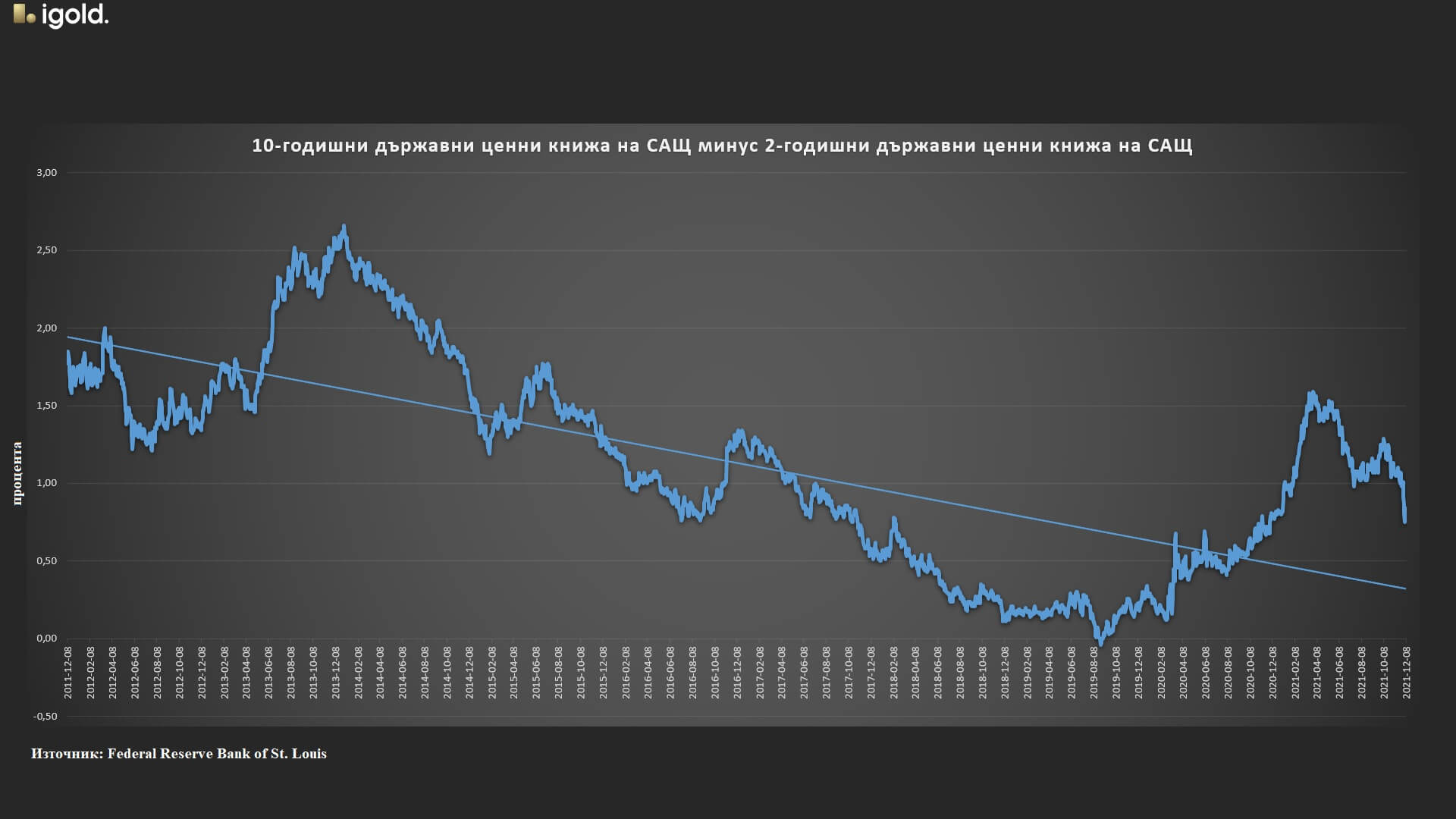

Например, когато тя започна да намалява месечните покупки на активи в края на 2013 г., разликата в доходността между 2-годишните и 10-годишните държавни ценни книжа на САЩ беше 250 bp. докато в момента е само 100 bp. Както споменах по-рано, ако ФЕД започне да повишава лихвените проценти през следващата година, може да видим бързо и значително обръщане на кривата на доходността.

За да избегне риска от преждевременно затягане на финансовите условия, Банката трябва да започне да свива баланса си по-рано и с много по-големи месечни суми от предишния път. Спешността изисква това да се случи в рамките на една година, а дебатът между членовете ѝ за това как точно ще се свие балансът трябва да започне през следващите месеци.

Тъй като темпът на свиване на балансите трябва да бъде значително по-бърз, отколкото в миналото, таванът на месечните суми, които няма да бъдат повторно реинвестирани, ще трябва да бъде много по-висок. ФЕД може също така да извършва директни продажби на активи от своя баланс, за да компенсира месеците, през които се очаква да падежират по-малко ценни книжа (определят месечен лимит и ако не го достигнат, продават ценни книжа до необходимата стойност).

В допълнение към риска от обръщане на кривата, Кристофър Уолър, член на Съвета на управителите, добави три допълнителни аргумента защо Централната банка трябва да започне да нормализира баланса възможно най-скоро.

Първо, ФЕД разшири баланса си заради пандемията в опит да предотврати прекъсване на кредитния поток към домакинствата и бизнеса. Когато извънредното положение приключи, той трябва да отмени тези действия и да намали баланса до нещо близко до тенденцията от преди пандемията.

Второ, по този начин Федералният резерв ще освободи пространство в баланса си, в случай че трябва да бъде разширен отново в отговор на икономически сътресения в бъдеще.

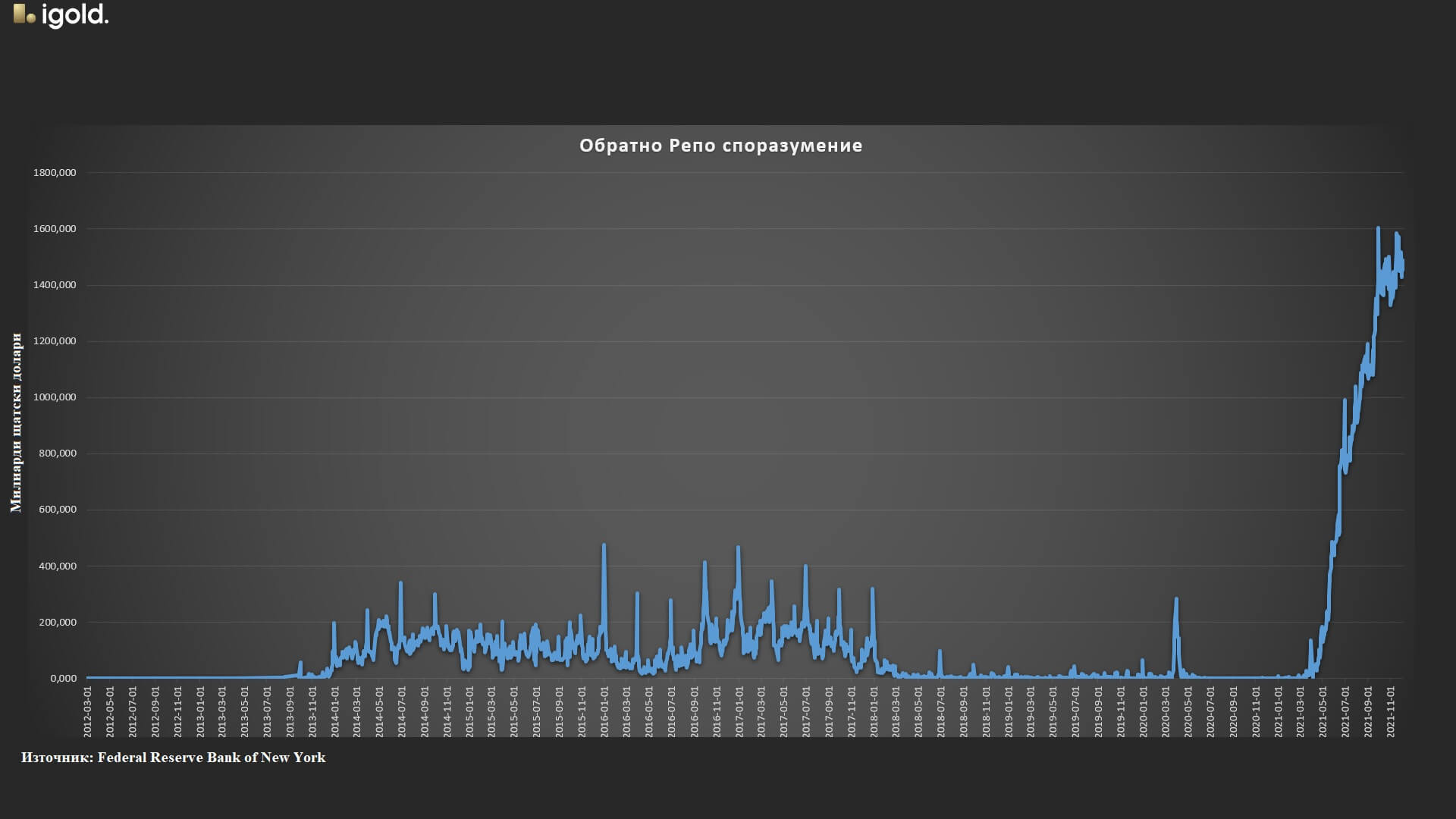

Трето, в момента частният сектор изглежда наводнен от ликвидност, ако се съди по широкото използване на обратния Репо механизъм. Източването на част от тази ликвидност би помогнало на пазарите на краткосрочно финансиране да функционират гладко.

Графиката показва, че близо 1,5 трилиона долара от ликвидността, създадена от ФЕД през последната година и половина, се връща всеки ден под формата на обратно Репо. Това са излишни пари, които участниците на пазара не могат или не искат да инвестират, а вместо това ги държат като депозит при Централната банка (за което получават 5bp.). Междувременно тя държи активи на същата стойност, които оказват натиск върху дългосрочната доходност. Това означава, че този излишък от кеш може да абсорбира изтичането на активи от баланса на Банката, добавяйки срочна премия към дългосрочната доходност (да повиши доходността), без да причинява сериозна ликвидна криза, поне докато не видим значителна корекция в баланса.

В резултат на това ФЕД може да избегне обръщането на кривата, което ще му позволи да нормализира или дори да затегне паричната политика по по-предвидим или по-малко опасен начин, тъй като самият процес включва много други рискове.