Встъпителни думи от Крум Атанасов:

Като бизнес, занимаващ се със злато, igold следи промените, случващи се във финансовата система, които могат да рефлектират пряко и дългосрочно върху цената на златото. По наше мнение, свободните криптопроекти, нямат реалистично място в бъдещето на финансовата система, но CBDC (стабилните цифрови валути на централните банки) имат такова. Според плановете на повечето Централни Банки, те ще увеличат балансите си, допълвайки ги със CBDC, а не заменяйки други активи, което може да е само в плюс за цената на златото. Това ще доведе до значително повече покупки на дългосрочни ДЦК. Това значи само по-ниска доходност при лихвите на дългосрочните ДЦК, а това винаги и без изключение води до отлив на едър институционален капитал от такива в посока благородния метал.

На второ място, всяка една Централна Банка формира баланс и поддържа активите в него в определен таргетиран % спрямо целите на същата. С разширяването на баланса процентно, ще се увеличи и покупката на злато от страна на Централните Банки, за да могат те да задържат същото процентно количество от метала.

И на трето, но не и последно място, CBDC крият редица рискове, най- малкото защото всяка Централна Банка ще има свой различен модел на работа със CBDC и въобще не е задължително той да бъде успешен. Подобни евентуални сътресения в различни финансови системи по света могат потенциално да значат създаване на напълно нови рискове, които да имат нужда от допълнително увеличаване на златото в балансите, като хедж от страна на ЦБ, както и завишено търсене от страна на институционални и retail инвеститори.

В статията Петър Петров описва посоките, в които се движат CBDC проектите на отделните централни банки, както и рисковете, които те носят със себе си.

Еволюцията на парите през вековете отразява промените в икономическия живот, новите технологиите и обществените вярвания и поведение. Днес цифровизацията се разпространява във всички области на нашия живот, включително и в начина, по който плащаме. Поради тези причини редица централни банки стартираха свои собствени проекти за цифрова валута (CBDC).[1]

Цифровата валута ще бъде електронна форма на пари, емитирана от Централната Банка, която съчетава сигурността на суверенните пари с удобството на цифрово платежно средство, достъпно за всички граждани и фирми, с други думи – цифров еквивалент на банкноти. Но ако не е проектирана правилно, основните ѝ силни страни – сигурността и ликвидността – могат да повлияят неблагоприятно и дори разрушително върху паричната и финансовата система. Например CBDC, заместваща банковите депозити, би намалила наличието на евтин и относително стабилен източник на финансиране за банките.

Видове пари[2]

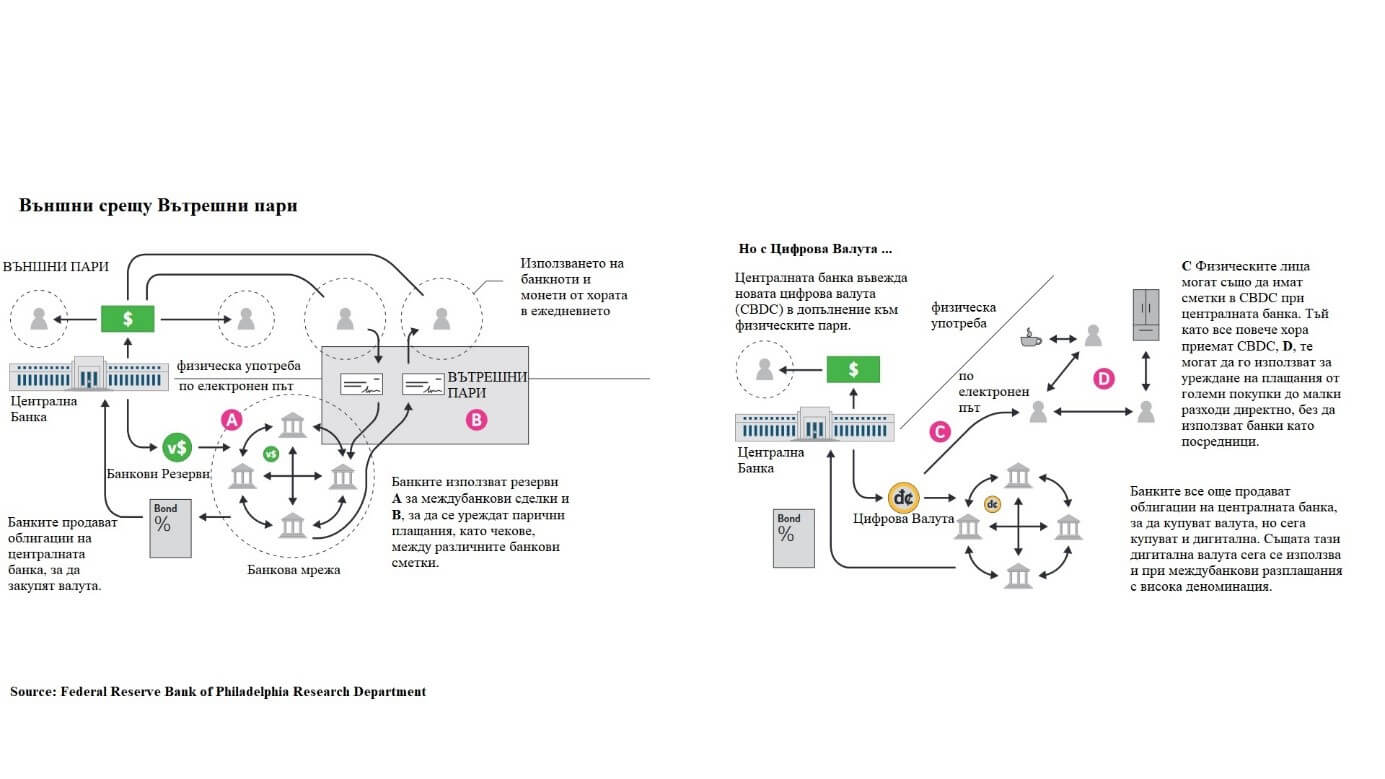

Централните банки като ФЕД и ЕЦБ създават два вида пари: физическа валута (банкноти и монети) и банкови резерви. Резервите представляват електронна форма на пари, която могат да притежават само определени финансови институции, които имат сметка при Централната Банка. Когато дадена търговска банка трябва да извърши плащане към друга, тя обикновено прехвърля сумата по електронен път от своите резерви при Централната Банка към резервите на другата банка.

Физическата валута и резервите са известни още като външни пари – т.е. пари, създадени извън частния сектор. Когато Централната Банка купува държавни облигации от финансова институция, тя плаща за тях, като увеличава резервните баланси на тази институция, което означава, че предлагането на външни пари в икономиката се увеличава.

До този момент широката общественост и небанковите фирми имат достъп само до пари, създадени от Централната Банка под формата на банкноти, докато CBDC ще бъдат достъпни за всички. Ако мрежата е достатъчно голяма, хората ще могат да прехвърлят пари по сметки и да извършват плащания без посредничеството на търговска банка.

Вътрешните пари, като банкови депозити, разплащателни сметки и различни видове чекови сметки, са пари, създадени от частния сектор. Фигурата по-долу показва как функционират и двата вида пари преди и след появата на цифровите валути.

Рискове за финансовата система след появата на CBDC

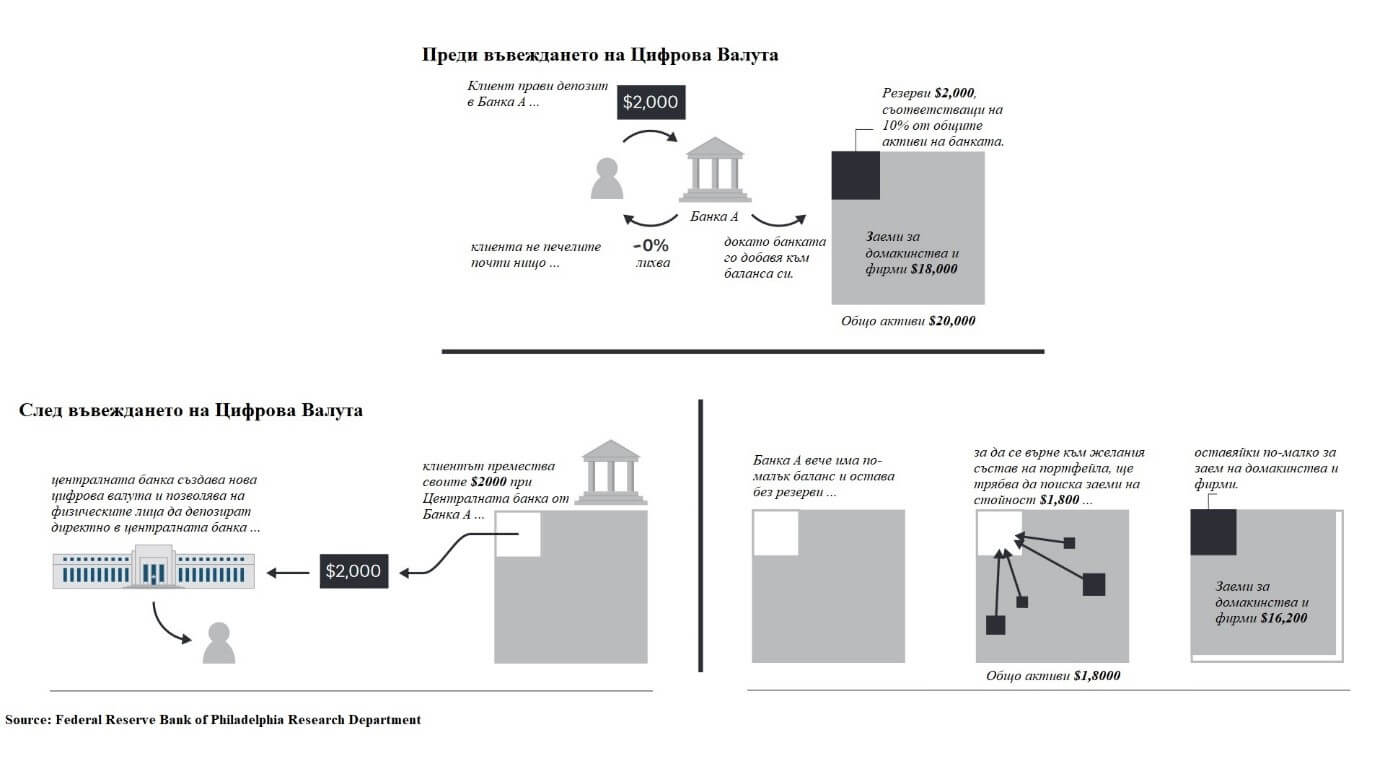

Домакинствата обикновено получават нищожна лихва по сметките си в търговските банки, докато плащат значителни разходи за тяхното обслужване. По същия начин фирмите плащат високи такси за плащания с дебитни и кредитни карти.

Чрез CBDC Централна Банка може да предложи безплатно и сигурно средство за разплащане на домакинствата и бизнеса, което вероятно ще доведе до изтичане на средства от частната банкова система към Централните Банки.

Всъщност електронните пари се явяват като нов платежен инструмент, който ще се конкурира с всички форми на вътрешни пари. Тъй като търговските банки се финансират главно чрез депозити от физически лица и фирми, те ще трябва да свият кредитните си портфейли в отговор на изтичането на средства. Втората фигура илюстрира този процес.

Повишаването на лихвените проценти по депозитите е един от възможните варианти пред търговските банки да ограничат изходящите потоци от своите баланси. Това обаче означава по-високи разходи за финансиране, разходи, които впоследствие ще бъдат прехвърлени на кредитополучателите (в крайна сметка по-високите лихвени проценти по заемите отново ще доведат до спад в кредитирането). Банките също могат да отговорят на намаленото търсене на депозити, увеличавайки финансирането си от капиталовите пазари, но това също би било скъпо и може да увеличи тяхната уязвимост по време на криза.

Как може Централните банки да конструират своята цифрова валута, така че да не засягат финансовата система?

Тъй като този въпрос все още се обсъжда, ще предложа някои от по-популярните мнения, които според мен заслужават по-сериозно внимание.

1. Централната Банка може да инвестира средствата, които набира чрез издаването на CBDC, в активи като корпоративни облигации, ипотеки обезпечени с ценни книжа, потребителски заеми (има и предложения Централната Банка да взаимодейства директно с кредитополучателите).[3] Основният въпрос тук се свежда до това дали Централната Банка притежава нужния капацитет и ресурсите за това (като се има предвид, че както инвестиционните, така и търговските банки инвестират значително в подбора, проверката и мониторинга на своите кредитополучатели, което изисква както сложен софтуер, така и висококвалифицирани анализатори). Например в Съединените щати, където секюритизацията на активи е силно развита, изглежда по-лесно да се приложи, но това не важи в Европа, където банковият сектор представлява около 80% от кредитното посредничество.

2. Централната Банка може да депозира средствата, събрани от CBDC, обратно при търговски банки. Всъщност преминаването от банкови депозити към CBDC просто би променило състава на източниците на финансиране на банките (по-малко депозити от частния сектор и повече финансиране от Централната Банка). Подобно на Целевите Операции по Дългосрочно Рефинансиране (TLTRO)[4], чрез които ЕЦБ предлага дългосрочни заеми на банките при отрицателни лихвени проценти, Централните банки могат да компенсират изтичането на депозити (чрез тези операции ЕЦБ осигурява финансиране от близо 1.7 трилиона евро за банките от еврозоната).

3. Друга възможност би била да се ограничи количеството дигитална валута, което отделните потребители могат да държат. Един от начините да се направи това, като същевременно се позволи CBDC да се използва за големи транзакции, би бил да се изисква входящите средства, надвишаващи лимита на потребителя, да бъдат пренасочени към банкова сметка. Големи транзакции ще могат да се извършват чрез комбинация от цифрова валута и вътрешни пари.

4. Последният вариант, който ще споделя, е налагането на отрицателен лихвен процент за държане на цифрова валута над определен праг.[5] Сумите, например до $2000, никога няма да бъдат обект на отрицателни лихвени проценти и следователно никога няма да бъдат третирани по-неблагоприятно от физическите парични средства (CBDC под този праг може да се тълкува като покриващ средния месечен нетен доход на домакинствата, така че да бъде използван само като платежен инструмент). Над този праг ще бъде начислена отрицателна лихва, като по този начин ще бъде обезсърчено държането на големи суми в CBDC. Всъщност цифровата валута ще бъде проектирана само като платежно средство, няма да изпълнява функцията на инвестиционен актив. Освен това редица Централни банки прилагат политика на отрицателен лихвен процент (NIRP), особено в еврозоната, Дания, Япония и Швейцария. Издаването на CBDC при нулева лихва и без ограничения за достъп или количества обаче би означавало край на NIRP. Всъщност, ако най-малко рисковите активи в икономиката, като CBDC, предлагат нулев лихвен процент на възвръщаемост, никой друг финансов инструмент не може да бъде на отрицателна територия, тъй като притежателите му биха го заменили със CBDC.

CBDC и последиците за златото

Първо, CBDC е форма на пари, емитирана от Централната Банка, която има за цел да допълва паричните средства, а не да ги замества. За да се запази финансовата стабилност, тя трябва да бъде проектирана по начин, който предотвратява използването й като форма на инвестиция. Поради тази причина тя не трябва да се разглежда като средство за запазване на стойност, каквото е златото. Водещите Централни банки по света обикновено насърчават ниска инфлация, което означава, че парите губят покупателна сила с течение на времето (при цел за инфлация от 2% в рамките на десет години, $1 губи около 20% от стойността си).

Освен това не можем да очакваме, че ще има значителни промени в лихвените проценти по депозитите в резултат на въвеждането на цифрова валута. Централните банки няма да проектират CBDC по начин, който може да доведе до по-малко стабилно или по-скъпо финансиране за банките. По-ниската рентабилност в крайна сметка ще доведе до по-ниско кредитиране, ограничавайки финансирането на реалната икономика.

И накрая, златото обикновено се представя добре в среда на падащи лихви при дългосрочните ДЦК, а създаването на цифрова валута може да окаже допълнителен натиск върху лихвените проценти на държавните облигации. За разлика от вътрешните пари, които са актив за нас, но задължение за частната банка (обезпечени с частен кредит), външните пари имат или фиатен характер (обезпечени с държавни облигации), или зад тях стои някакъв актив, който има вътрешна стойност, като злато или сребро (този пример се отнася до миналото). Създаването на CDBC може да доведе до проблеми, свързани с недостига на обезпечения (държавни облигации), което потенциално би могло да понижи лихвените проценти по безрисковите активи. Подобен проблем може да възникне и когато Централната Банка действа като източник на финансиране за банковата система, въпреки че до известна степен ЕЦБ вече е предложила решение на този въпрос.[6]

[1] Bank for International Settlements (August 24, 2020). „Rise of central bank digital currencies: drivers, approaches and technologies“

[2] Ricardo Lagos. „Inside and Outside Money“: Federal Reserve Bank of Minneapolis and New York University

[3] Markus Brunnermeier and Dirk Niepelt. “On the Equivalence of Private and Public Money,” Journal of Monetary Economic

[4] Targeted longer-term refinancing operations (TLTROs)

[5] Ulrich Bindseil and Fabio Panetta “Central bank digital currency remuneration in a world with low or negative nominal interest rates”

[6] See the Eurosystem’s report on a digital euro.

Автор: Петър Петров

*Настоящият анализ не представлява инвестиционен съвет.