Инфлация, активи и злато през 2021 г.

За разлика от други бизнеси по света, занимаващи се със злато, igold няма за цел да плаши инвеститорите с инфлация, за да купуват повече от същото, а има за цел да го разбират и инвестират по правилните причини. Същите са различни в различните цикли и периоди. Поради множеството статии, идващи от бизнеси, занимаващи се със злато, и такива занимаващи се с крипто (вторите се опитват да обвържат евентуалната инфлация с хилядите койни, които реално нямат никаква доказана връзка с инфлацията), решихме да напишем един кратък, но обективен анализ.

Големият въпрос, който седи пред инвеститорите в злато и други активи, е не дали ще има инфлация, която е вече осезаема, а какво би било нейното процентно изражение и времевата рамка, в която тя да се отрази върху инвестициионните ни решения. От това би зависила монетарната реакция на ФЕД, ЕЦБ и други централни банки, която сама по себе си би се отразила на ценовите нива на всички активи, започвайки от фондовите борси, през имотния пазар до суровините и разбира се златото.

Когато говорим за инфлация, активи и злато през 2021 год., има три важни фактора, които не са напълно ясни на инвеститорите според разговорите ми с тях в последните месеци:

1. Инфлацията в Западния Свят не идва чрез едно покачване и не идва бързо. Не сме в Латинска Америка, нито в бивша Съветска Република. Инфлационният, както и дефлационният цикъл могат да продължат с години и дори с десетилетия. Определено към момента навлизаме в инфлационен цикъл и излизаме от дълъг дефлационен или поне неутрално-инфлационен цикъл. Общото суровинно покачване ясно дефинира този момент и с изключение на соята и други храни, където прекъснатите връзки на доставка се отразяват на цените им, на медта, при която недостигът се базира на връзката demand/supply и среброто (скорошният short squeeze), при коeто недостигът се очаква да бъде компенсиран до края на 2021 г. и да коригира силно надолу като изцяло индустриален метал, при всички останали суровини, инфлационният натиск е основна причина.

2. Целевата и предвидима инфлация е полезна както за икономиката, така и за цената на златото и други активи. Мнозина се опитват да правят паралел между идващия период и този от 2014 до 2019 год., очаквайки липса на инфлация в следващите години и bear market при златото. Не бързайте с повторенията. Това, че тогава не дойде инфлация, е точно толкова валидно за бъдещето, колкото и фактът, че суровините не са покачиха особено за същия период. Покачването при тях бе преди 2008 год. и всъщност опитът на ФЕД да ги спре с покачване на лихвите бе старта на Финансовата Криза от 2008 год.

3. Монетарен отговор от страна на ФЕД, ЕЦБ и други централни банки при изпусната нецелева инфлация действително представлява риск за финансовите пазари и имотния пазар и може да доведе до нов тип криза, както и би бил в плюс за цената на златото, но може да бъде и решение на инфлационния проблем, жертвайки ценовите нива на активите.

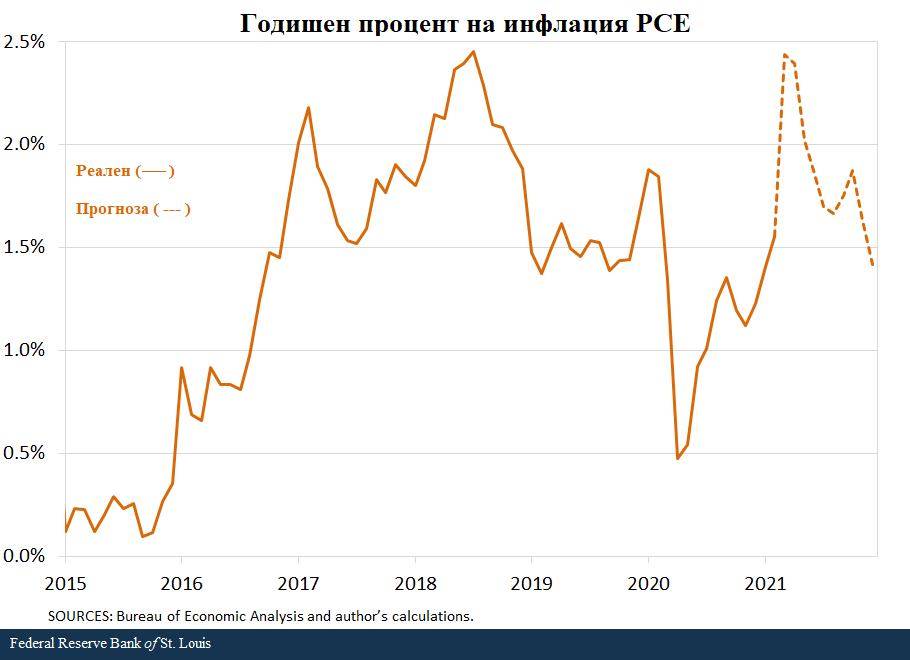

След резкия спад в инфлацията от ранните етапи на пандемията, се наблюдава възстановяване до нейните предпандемични нива. Фигурата по-долу показва инфлацията, изчислена спрямо предпочитаната от Фед мярка и прогнозния път за останалата част от годината. както се вижда, тази прогноза показва годишна инфлация от над 2% за трите месеца (март, април и май) и след това се приближава към средната инфлация за периода от преди пандемията.

Има няколко фактора, които обаче сочат към по-нататъшен инфлационен натиск:

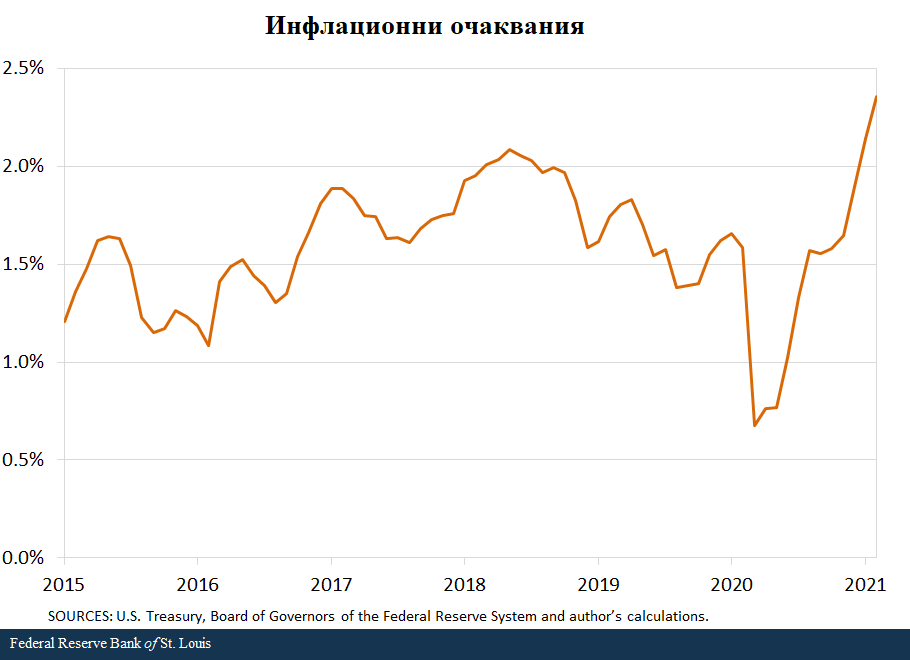

- Разликата в доходността на петгодишните облигации и петгодишните защитени от инфлация държавни ценни книжа (TIPS). Можем да приемем инфлацията като самоизпълняващо се пророчество, където действителната инфлация зависи от очакваната инфлация. Ако всички очакват цените да се повишат с определен процент през следващата година, тогава бизнесът ще иска да повиши цените с (поне) същия процент, а работниците и техните синдикати ще искат увеличение на заплатите с подобни темпове. Според тази мярка очакванията за бъдеща инфлация се ускоряват рязко.

2. Кривата на Филипс показва обратната връзка между инфлацията и безработицата. Ако икономиката продължи силното си възстановяване и равнището на безработица спадне допълнително, това би означавало допълнителен инфлационен натиск.

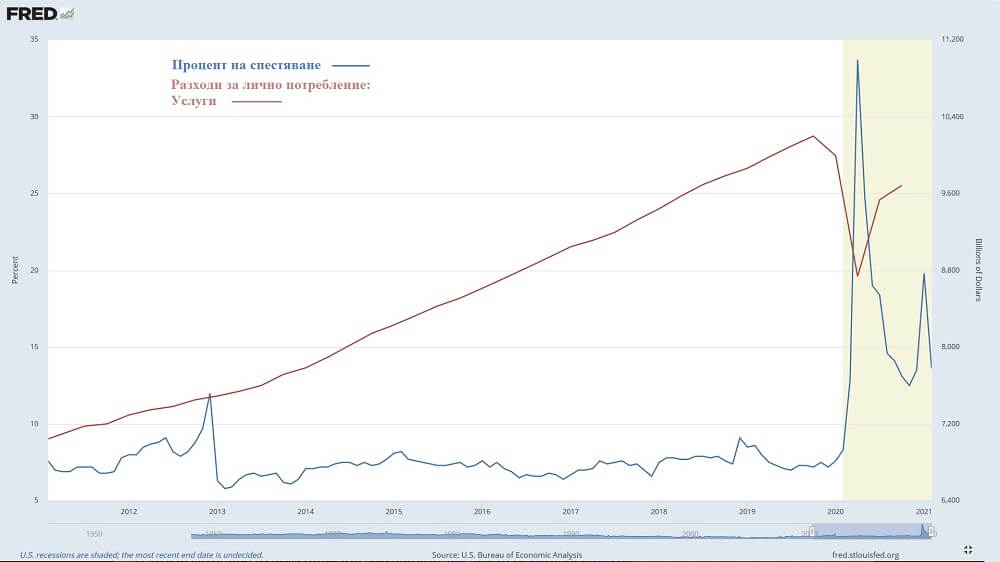

3. Парични агрегати – Ако има нещо, на което ни научи Милтън Фридман, то е, че инфлацията е парично явление и че увеличаването на паричния обем води до по-високи цени в бъдеще. Паричното предлагане, измерено чрез агрегата М2, нарасна значително от началото на пандемията. Това увеличение съвпадна с нарастването на личните спестявания на домакинствата за същия период, дължащо се на значителните трансфери, направени от федералното правителство, но и на ограниченото потребление в сектора на услугите. Тези допълнителни спестявания вероятно ще означават увеличаване на търсенето на стоки и услуги, тъй като икономиката започва да се нормализира, което би оказало натиск върху повишаване на цените, ако предлагането не успее да отговори със същото темпо на задържаното търсене.

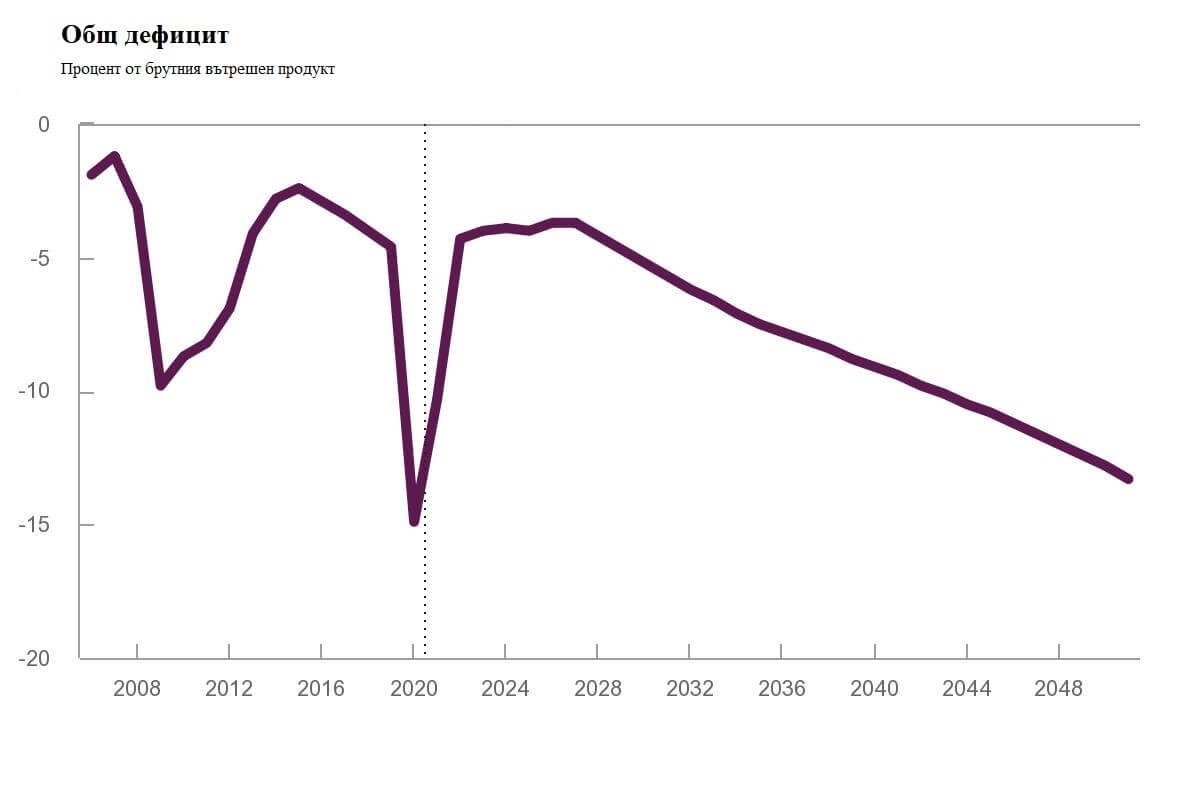

4. Федерален дълг – Очакваната стойност на целия фискален отговор, предприет от администрацията за смекчаване последиците от пандемията, ще бъде еквивалентен на около 28% от номиналния БВП на САЩ. Според настоящите прогнози фискалните дефицити остават големи и нарастват като процент от икономиката. Тази тенденция може да окаже допълнителен натиск върху бъдещата инфлация.

5. Новата рамка на паричната политика на Фед – През август 2020 г. Фед прие нова рамка на паричната си политика, която промени начина, по който банката ще реагира на инфлацията. В резултат на това САЩ могат да видят малко по-висока инфлация.

Въпреки че емпирично нито една от следните теории за инфлацията не е безпогрешна, в момента всички те сочат в една и съща посока – към по-голям инфлационен натиск.

Заключение

Инфлацията ще нарасне над 2% на годишна база през следващите месеци, което не би трябвало да е изненада и не може да се очаква реакция от страна на ФЕД. Няколко фактора обаче сочат към по-нататъшен инфлационен натиск, но ще отнеме известно време, преди да бъдат оценени техните ефекти. Ако този натиск се материализира и се окаже постоянен, ФЕД ще трябва в крайна сметка да се намеси, за да намали инфлацията и да постигне целта си от 2%. От друга страна, инфлационният натиск може да се окаже само временен (около 1 година) и след това постепенно да се върне към средната си стойност от преди пандемията. Като се има предвид, че инфлацията, измерена чрез PCE, е била средно около 1,4% през последните 10 години, инфлация умерено над 2% за известно време би била добре дошла за ФЕД съгласно новата рамка на паричната политика на банката.

От друга страна, цената на златото очаква умерен и постоянен ръст при целева инфлация от 2 – 2.5 %, която е по-висока от средната за предходния цикъл на годишна база, и по-бурен и динамичен ръст при евентуална изпусната инфлация. Към момента няма достатъчно база данни, за да можем да преценим дефитивно дали инфлацията ще е целева, или изпусната в рамките на следващата една година.

*Статията е анализ и не представлява инвестиционен съвет.

Автори: Петър Петров – анализатор на ФЕД и ЕЦБ, Крум Атанасов – собственик на igold.bg .

**Публикацията е базирана на оригиналните статии – „Is Inflation on the Horizon for the U.S. Economy? “ By James Bullard[1] и „Is Inflation Making a Comeback?“ By Fernando Martin[2] .

[1] Джеймс Булард е президент и главен изпълнителен директор на Банката на Федералния резерв на Сейнт Луис.

[2]Фернандо М. Мартин е научен сътрудник в отдела за научни изследвания във Федералния резервен банк на Сейнт Луис.