Основният инструмент, чрез който Федералният Резерв определя паричната политика, е лихвеният процент по федералните фондове (лихвеният процент, при който банките взаимно си предоставят краткосрочни или оувърнайт заеми). Решенията за промяна на лихвените проценти се следят отблизо от пазарните участници, тъй като те оказват сериозно влияние върху реалната икономика и цената на финансовите активи, включително и цената на златото.

Един от най-лесните начини за прогнозиране на бъдещите промени в лихвените проценти е следването на така наречените „прости“ правила на паричната политика (Правилото на Тейлър е едно от най-известните и изучавани правила).

Тези правила представляват формула, която свързва целта на ФЕД за лихвените проценти с текущото състояние на икономиката. За да се изрази уравнението с думи: ФЕД би повишил лихвения процент (затегнал паричната политика): ако инфлацията се повиши спрямо целта на Централната Банка (за пример, през 2012 г. ФЕД прие цифрова инфлационна цел от 2%, измерена чрез PCE – Индекс Персонални Потребителски Разходи) или ако реалното производство нарасне спрямо оценката за потенциала си (в някои от правилата се използва нивото на безработица спрямо неговата оценка за неутралност – 4,1% към днешна дата).

В обратния случай, при спад на инфлацията и производството, централната банка би намалила лихвите. Правилата също така предписват, че когато инфлацията съответства на целта и икономиката функционира при своя пълен потенциал, ФЕД би поддържал лихвения процент по отношение на неутралната оценка на лихвения процент, който в момента е 2,5%.

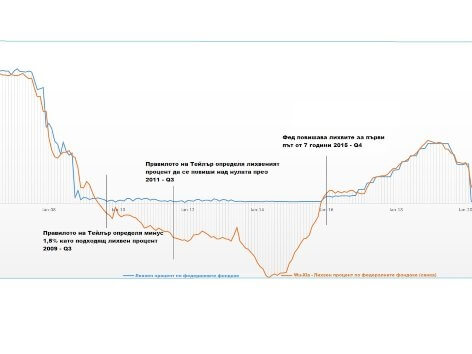

Един съществен недостатък, който се наблюдава както при предишната икономическа криза, така и при настоящата е, че при много негативни икономически данни „простите “ правила предписват силно отрицателни лихвени проценти (например през 2009 г. правилото на Тейлър определяше минус 1,5% като подходящ лихвен процент). От друга страна, това показва, че нулевата долна граница ограничава пространството на ФЕД да реагира на икономически бедствия.

Решението, което бившите председатели на ФЕД – Бен Бернанке и Джанет Йелън – предложиха относно настоящата ситуация, бе „по-ниски лихви за по-дълъг период“, или когато не може да се влияе на цената (лихвения процент), може да се задържи по-дълго моментът, в който лихвите да се повишат. Двамата бивши председатели на ФЕД написаха подробни доклади по темата, които ще опиша накратко.

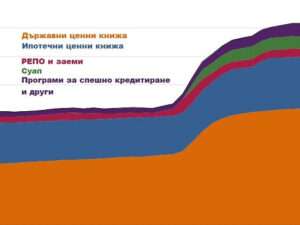

Бернанке предложи (тук и тук),че в настоящия случай, когато нулевата долна граница ограничава постигането на целите на банката за инфлация и заетост (дори при наличието на мащабни покупки на активи чрез QE), необходимото условие за повишаване на лихвения процент трябва да бъде средна инфлация от поне 2% за периода, в който лихвата е ограничена от нулевата долна граница. Това означава, че ФЕД трябва компенсира текущия инфлационен дефицит с период, в който инфлацията надвишава 2% (за да получи средна инфлация от 2% за целият период, обвързан с нулевата долна граница), преди да повиши лихвите за първи път от дъното. Според Бернанке, това би създало очакване сред участниците на пазара, че епизодите на нулеви лихвени проценти ще доведат до политика „по-ниска за по-дълго“, което би облекчило финансовите условия и ще помогне за смекчаване на икономическата тежест от кризата.

Или казано просто, лихвата ще бъде вдигната далеч след момента, в който инфлацията хипотетично достигне изискуемите 2 %.

Джанет Йелън също изрази съмнения, че QE ще бъде в състояние напълно да премахне проблема с нулевата долна граница на лихвения процент. Тя предложи, когато лихвеният процент достигне нула, от ФЕД да приложат стратегия за лихвите „по-ниски за по-дълго“ по отношение на кумулативните отклонения от препоръките на „простите“ правила и след това да компенсира тези пропуски в лихвените проценти, като ги държи ниски и по-дълго, отколкото правилата препоръчват.

Графиката показва така наречения лихвен процент в „сянка“(индициращ кога трябва да се покачат лихвите хипотетично ) и лихвения процент по федералните фондове, съсредоточен върху периода на кризата 2007-2009г. Както споменах по-рано, според правилото на Тейлър, лихвеният процент трябваше да бъде намален до минус 1,5% и впоследствие да се повиши над нулата в края на 2011 г . Реално от ФЕД не преминаха на отрицателна територия, но задържаха лихвата на нулевата долна граница за период от 7 години , като за първи път го повишиха през декември 2015 г.

За да сумаризирам:

Въз основа на настоящите данни и перспективите за икономическо възстановяване, период с нулеви лихви, който би бил значително по-дълъг от този в предходния цикъл, изглежда силно вероятен. Разбира се, безпрецедентният спад в икономическата активност по отношение на скоростта и мащаба след разпространението на COVID–19 и предприетите мерки за социална дистанция дават мъглява картина върху текущите данни и състоянието на икономиката (на база настоящите данни „простите“ правила предписват отрицателни стойности на лихвите от повече от 10 %! ). Едва след пълното отваряне на икономиката ще имаме възможност да видим какви са реалните последици и нивата, от които ще започне реалното възстановяване.

Според правилото Тейлър, ФЕД към момента не разполага с един от основните си лостове – контролът върху лихвите.

*Автор: Петър Петров

Трейдър и наблюдател на ФЕД и ЕЦБ