По време на Голямата инфлация (1965-82), повече от десетилетие, ФЕД се опитваше да излекува проблема чрез постепенно повишаване на лихвените проценти (четвърт до половин процент). Този подход се провали. За да възстанови загубеното доверие, Централната банка приема нов подход, фокусиран върху резервите (non-borrowed reserves), което на практика означава, че лихвените проценти могат да се движат по-бързо.

Днес обаче Федералният резерв работи при напълно нова система (ample-reserves regime), при която борбата с инфлацията буквално ще струва много скъпо.

Антиинфлационен подход от 1979 г.

На заседанието си през есента на 1979 г. Бордът на директорите на Федералния резерв се разделя почти поравно. С четири срещу три гласа членовете одобриха увеличение на лихвения процент с 50 процентни пункта (Discount Window-rate).

Това беше разтълкувано като знак, че лихвените проценти са на или близо до своя пик. Ниво, което се считаше за крайно недостатъчно, за да ограничи покачването на цените.

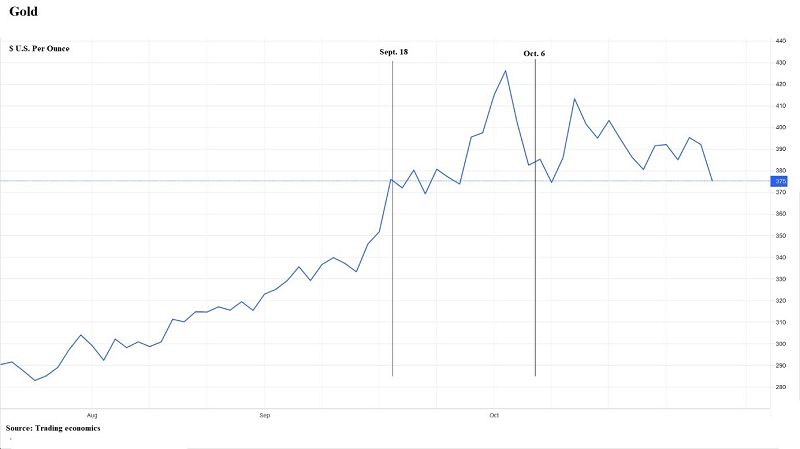

Последва незабавна реакция от финансовите пазари. Цената на златото се повиши рязко като доказателство, че хората се хеджират срещу риска от висока и устойчива инфлация.

Неотложността на ситуацията принуждава Волкър да свика спешно заседание на FOMC.

На 6 октомври ФЕД приема нов антиинфлационен подход, насочен към възстановяване на вече загубеното доверие в институцията.

Реформата постави по-голям акцент върху резервите в банковата система, като основен оперативен инструмент, който трябваше да ограничи паричния растеж и да го поддържа в рамките на поставената цел на Банката. Новият план позволява на ФЕД да движи лихвените проценти по-бързо, за разлика от предишния режим, който разчиташе на постепенни корекции. В резултат лихвеният процент достига 14% до края на годината.

След като инфлацията беше овладяна, ФЕД се връща отново към старата си система, при която Централната банка извършва малки корекции в предлагането на резерви, така че лихвеният процент да се движи в близост до поставената цел. Когато Федералният резерв увеличава предлагането на резерви, това понижава лихвения процент. По същия начин, когато предлагането на резерви намалява, лихвеният процент се повишава.

Нов режим за коригиране на лихвените проценти.

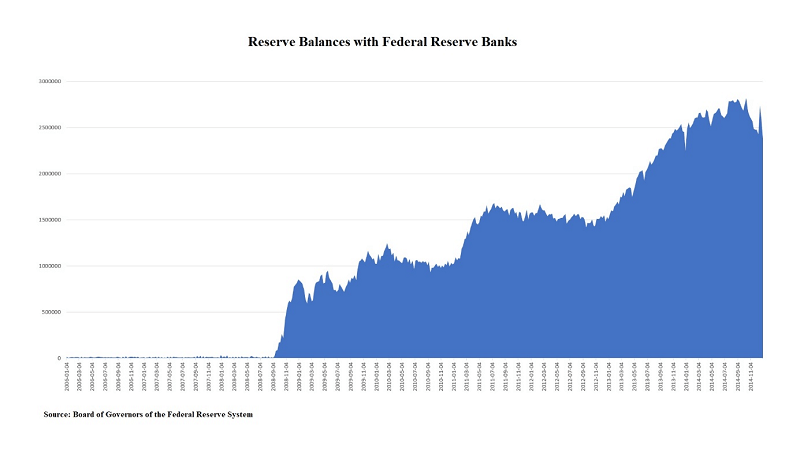

В отговор на световната финансова криза ФЕД извърши мащабни покупки на активи, по-известни като QE. Тези операции добавиха значително количество резерви в банковата система. Днес Централната банка работи при напълно нова система, при която активното управление на предлагането на резерви вече не играе роля в контрола на лихвеният процент.

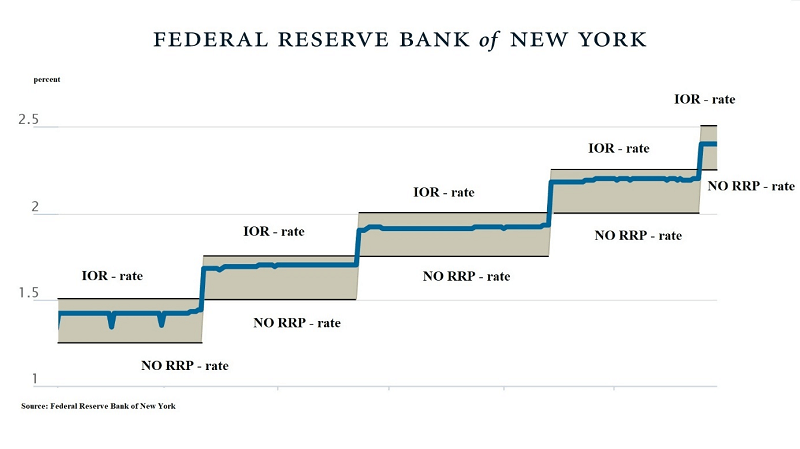

За да коригира позицията на паричната политика, ФЕД плаща лихва върху банковите резерви (IOR), която действа като таван на лихвения процент. Освен това Централната банка използва обратния репо механизъм (ON RRP), който осигурява минимум, под който лихвеният процент не може да падне. В резултат на това лихвеният процент се движи в диапазона, определен от ФЕД.

Как работи това?

Първо, банките не трябва активно да вземат заеми една от друга поради изобилните резерви в банковата система.

Второ, банките имат стимул да вземат заеми от небанкови институции, които не печелят лихва (IOR) от ФЕД. Небанковите институции са готови да отпускат финансиране при относително по-ниски лихви от (IOR). По този начин банките печелят спреда между пазарния лихвен процент и (IOR).

Трето, Централната банка включва широк списък от участници в механизма за обратно репо (ON RRP). Тези финансови институции нямат стимул да отпускат заеми при по-ниски лихви от тези, които получават от Федералния резерв (ON RRP).

Проблем ли е, че ФЕД плаща лихви?

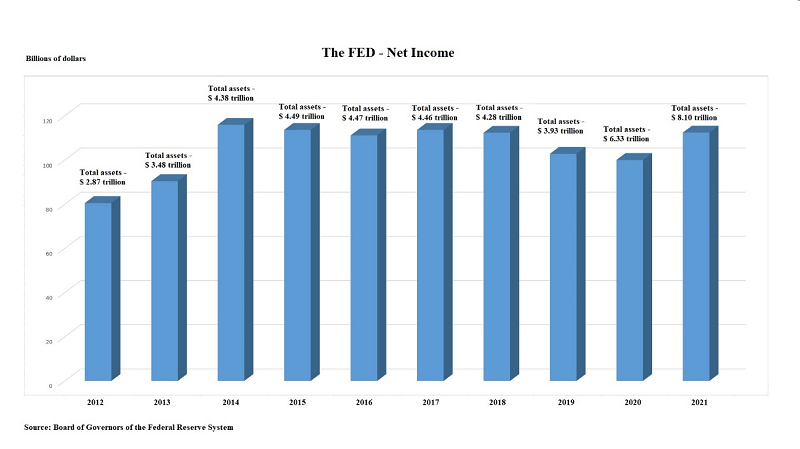

Резервите в банковата система и депозитите в ON RRP са пасиви в баланса на Централната банка, които бяха създадени след мащабните покупки на лихвоносни ценни книжа (респективно активи в баланса на банката). Досега не е имало съществени проблеми с това, тъй като приходите от лихви, които ФЕД получава от своите активи, са много по-високи от лихвите, които плаща за поддържане на оперативната си система.

Въпреки това Федералният резерв може да се сблъска с този проблем много скоро.

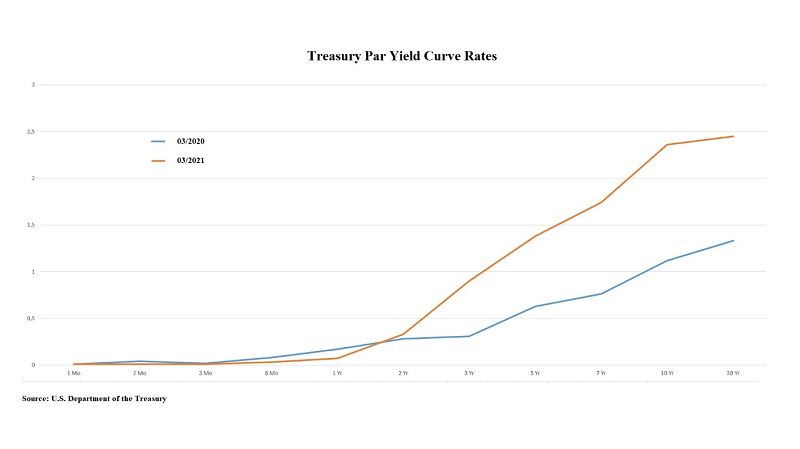

- През 2021 г., с активи в баланса от над 8 трилиона долара, нетният доход, получен главно от приходи от лихви по ценни книжа, е само 122,4 милиарда долара. ФЕД придоби голямо количество активи в момент, когато доходността по цялата крива беше много ниска (в рамките на три до четири месеца той увеличи баланса си с близо 3 трилиона долара).

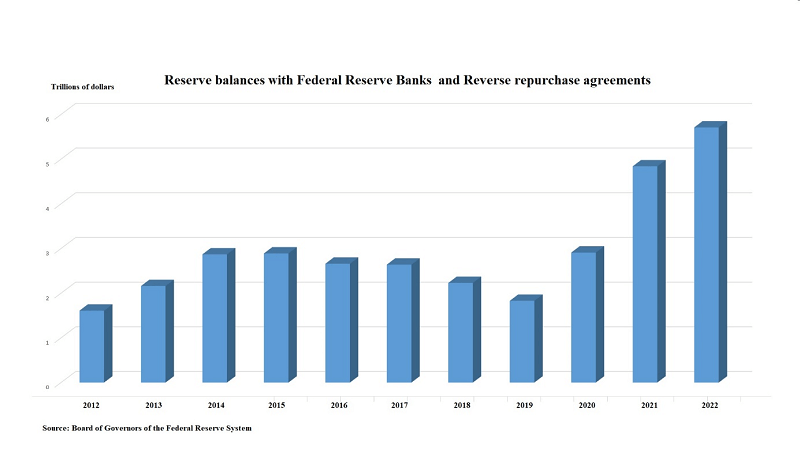

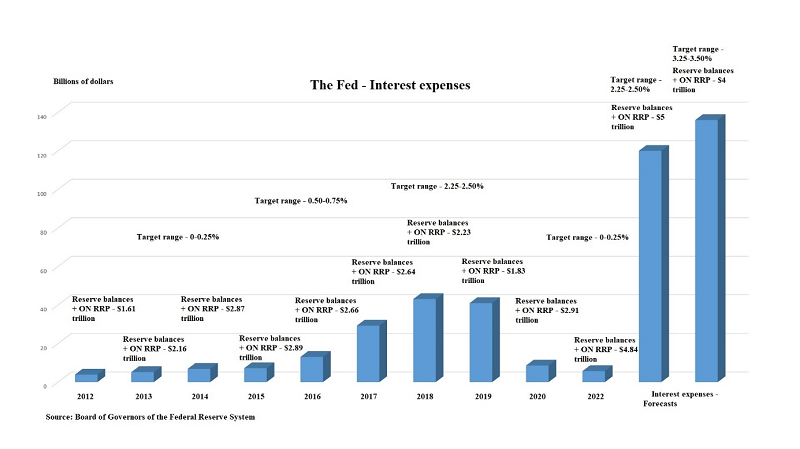

- В момента резервите в банковата система и споразуменията за обратно изкупуване (ON RRP) възлизат на 5,5 трилиона долара. Централната банка ще трябва да плаща лихви върху огромно количество пасиви, за да поддържа оперативната си система.

- Ако ФЕД повиши лихвите в диапазон от 2,25-2,50% до края на годината и свие баланса според обявения план, разходите, които плаща за лихви, ще достигнат 120 милиарда долара.

- Според един от членовете на FOMC, Джеймс Булард, лихвеният процент трябва да достигне 3,25-3,50% до края на годината. Ако това се случи, Федералният резерв ще трябва да плати 170 милиарда долара на финансовите институции. Това е много повече, отколкото Централната банка получава от активите, които държи в баланса си.

В такава ситуация една нормална банка би претърпяла сериозни капиталови загуби, може би дори фалит.

- При сценарий, при който ФЕД постепенно повишава лихвеният процент и достига диапазон от 3,25-3,50% до края на 2023 г., разходите за лихви ще бъдат 135 милиарда долара.

Тук си струва да се отбележи, че с течение на времето активите в баланса на Федералния резерв узряват и се заменят с нови, които имат по-висока доходност. През следващите няколко години портфейлът ще има значителни плащания по главници по държавни ценни книжа, вариращи от 40 милиарда долара до 150 милиарда долара на месец. Това ще доведе до по-високи приходи от лихви. Освен това валутата в обращение постепенно се увеличава за сметка на банковите резерви.

Основни опасения, произтичащи от новия режим:

Първо, ако инфлацията не намалее по естествен начин и е необходима повече намеса, ФЕД може да не успее да реагира достатъчно бързо и агресивно.

Второ, паричните преводи към хазната ще спаднат драстично, може дори да станат отрицателни, което ще изисква значителни капиталови инжекции от Министерството на финансите на САЩ към Федералния резерв. Това може да провокира законодателен отговор, застрашаващ независимостта на Централната банка.

В резултат на това ФЕД може да загуби доверието на финансовите пазари и широката общественост в способността си да се справи с инфлацията, подобна на 1979 г.

Автор: Петър Петров,

14.05.2022 г.

*Статията не представлява инвестиционен съвет.