По време на пандемията ФЕД придоби огромно количество активи, балансът на банката буквално се удвои.

За да се справи с високата инфлация, Резервът започна да прави обратното, да свива баланса си Quantitative tightening (QT), процес, който се очаква да продължи около три години и да намали баланса с 2,5 до 3 трилиона долара.

Според различни оценки подобен спад на активите би бил приблизително еквивалентен на увеличение на лихвените проценти с между 50 и 75 базисни пункта. Скромен ефект, като се има предвид, че ФЕД вдигна лихвите с толкова за едно заседание. От друга страна, ако финансовите пазари се затруднят да поемат голямото количество активи, изтичащо от Централната банка, тогава ефектът може да бъде много по-голям.

Подобни опасения изрази и Джейми Даймън, един от най-високопоставените хора във финансовата йерархия.

Тъй като различните финансови активи не са идеални заместители в портфейла на инвеститорите, промените в предлагането им могат да повлияят на тяхната цена и доходност.

Как QT ще повлияе на балансите на финансовите институции? Какво влияние ще окаже този процес върху цените на финансовите активи?

В тази публикация отговаряме на тези въпроси, като описваме механизмите, чрез които се осъществява QT.

Балансът на ФЕД се състои от всички активи и пасиви на Централната банка. Активите включват основно държавни ценни книжа, ипотечни ценни книжа (MBS) и кредити. От страна на пасивите има банкови резерви и депозити, както и американска валута в обращение.

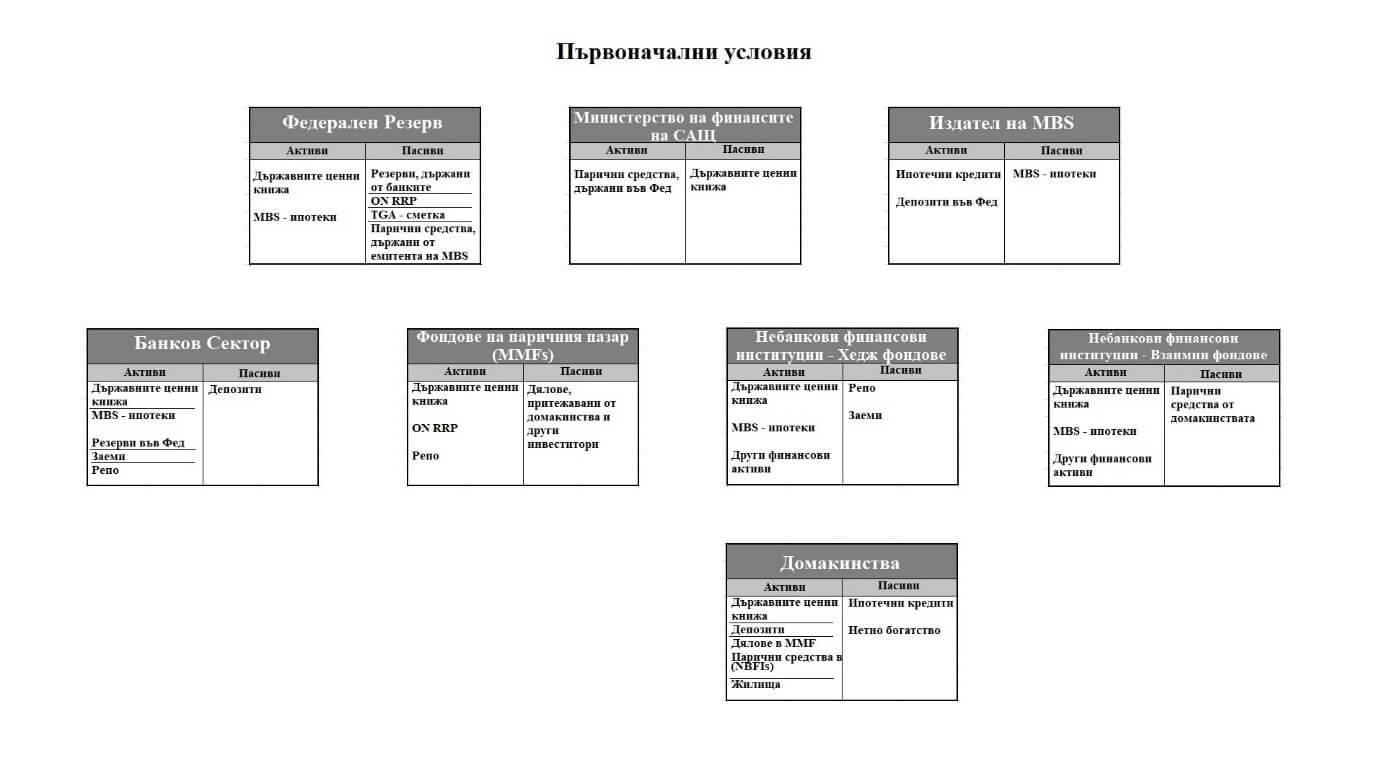

Започваме с описание на опростените баланси на Фед, Министерството на финансите, емитентите на MBS, банковия сектор, фондовете на паричния пазар (MMFs), небанковите финансови институции (NBFIs) и домакинствата.

Диаграмата по-долу умишлено пропуска редица компоненти, за да ни позволи да се съсредоточим върху тези, които са от съществено значение за разбирането на механизмите, свързани с действията на ФЕД и другите участници.

ФЕД – от страна на активите се фокусираме само върху държавни ценни книжа, MBS- ипотеки. Пасивите включват паричните средства на Министерството на финансите (TGA) и тези на емитенти на MBS, банкови резерви и ON RRP, държани от фондовете на паричния пазар (MMFs).

Министерството на финансите – като активи, държи единствено парични наличности в своята „разплащателна сметка TGA“ и издава държавни ценни книжа като пасиви.

Емитентът на MBS може да бъде Fannie Mae, Freddie Mac или Ginnie Mae. За улеснение ще наречем тези институции „MBS емитенти“. Емитентите на MBS притежават депозити в Централната банка и ипотечни заеми от страна на активите и MBS от страна на пасивите.

Банковият сектор притежава активи като държавни ценни книжа, MBS-ипотеки, банкови резерви, заеми и споразумения за обратно изкупуване (Репо) с NBFIs, като ги финансира чрез банкови депозити.

В балансите на фондовете на паричния пазар (MMFs) от страната на активите има държавни ценни книжа, инвестиции в механизма ON RRP и Репо сделки с NBFIs. Пасивите съдържат дялове, притежавани от домакинства и други инвеститори.

Активите държани от небанковите финансови институции (NBFIs), включват държавни ценни книжа, MBS – ипотеки и други финансови активи. Пасивите съдържат Репо сделки с банки и MMFs, заеми и парични средства от домакинства. Имайте предвид, че тук се фокусираме върху два вида NBFIs. Хедж фондове (NBFIs Levered), които финансират значителна част от активите си чрез дълг (например чрез заеми и Репо) и взаимни и пенсионни фондове (NBFIs Un-levered), които финансират по-голямата част от активите си с парични средства от домакинствата.

Завършваме описанието с активите на домакинствата, които включват държавни ценни книжа, жилища, банкови депозити, дялове във MMFs и парични средства в NBFIs. Пасивите се състоят от ипотечни заеми и разликата между активи и пасиви, наречена нетна стойност.

За да направим нещата малко по-лесни, приемаме, че Министерството на финансите издава нова емисия държавни ценни книжа едновременно с падежа на държавните ценни книжа от баланса на ФЕД. По този начин неизплатеният дълг се поддържа постоянен, но тъй като Централната банка вече не го купува, някой друг трябва да го направи.

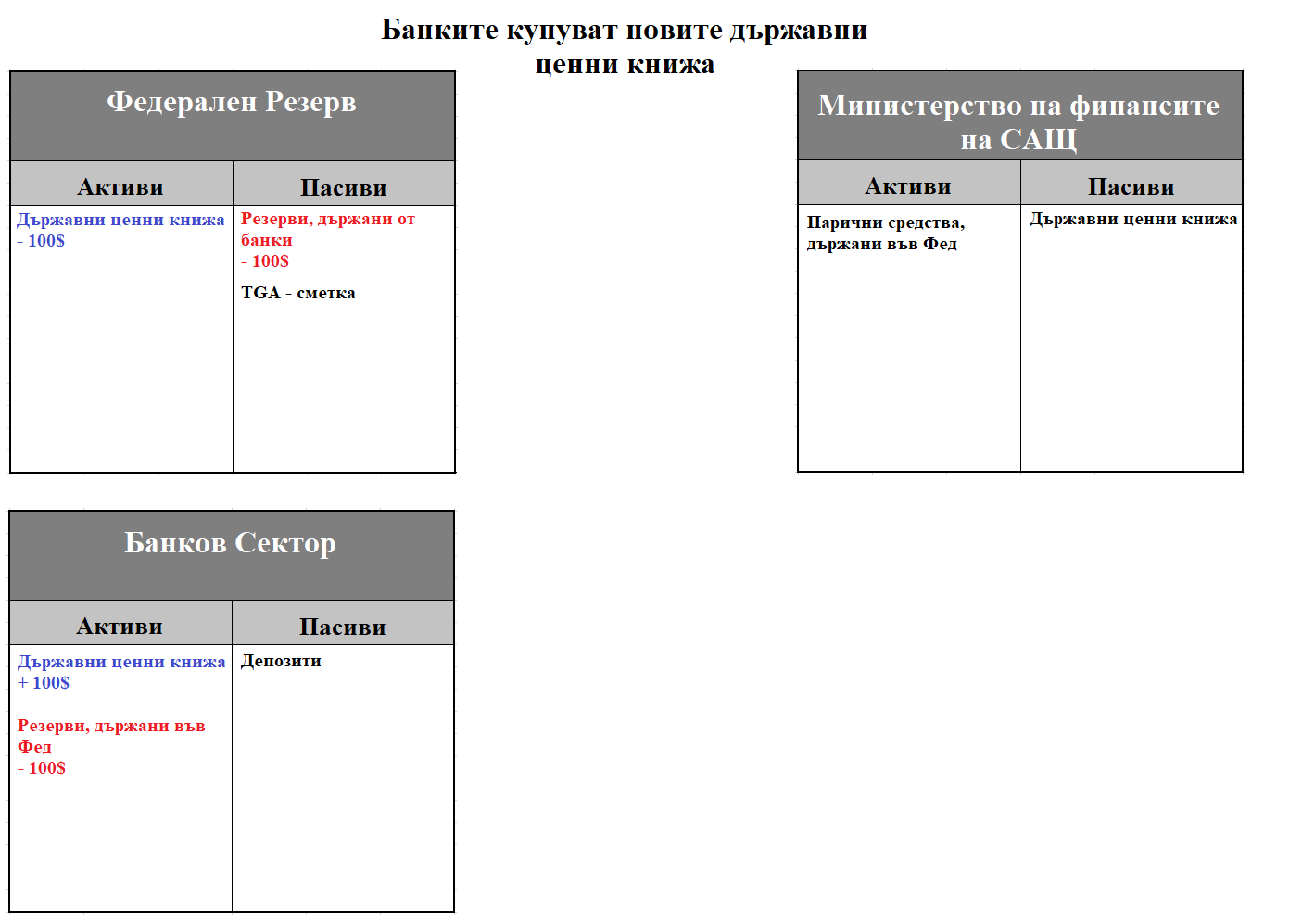

Какво се случва, когато банковият сектор купува новите държавни ценни книжа?

Министерството на финансите ще трябва да плати на Федералния резерв при падежа на старите ценни книжа. Централната банка ще държи по-малко активи, но и по-малко пасиви, така че размерът на баланса му намалява. Банковият сектор прехвърля банкови резерви към TGA в замяна на новоиздадените държавни ценни книжа. След този превод балансът на TGA се връща към първоначалния си размер.

Когато целият процес приключи, балансът на ФЕД се свива, а този на Министерството на финансите остава непроменен. Балансът на банковия сектор също запазва своя размер, но неговият състав е различен (по-големи наличности от държавни ценни книжа и по-малко банкови резерви).

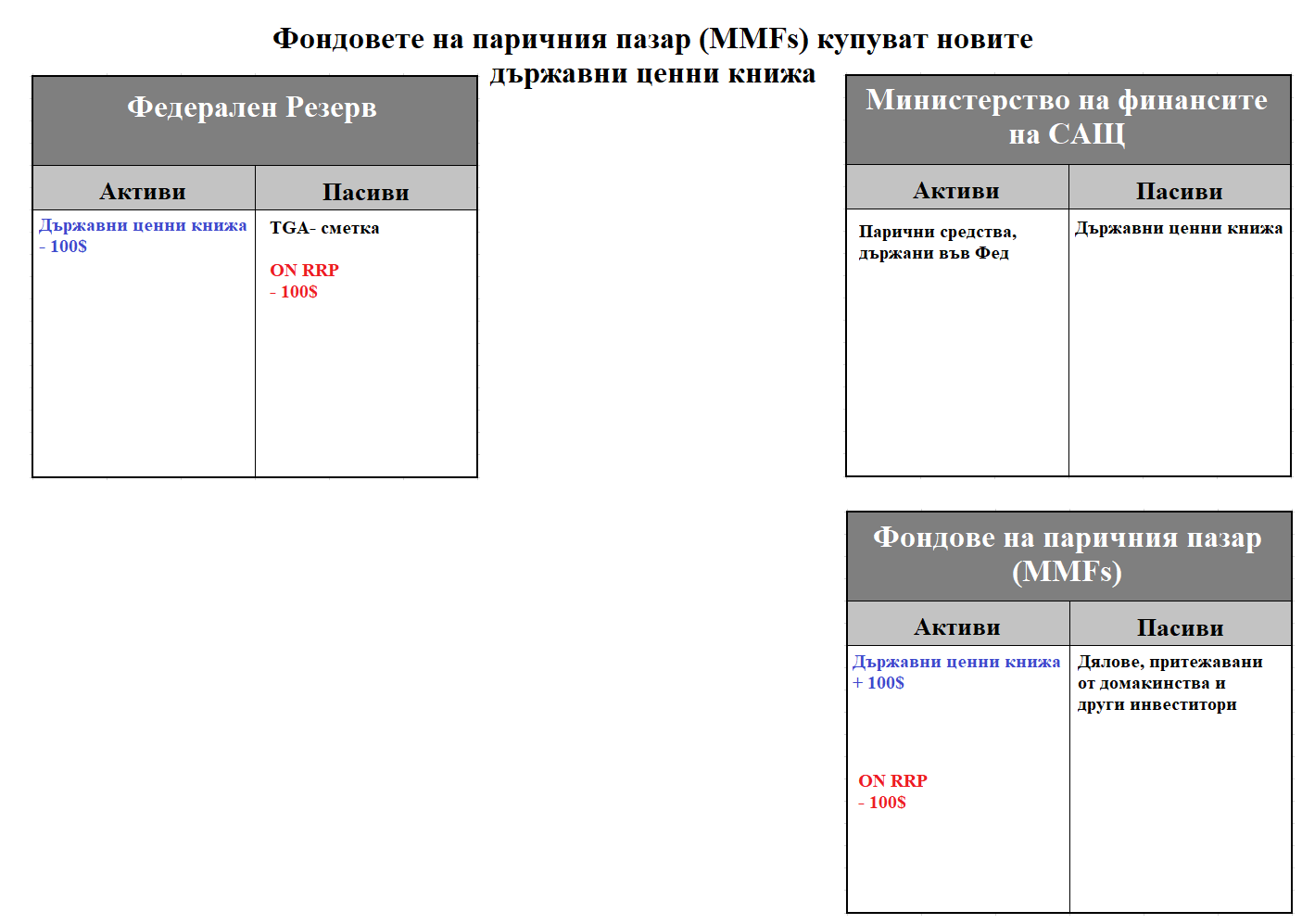

Почти същото важи и за фондовете на паричния пазар (MMFs), с тази разлика, че те трябва да намалят инвестициите си в механизма ON RRP, за да финансират покупката на държавните ценни книжа.

Тъй като MMFs могат да инвестират единствено в краткосрочни държавни ценни книжа и такива с плаващ лихвен процент само когато Министерството на финансите емитира от този вид ценни книжа, MMFs ще могат да абсорбират изходящия поток от баланса на Федералния резерв.

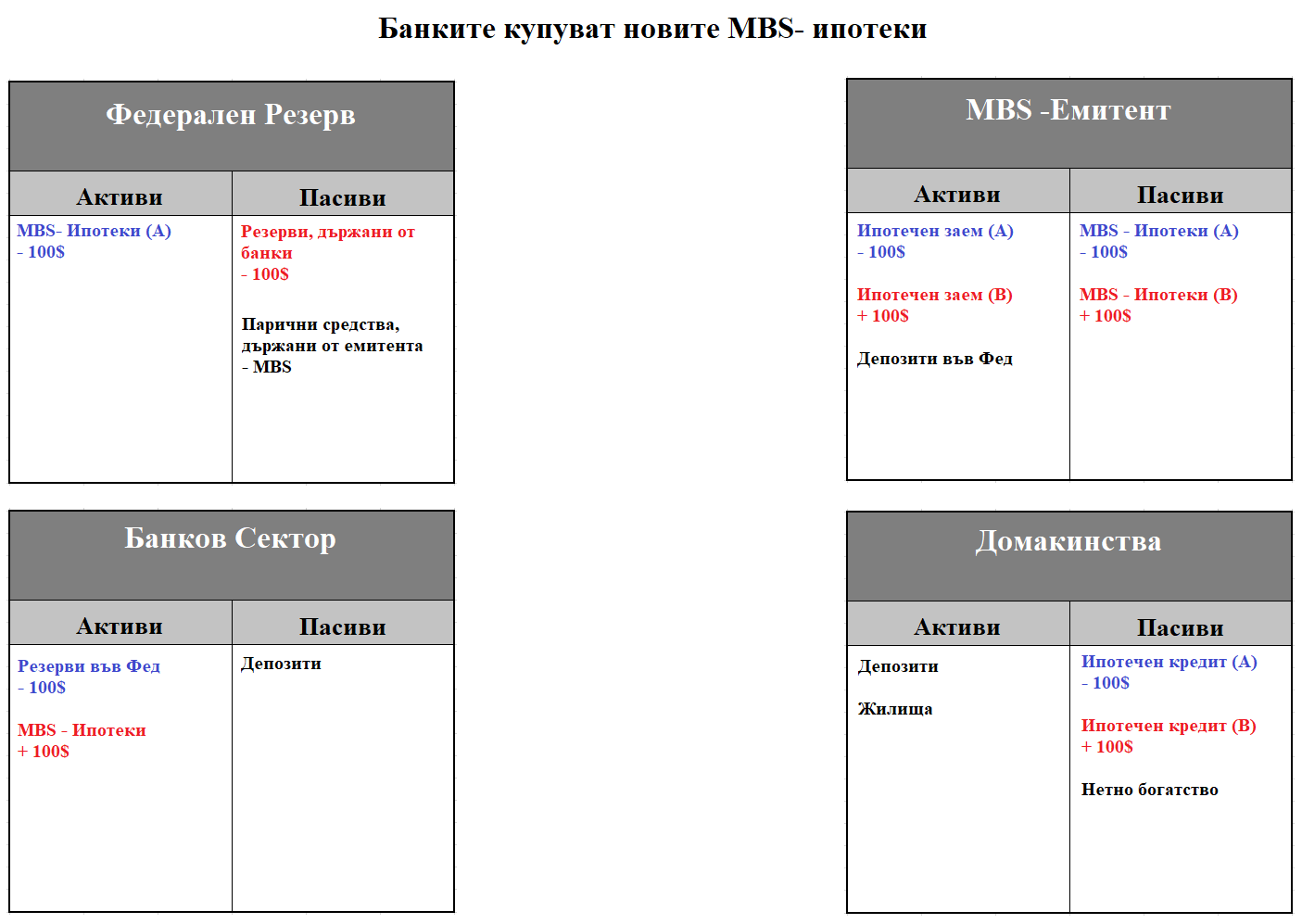

В условието на предишния пример уточнихме, че всеки път, когато настъпи падежът на ценни книжа от баланса на Централната банка, Министерството на финансите ще издаде същото количество нови. Същото условие може да се направи и в случая с MBS. Докато някои домакинства изплащат или рефинансират ипотечните си заеми, други теглят нови.

В следващия пример ще разгледаме какво се случва, когато ФЕД не рефинансира постъпленията, които получава от MBS.

При домакинствата не се променя нищо, освен че един ипотечен кредит се заменя с друг. Същото важи и за емитента на MBS, един заем замества друг по отношение на активи и едни MBS заместват други от страна на пасивите. Банковият сектор намалява банковите си резерви, но този път увеличава притежанията си в MBS.

Като цяло банковият сектор ще бъде изложен на по-голям риск от промени в дългосрочните лихвени проценти (рискове, свързани с по-висока инфлация, по-високи краткосрочни лихвени проценти, просрочени задължения, ликвидни рискове, изходящи потоци и др.). Колкото повече дългосрочни активи (MBS-ипотеки и дългосрочни държавни ценни книжа) държат в балансите си, толкова по-голяма компенсация за риск ще изискват така наречената „срочна премия“. С други думи, цената на тези активи ще намалее, доходността ще се увеличи.

В следващите няколко примера ще разгледаме какви промени биха настъпили, когато новите ценни книжа бъдат закупени от небанкови финансови институции (NBFIs).

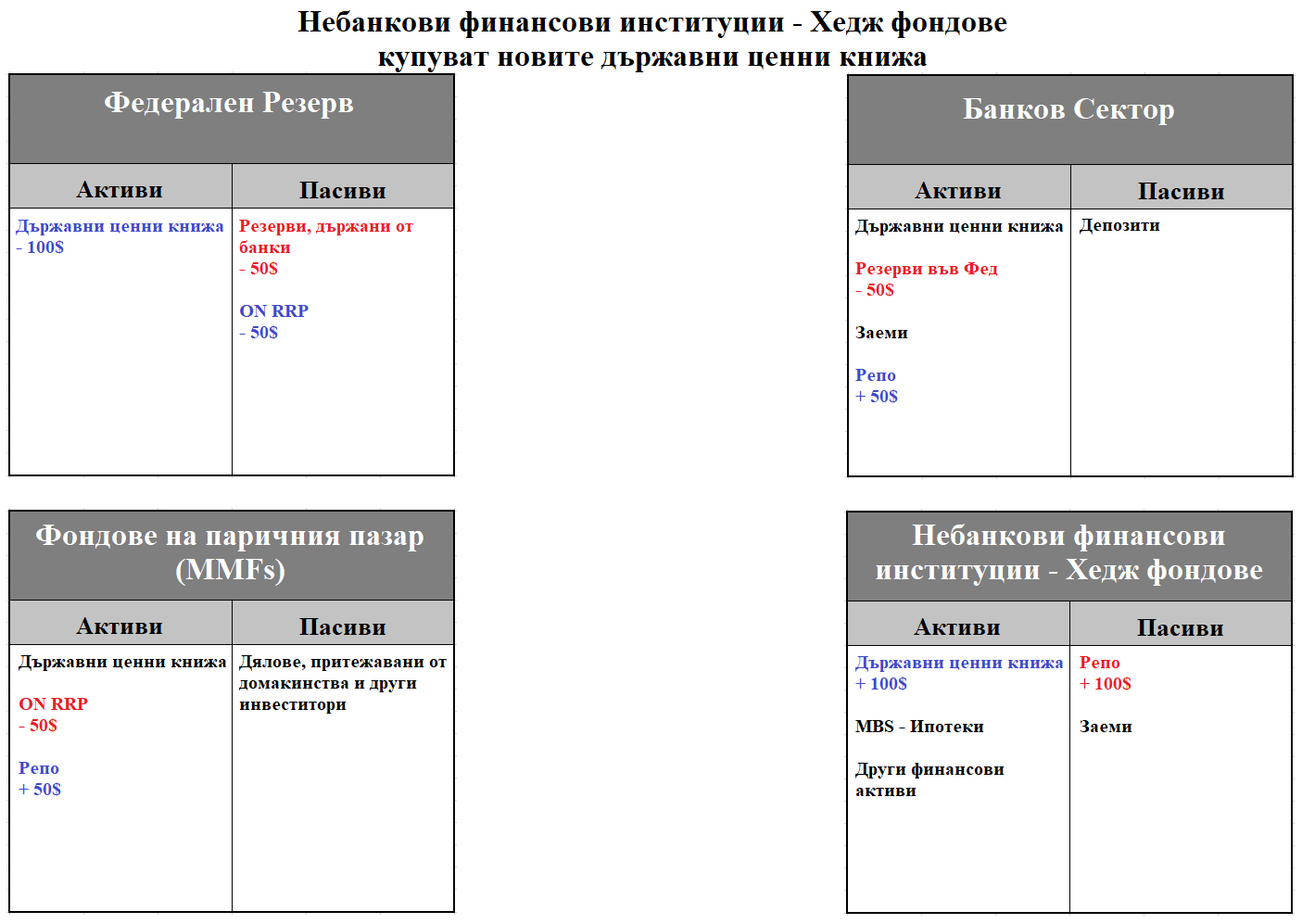

Хедж фондовете купуват новоиздадените ценни книжа.

Хедж фондовете финансират закупуването на новите ценни книжа чрез Репо сделки с банки и MMFs (новоиздадените ценни книжа играят ролята на обезпечение при тези сделки). Размерът на баланса на хедж фондовете се увеличава. При банките остава непроменен, но се променя съставът на активите (по- малко резерви, повече Репо). Същото важи и за MMFs (по-ниско участие в ON RRP, повече Репо заеми).

В края на този процес балансът на ФЕД намалява. Активите съдържат по-малко държавни ценни книжа, докато от страна на пасивите има намаление на банковите резерви и ON RRP.

Това означава, че в резултат на изтичането на държавни ценни книжа от баланса на Централната банка, ливъриджът във финансовата система ще се увеличи.

Хедж фондовете също могат да финансират покупката на нови ценни книжа чрез „къси позиции“. Ако хедж фонд има негативни очаквания относно бъдещото представяне на определени активи, например акции в технологични компании, фондът може да ги вземе назаем, след което да ги продаде и да използва приходите, за финансиране на покупката на ново емитираните държавни ценни книжа.

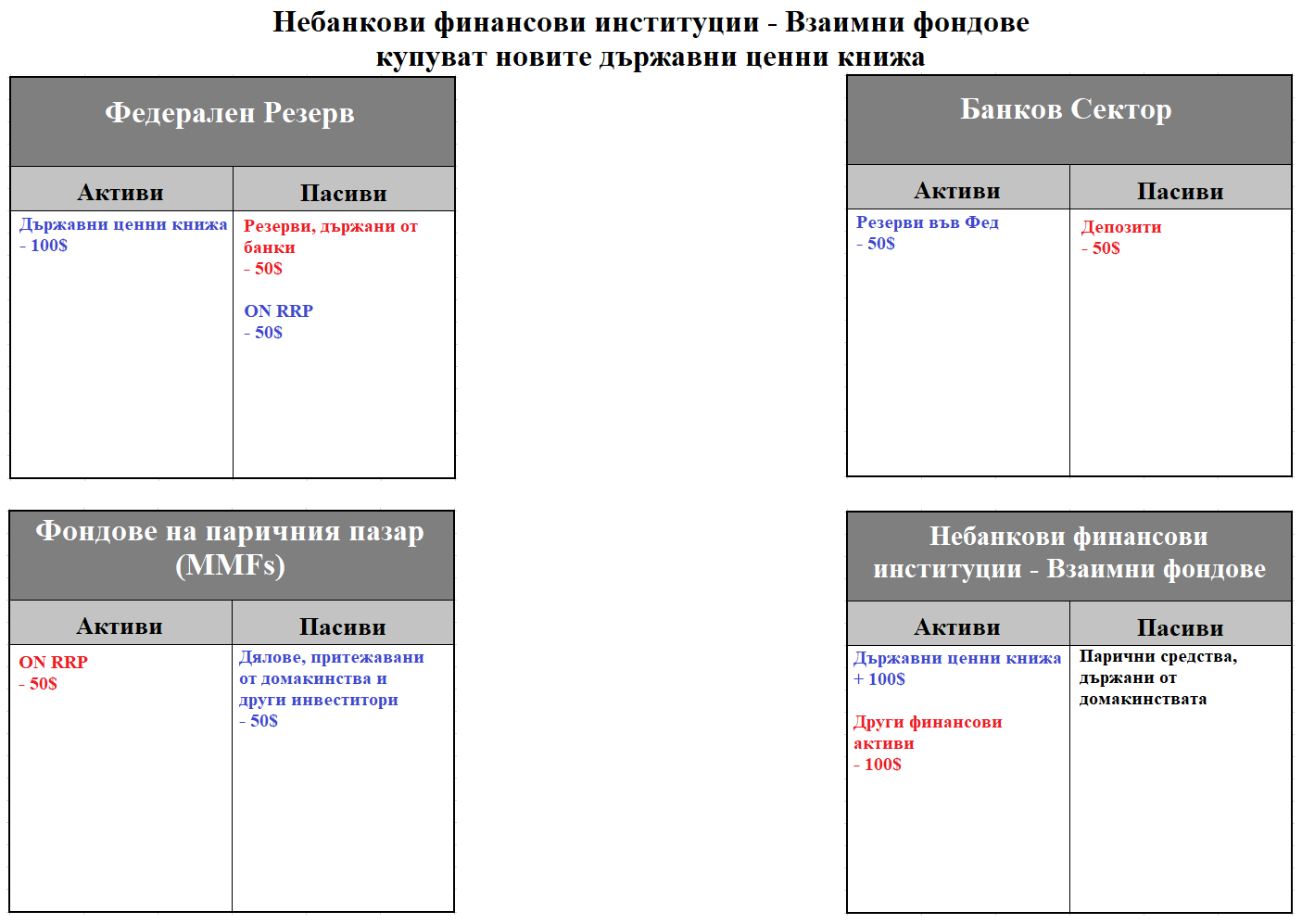

Както споменахме по-рано, има и други NBFIs (Un-Levered), като взаимни и пенсионни фондове, които не използват ливъридж. Те биха финансирали покупката на държавни ценни книжа чрез продажба на други активи или чрез набиране на нови средства от домакинства.

Взаимни фондове продават част от своите активи, за да финансира новите държавни ценни книжа.

Размерът на баланса на взаимни фондове е непроменен, но се променя съставът на неговите активи.

Балансите на банковия сектор и MMFs намаляват, тъй като има изходящи потоци от техните пасиви (депозити и дялове на домакинства и други инвеститори), които се компенсират от намаляване на размера на техните активи (банкови резерви и ON RRP). Тъй като взаимните фондове продават активи, новите притежатели използват средствата си в банки и MMFs, за да ги финансират.

Балансът на ФЕД намалява. Активите съдържат по-малко държавни ценни книжа, докато при пасивите има спад в банковите резерви и ON RRP.

Продажбите на активи и „късите позиции“ могат да имат много негативен ефект върху стойността на по-рисковите активи, особено когато настроенията на инвеститорите са силно негативни.

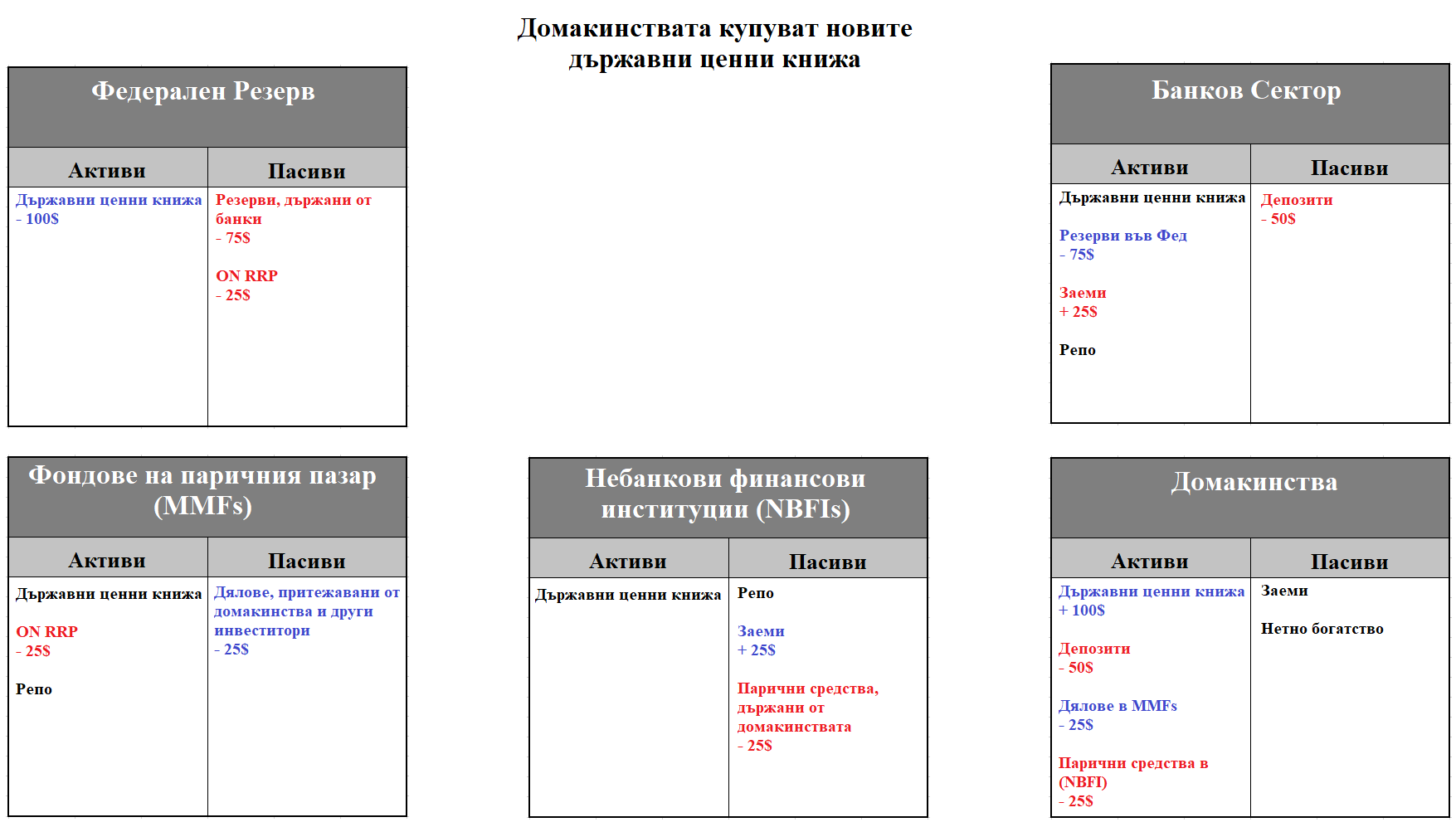

Накрая ще разгледаме случая, в който домакинствата купуват новата емисия ценни книжа.

Тъй като домакинствата имат различни нива на богатство, в нашия пример приемаме, че за да финансират покупката на новите държавни ценни книжа, те ще намалят най-много банковите си депозити и в по-малка степен инвестициите си в MMFs и NBFIs, тъй като само по-богатите домакинства инвестират в хедж фондове.

Балансът на домакинствата остава непроменен, но се променя съставът на неговите активи (повече държавни ценни книжа; по-малко депозити в банки и парични средства в MMFs и NBFIs).

MMFs отговарят на изходящите потоци от домакинствата чрез намаляване на ON RRP и като цяло балансите им се свиват.

NBFIs компенсират намаляването на паричните средства на домакинствата чрез заеми от банки. Балансът на NBFIs е непроменен, но се променя съставът на пасивите (по-малко парични средства от домакинствата, повече заеми от банки).

Банките намаляват резервите си в отговор на спада на депозитите. Те също така отпускат заеми на NBFIs, което води до допълнително намаляване на банковите резерви. В резултат на това размерът на техния баланс се свива.

В края на този процес балансът на ФЕД отчита спад на държавните ценни книжа от страна на активите, придружен от намаляване на резервите и ON RRP от страна на пасивите.