Нарастващата инфлация през последната година затвърди мнението, че Федералният резерв е действал твърде бавно, за да предотврати случващото се.

С инфлация, която се движи над 8%, дори след повишаване на лихвените проценти от 75 базисни пункта на срещата миналия месец, е трудно да се прецени дали ФЕД наваксва, или изостава още повече „зад кривата“.

Тук е подходящ момент да поясним, че когато Централната банка не повишава лихвените проценти достатъчно бързо, за да се справи с инфлацията, се използва терминът „зад кривата“.

В тази статия ще обсъдим няколко различни тълкувания за това колко далеч е всъщност Федералният резерв „зад кривата“ и колко далеч трябва да стигне с повишаването на лихвените проценти, за да възстанови ценовата стабилност.

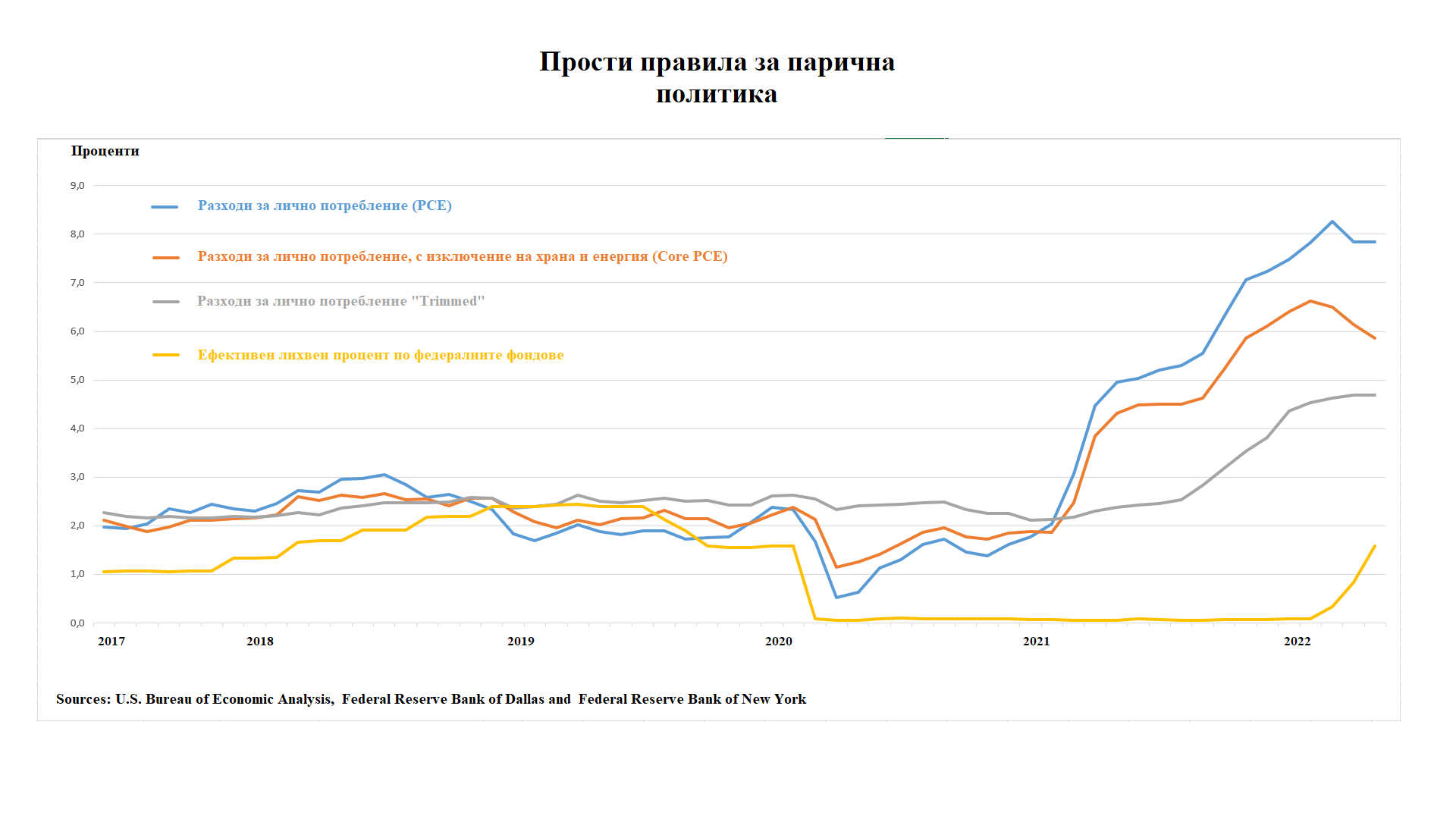

Какво ни казват простите правила за паричната политика?

Тези правила обвързват основния лихвен процент на Федералния резерв с инфлацията и други икономически променливи. Правилата предписват по-висок лихвен процент, когато инфлацията е над целта на Централната банка и по-нисък, когато инфлацията изостава.

Тъй като инфлацията е доста над дългосрочната цел на ФЕД и пазарът на труда е много стегнат, простите правила за паричната политика изискват значително увеличение на лихвените проценти, между 4 и 8%.

Първата графика показва, че ФЕД всъщност изостава „зад кривата“ по отношение на различни мерки за инфлация. Според тази, която изключва променливи компоненти като енергия и храна, ФЕД трябва да повиши лихвите до 6%. Като се има предвид, че в момента диапазонът на лихвения процент е между 1,5-1,75%, това предполага, че Банката изостава „зад кривата“ с приблизително 425 базисни пункта. Дори когато правилата се основават на индекси, които улавят постоянните фактори „Trimmed”, движещи инфлацията, те продължават да препоръчват значително увеличение на лихвените проценти.

Втора интерпретация на „ зад кривата“

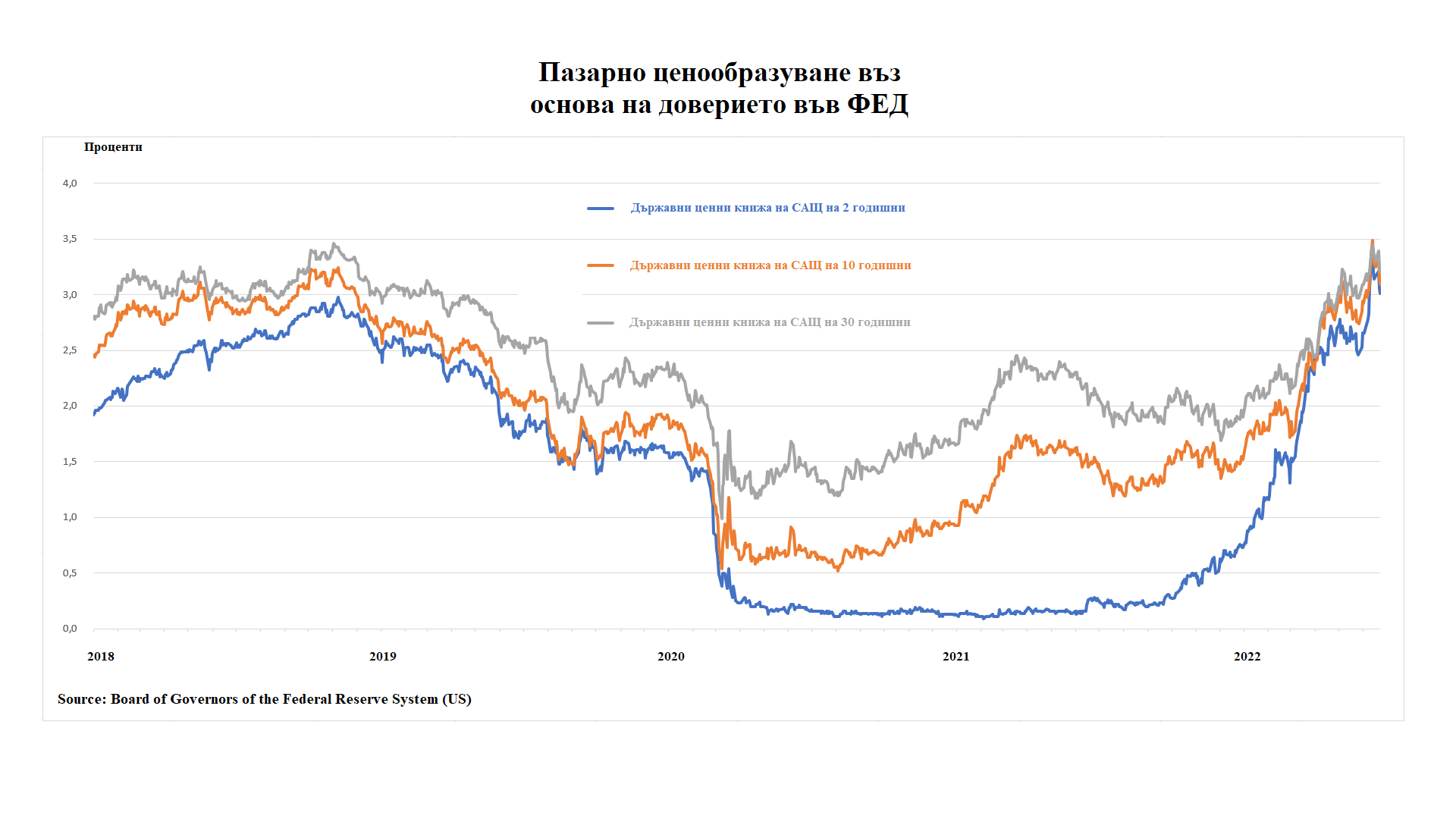

„Но не всичко е загубено“, както наскоро се изрази един изтъкнат служител на Банката. Днешните централни банкери са много по-надеждни и се радват на голямо доверие от участниците на пазара в сравнение с тези от 70-те години на миналия век. Насоки (forward guidance), предоставени от ФЕД за бъдещите увеличения на лихвените проценти, са вече включени в текущото ценообразуване на финансовите инструменти, дори преди Централната банка да е предприела реални действия.

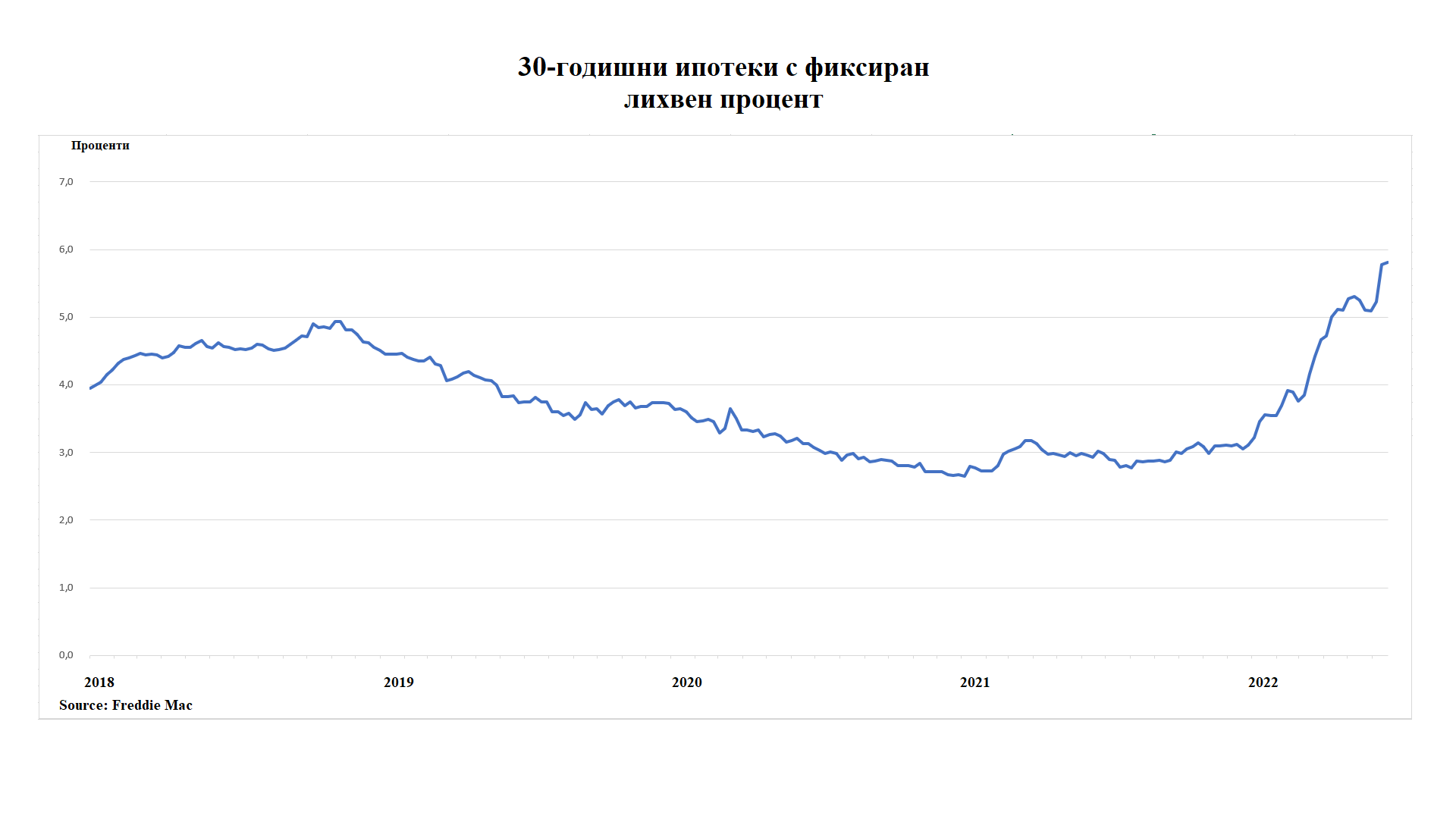

Това дава следващата дефиниция за „зад кривата“ и според нея ФЕД не изостава толкова много, защото по-строга парична политика вече е на пазара и вече дава ефект. Вземете например нарастващите лихви по ипотечните кредити като индикатор за това колко бързо се затяга паричната политика.

Следващата диаграма също дава ясна индикация, че голяма част от тази информация вече е отразена в доходността на облигациите. Например, 2-годишната доходност достигна 3,5%, ФЕД все още е „зад кривата“, но не толкова, колкото изглежда.

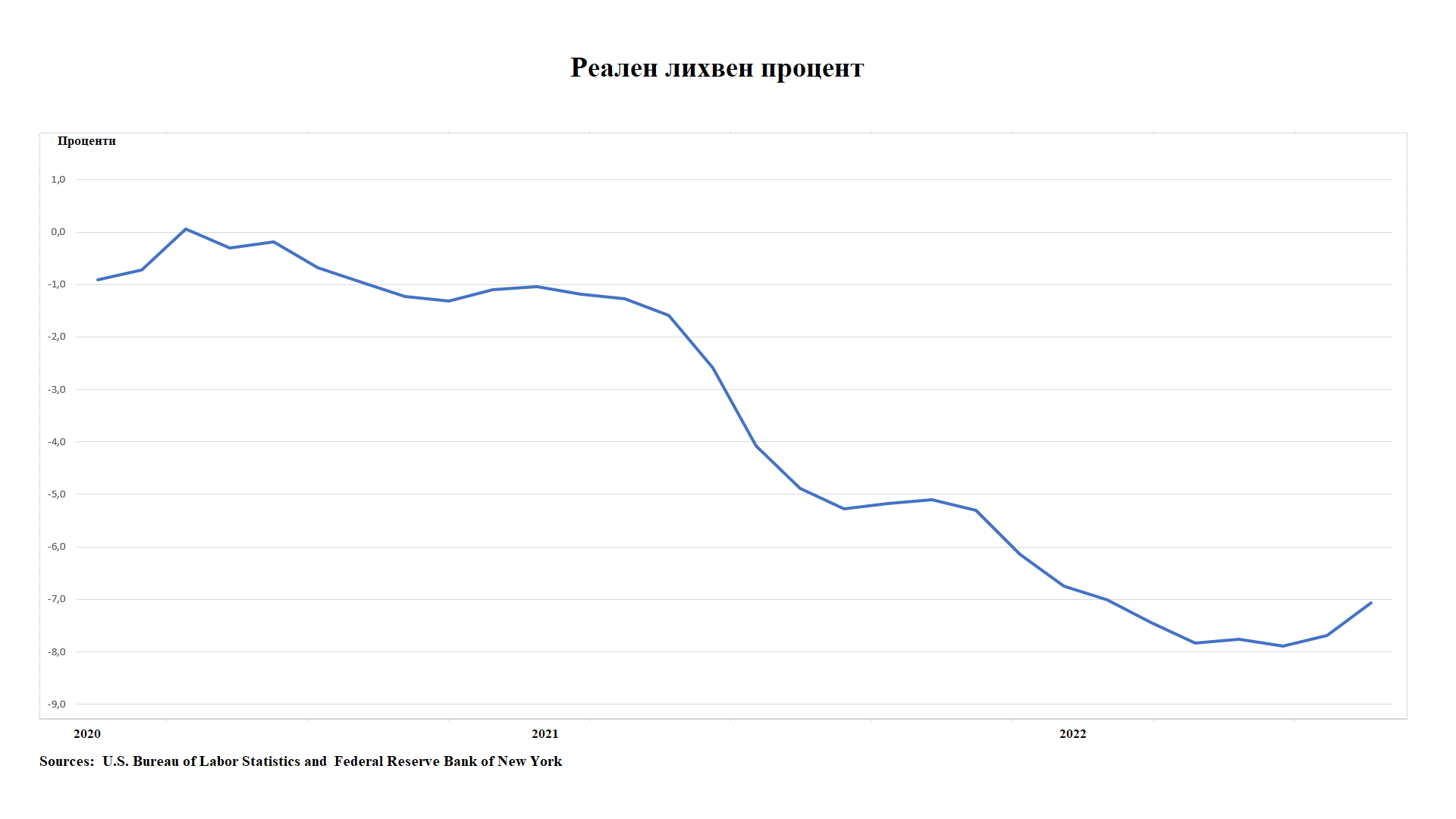

Номинални vs реални лихви

Много икономисти твърдят, че не номиналните лихвени проценти движат икономическата активност, а реалните (номиналните лихвени проценти минус текущото ниво на инфлация).

И докато ФЕД вдигна лихвените проценти със 75 базисни пункта на последното заседание (до 1,5-1,75%), инфлацията се повиши много бързо през последните няколко месеца, достигайки 8,6%, изпращайки реалните лихви до -7%. Тоест, когато инфлацията се повишава над темпа, с който ФЕД коригира лихвените проценти, паричната политика не се затяга, а всъщност става по-стимулираща или ФЕД изостава още повече „ зад кривата“.

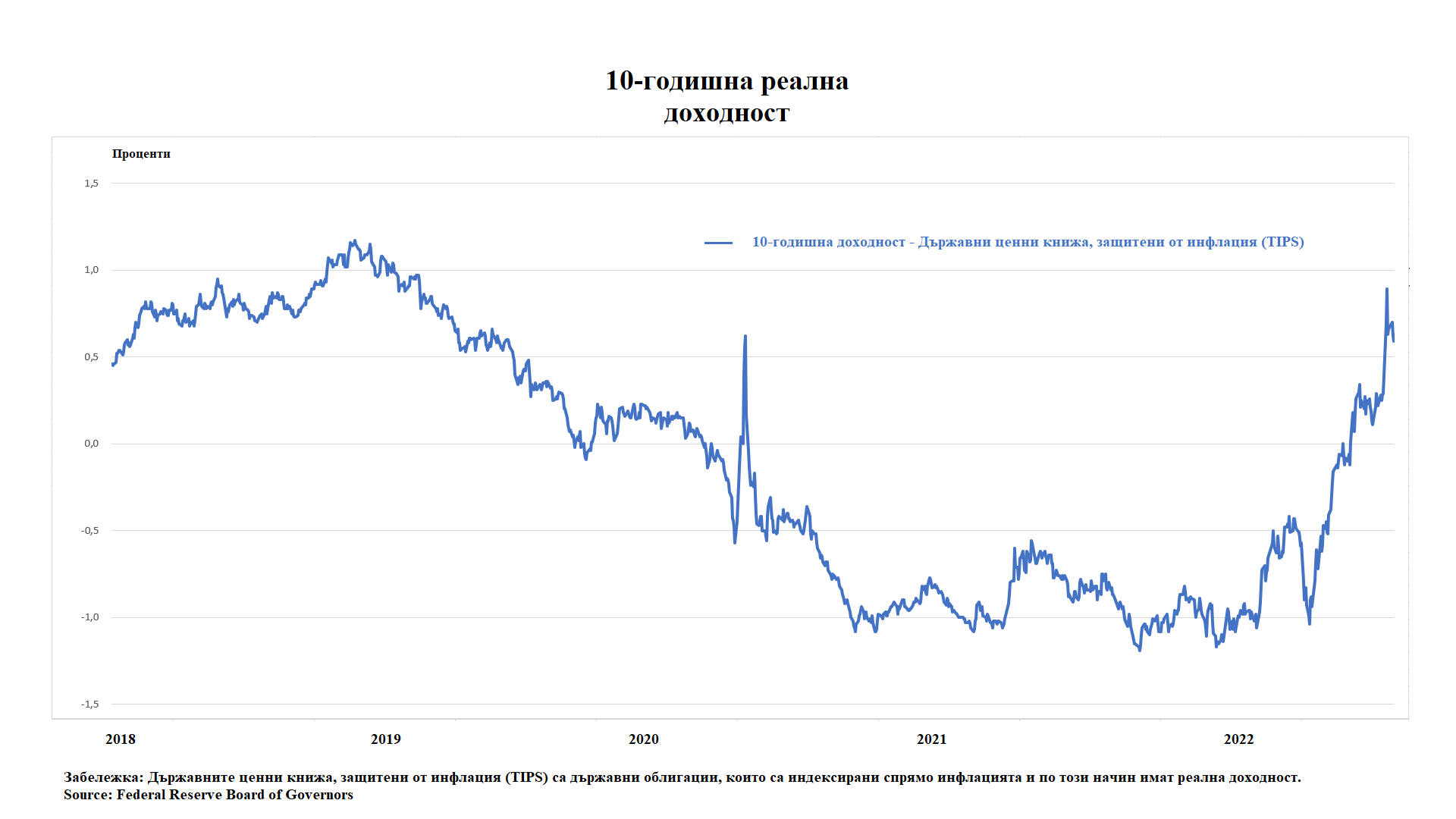

Дългосрочни реални лихвени проценти

Въпреки че реалните лихвени проценти вероятно са по-важни от номиналните, дългосрочните реални лихвени проценти (5, 10 или повече години) имат много по-голямо влияние върху търсенето на заеми от бизнеса и домакинствата, отколкото краткосрочните.

Например, когато една компания обмисля да вземе заем за изграждане на нови мощности, за да определи дали инвестицията е добра, тя трябва да вземе предвид цената на капитала за целия живот на проекта. Същото важи и когато едно домакинство тегли ипотека, повечето не мислят за краткосрочната лихва, а за тази, която ще трябва да плащат през целия срок.

Следователно дългосрочните реални лихвени проценти са по-важни за икономическата активност. Така че нека видим какво се случва с тях.

Откакто ФЕД започна да променя политиката си миналата есен, се наблюдава драматично покачване на дългосрочните реални лихвени проценти.

Точно преди пандемията да удари икономиката, 10-годишният реален лихвен процент беше около нулата. В отговор на икономическия шок ФЕД намали краткосрочните лихвени проценти и започна да купува активи (QE). Комбинираният ефект от тези действия понижи 10-годишния реален лихвен процент до приблизително -1%. Откакто Федералният резерв започна да нормализира политиката си, реалната доходност се доближава до 1%. Централната банка вече е в рестриктивна позиция в сравнение с дните от преди пандемията. Въпреки това, затягане от 100 базисни пункта е твърде ниско спрямо историческия опит.

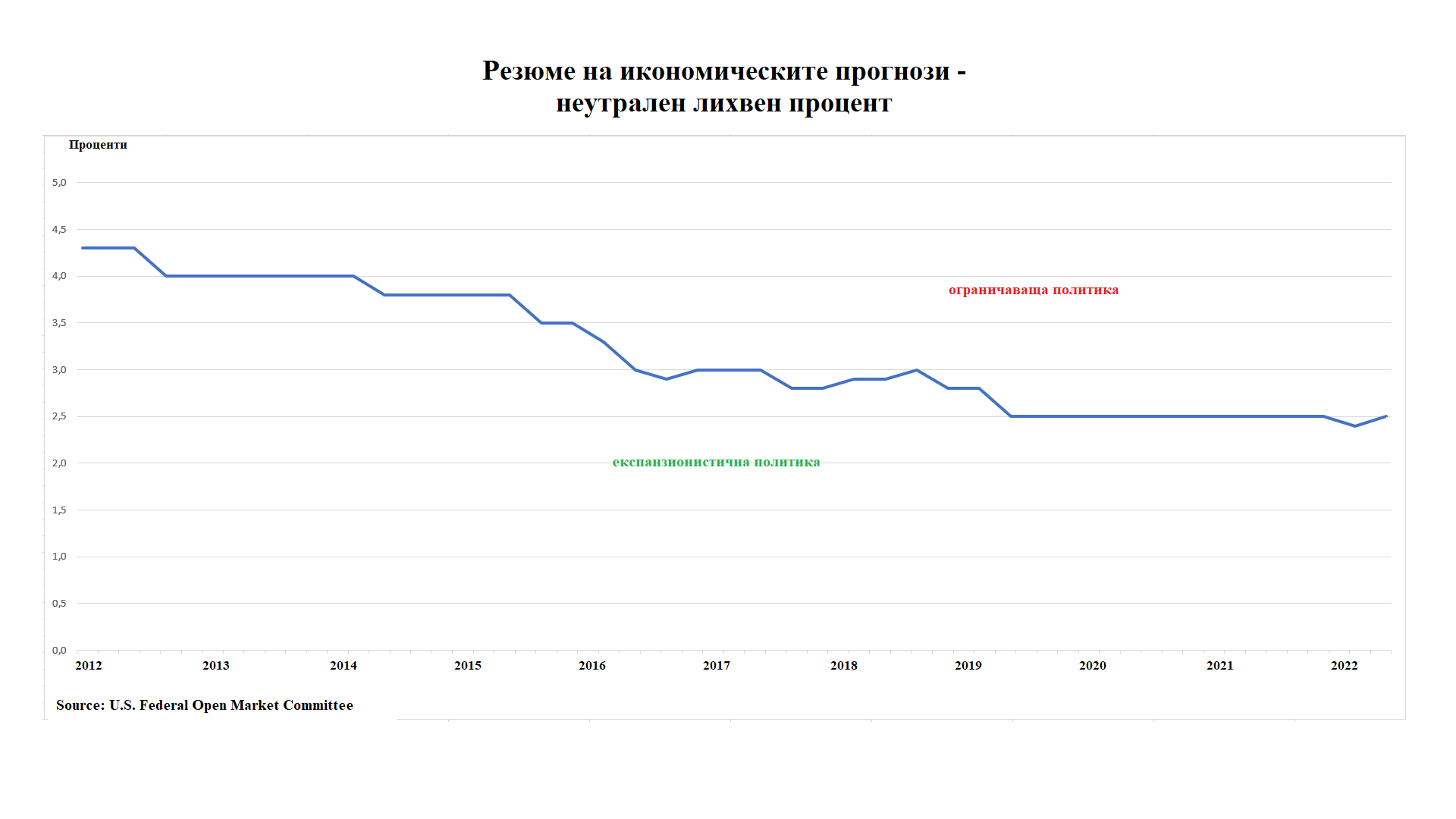

И накрая, какво казва Федералния резерв по този въпрос?

По отношение на лихвените проценти диапазонът от 3,5 до 4% трябва да бъде достатъчен, за да върне инфлацията към дългосрочната цел на Банката. Членовете на ФЕД определят подходяща парична политика въз основа на своите оценки за неутралния лихвен процент, който в момента е около 2,5% (над това число политиката е ограничителна, под него стимулираща). Лихвени проценти от 3,5-4% се определят като за строга парична политика, която трябва да е достатъчна, за да ограничи търсенето, да върне икономиката в баланс и съответно да ограничи силния ръст на цените.

Според председателя на банката Джером Пауъл до една година трябва да станем свидетели на положителни реални лихвени проценти по цялата крива на доходността, тъй като дотогава инфлацията ще спадне, а краткосрочните лихвени проценти ще продължат да растат.